「短期の融資」…実はデメリットが多い

事例のように、自身が返済できなくなった場合のリスクを過度に考えて短期の融資を設定する人は少なくありません。しかし、高齢である場合であっても融資期間は可能な限り長く取るべきです。

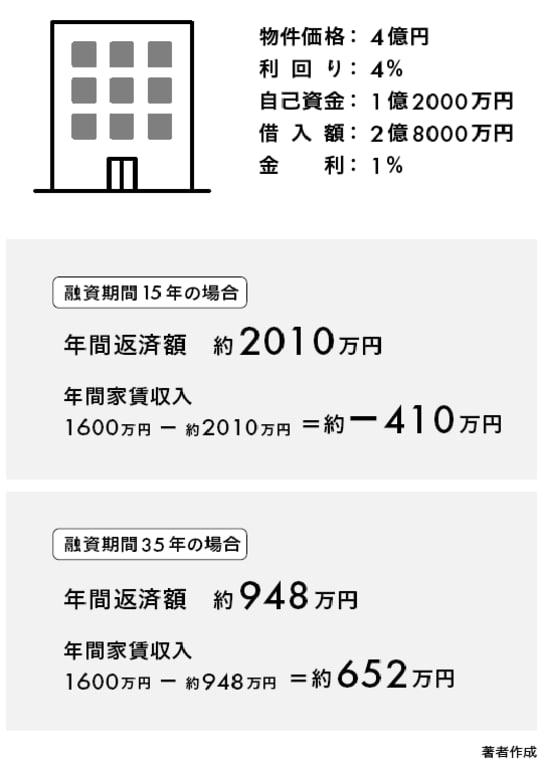

図表のように長期の融資を受ければ、4億円の物件を購入した場合でも返済により手元の現金が減ることがありません。

逆に、短期の融資を受けた場合、返済期間中は手元のキャッシュが常に減り続けてしまいます。現金を投資に活用する方針の場合、新たな投資先が見つかった場合に資金が不足してしまいます。

事例のように、現金を主に生活費として消費している場合は、返済期間の生活は苦しいものになります。

融資期間を長く取ると銀行に対する利子の総額が増大するため損になると考える人もいますが、「投資」の観点からすればその考えは適切ではありません。

また、負債を子孫に残すべきではないとの考え方から、自分の代で完済できる融資期間を設定する人も多くいますが、これもあまり良い考えではありません。相続の際に子孫に残す不動産について、借入金額が大きければ大きいほど相続税は削減できるからです。

相続税評価額を計算する際に、借入金は最終的に資産から差し引いて計算されるため、借入自体にも相続税の資産評価額を圧縮する効果があるのです。

負債や利子については、確かに心理的な負担も大きいでしょう。しかし、資産を守り増やすためには、時に通常の考え方とは切り替えて合理的な判断を行う必要があるのです。

鈴木 子音

株式会社有栖川アセットコンサルティング

代表取締役

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】