世界的に株式市場の調整が続いていますが、米欧株に対して相対的に日本株の堅調さが目立ちます。今後の日本株の展開はどう見るべきでしょうか。今が買い入れの好機でしょうか。弊社では今回、5回シリーズで最も身近なリスク資産である日本株に焦点を当て、魅力的な投資対象となりうるか検討したいと思います。特に、見逃されがちな日本企業の変化とその背景、株価への影響などについて見ていきたいと思います。

PERが低いと割安、今は過去平均を大きく下回る水準

■株価が割安かどうかを判断する指標に株価収益率(PER)があります。PERは、株価÷1株当たり利益で算出することができ、一般にPERの数値が小さいほど割安と判断されます。

■東証株価指数(TOPIX)は、今年に入ってからウクライナ情勢や主要中銀の大幅利上げに伴ってやや軟調に推移しています。一方、企業利益の予想は横ばいで推移しており、株価と利益予想で求められるPERは過去20年(2002年6月~2022年5月)の平均16倍に対して、12倍台で推移しています。

現状程度の低いPER水準では、過去は株価がしっかりと戻る展開

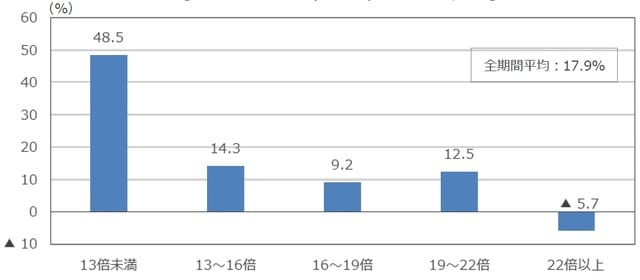

■日本株には割安な印象が付きまとい、割安な株価評価となっていても、株価上昇にはつながらないとの思いを抱いている投資家の皆さんも多いと思います。そこで、PERの水準とその後の株価の推移を過去20年間の月次データを遡って確認しました。これによると、現在のPERの水準である13倍未満の時は、その3年後の株価の上昇率が極めて高いことが分かりました。

■なお、5年後で見ても同様の傾向が観察され、PER13倍未満の時は+74.2%のリターンでした。ただ、例外的にPERが22倍以上でも全期間平均を上回る上昇がありました。これは、2009年のリーマンショック翌年で、極端に企業利益が落ち込んだ時期が該当します。利益が大きく落ち込んだためにPERが高まったのですが、その後5年の期間をかけて利益と株価が上昇したと考えられます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『日本株にまつわる5つの誤解、その4:「日本株は割安でも上がらないのでは?」【専門家が解説】』を参照)。

三井住友DSアセットマネジメント株式会社

投資情報グループ