年前半の米ハイイールド社債は大きく調整

■2022年前半の米低格付け社債(米ハイイールド社債)市場は、米連邦準備制度理事会(FRB)が金融引き締めを加速したことに伴い金利が急上昇したことや、先行きの景気後退が意識されたことから、大きく調整しました。

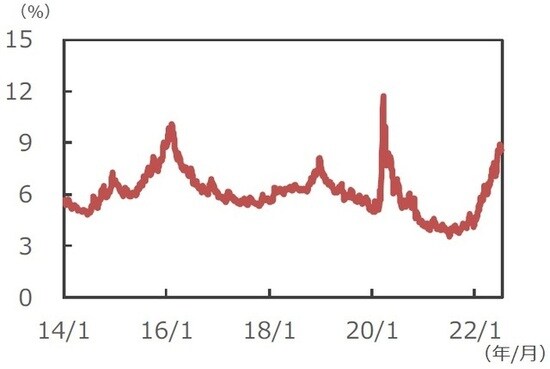

■米ハイイールド社債の利回りは、昨年末の4.2%から6月末には8.9%と、倍以上の水準に上昇しました。

(注2)パフォーマンスはトータルリターン。2014年1月1日=100として指数化。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

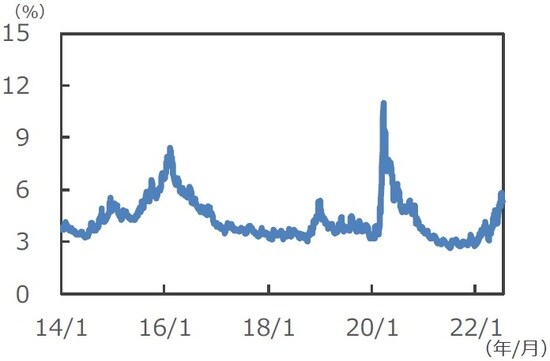

■このうち、信用リスクを映す米ハイイールド社債のスプレッド(米国債との利回り格差)は、投資家のリスク回避姿勢の強まりを受けて、昨年末の2.8%から6月末には5.7%へ拡大しました。これは、コロナショック後の2020年7月以来の水準です。

(注2)パフォーマンスはトータルリターン。2014年1月1日=100として指数化。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

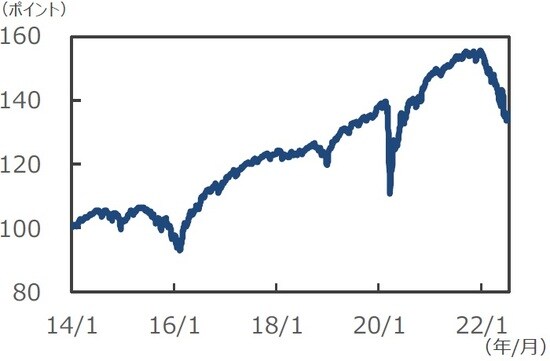

■金利が大きく上昇したことに加え、スプレッドが拡大したことを受けて、米ハイイールド社債の年初来騰落率は、▲14.2%と低迷しました。

<米ハイイールド社債の下げは、他の資産より小幅>

■ただし、2022年上期は、40年ぶりの高インフレに伴うFRBの金融引き締め加速を受けて、各資産のリターンは大幅なマイナスとなりました。米ハイイールド社債の年初来騰落率は、米国株を代表するS&P500種指数の▲20.0%だけでなく、米投資適格債の▲14.8%やFTSE世界国債インデックス(ドルベース)の▲14.8%も小幅ながら上回りました。

(注2)パフォーマンスはトータルリターン。2014年1月1日=100として指数化。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

米ハイイールド社債は2年連続のマイナスなし

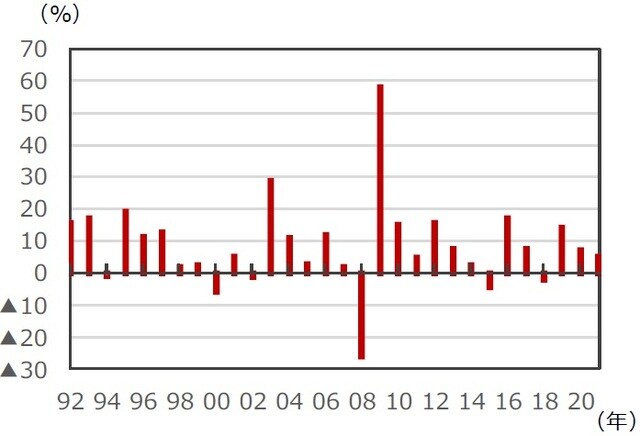

■2022年上期は苦戦した米ハイイールド社債ですが、2021年までの過去30年を振り返ると、年平均リターンは+8.6%と高く、安定して収益が得られていたことがわかります。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

■過去30年のうちリターンがマイナスとなったのは6回で、そのほとんどは小幅なマイナスにとどまっています。最大の下落率はリーマン・ショックのあった2008年の▲26%ですが、翌2009年は+58%と、前年の反動もあり、極めて高いリターンを獲得しました。

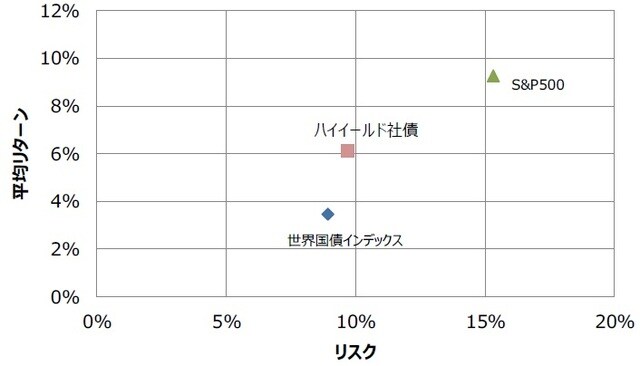

■米ハイイールド社債の相対的に高い利回りが支えとなり、年間では2年連続でマイナスとなった年はありません。また、リスクを加味したリターン(リターン/リスク)でS&P500種指数と比較すると、米ハイイールド社債は0.63と、S&P500種指数の0.60を上回っています。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

高利回りの米ハイイールド社債に注目

■米債券市場では、2年債利回りが10年債利回りを上回る「逆イールド」が発生するなど、FRBの大幅利上げにより、景気の急減速が避けられないとの見方が高まっています。このため実体経済が悪化してデフォルト(債務不履行)率が上昇するなどの信用不安が警戒され、米ハイイールド社債の対国債スプレッドはまだ拡大する可能性があります。

■しかし、今局面では、資源価格の上昇により、信用リスクが大きいとされるエネルギー企業のデフォルトが抑制され、市場全体のデフォルト率も比較的低位で推移する可能性が高いと思われます。

■また、2024年までは米ハイイールド社債の償還が少ないため、償還に伴うリファイナンス目的の発行も減少する見込みで需給環境は悪くありません。

■足元の米ハイイールド社債市場の平均利回りは8%台半ばで推移しており、過去10年間の平均約6%を2%以上上回っています。FRBの急速な金融引き締めで金融市場はしばらくボラティリティの高い状況が続くとみられるものの、米ハイイールド社債の高い金利収入は、価格変動のクッション役として作用することが期待され、注目に値すると思われます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『魅力的な高利回りとなった米ハイイールド社債…今後の展開は?【専門家が解説】』を参照)。