世界的に株式市場の調整が続いていますが、米欧株に対して相対的に日本株の堅調さが目立ちます。今後の日本株の展開はどう見るべきでしょうか。今が買い入れの好機でしょうか。弊社では今回、5回シリーズで最も身近なリスク資産である日本株に焦点を当て、魅力的な投資対象となりうるか検討したいと思います。特に、見逃されがちな日本企業の変化とその背景、株価への影響などについて見ていきたいと思います。

米国で重視されているROEとは

■皆さんは株主資本利益率(ROE *1)をご存知でしょうか。これは株主から見てどれぐらい収益を生み出しているかを見る指標で、米国では以前から重視されています。主要指数(*2)でみると、2021年のROEは日本が8%台と18%台の米国に比べて低位です。ROEが低いと株主資本の活用度が低いと解釈され、株価評価も低くなりがちです。ただ、主要指数で見るROEの低さにとらわれると、企業の大きな変革を見落としてしまいそうです。

*1 株主資本利益率(ROE):当期純利益÷株主資本(%)。

*2 主要指数は日本がTOPIX、米国がS&P500種指数。

平均的な水準に惑わされてはいけない ~ROEが改善する企業は着実に増加

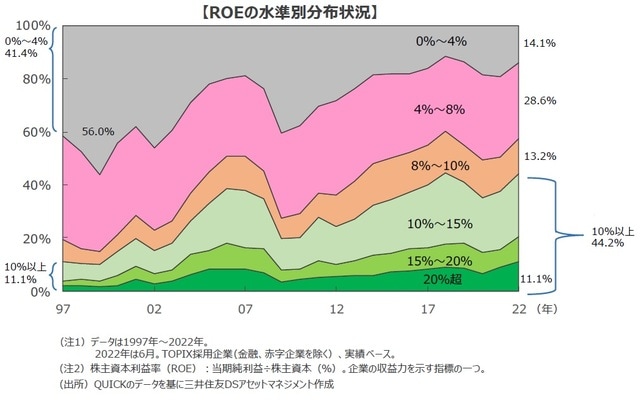

■1997年以降でTOPIX採用企業のROEを水準別の分布で見ると、ROEの低い企業の割合が大きく低下し、ROEの高い企業の割合が上昇していることがわかります。TOPIX全体のROEは8%台にとどまっていますが、ROEが改善・上昇する企業数は近年、大幅に増えているのです。特にROEが20%を超える企業は全体(金融、赤字企業を除く)の11.1%、204社に達しています。

経営者の意識が変わり始めている ~日本企業のROEの変化に注目

■日本企業のROEが高まってきている背景には、企業価値を高めるためにコーポレートガバナンスが強化される中、利益率の改善、持ち合いの解消、株主還元の強化などが必要だとの認識が高まってきていることがあると考えられます。日本企業は価値向上のために、たゆまぬ経営努力を積み重ねています。次回は日本企業の体質改善について整理したいと思います。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『日本株にまつわる5つの誤解、その2:「日本企業の“ROE”は低いの?」【専門家が解説】』を参照)。

三井住友DSアセットマネジメント株式会社

投資情報グループ