「世帯主と配偶者ペアローン」は3割に上る

■「共働きだからリスクが低い」という誤算

実際に住宅を購入している人の平均像をみていきましょう。

2021年、首都圏(東京都、神奈川県、埼玉県、千葉県等)で新築マンションの購入者を対象に行った調査「2021年首都圏新築マンション契約者動向調査」(リクルート)によると、平均購入価格は5,709万円と2001年調査開始以来、過去最高です。

購入価格は「6,000万円以上」が36%、「5,000~6,000万円未満」が22%で、5,000万円以上で全体の57%を占めています。

契約世帯主の平均年齢は38.8歳。世帯主年齢は「30~34歳」が26.9%、次いで「35~39歳」が22.6%と30代が過半を占めます。「20代」は15%と増加傾向となっています。既婚世帯を共働き状況別にみると、共働きをしている方がが平均年齢は低く、36.2歳でした。

ライフステージは「子どもあり世帯計」が36%、「夫婦のみ世帯計」が33%です。「シングル世帯計」が18%で、2020年よりやや増加し、2001年調査開始以来で最も高くなりました。

既婚世帯の共働き比率は、2001年調査委開始以来最高の74%。さらに詳しくみると、夫婦のみ世帯では89%、子どもあり世帯では68%、シニアカップル世帯では39%でした。

世帯年収は全体平均で1019万円で、2008年以降で最も高くなりました。世帯年収は「1,200万円以上」が21.3%で最も多く、「600~800万円未満」(16.1%)、「800~1,000万円未満」(14.7%)、「1,000~1,200万円未満」(14.0%)。

ローン借入総額は「5,000万円以上」が45%を占め、平均4941万円となり、2005年以降で最も高くなりました。住宅ローンの契約形態は、「単独名義で契約」が69%を占め、「世帯主と配偶者のペアローン」は29%で、2018年以来「世帯主と配偶者のペアローン」の割合は3割前後を推移しています。ライフステージ別に見ると、夫婦のみ世帯では「世帯主と配偶者のペアローン」が46%を占めている。

「共働きだから、どちらかが病気で倒れても何とかなる」と思っていても、今回のコロナ禍のように、自分たちの努力では何ともしようがない状況下では通用しません。

■「低金利は永遠には続く」という誤算

ロシアによるウクライナ侵攻を境に、世界情勢が一変しました。インフレ懸念が高まったアメリカは利上げに動きました。この利上げは住宅ローン金利に影響を与えます。

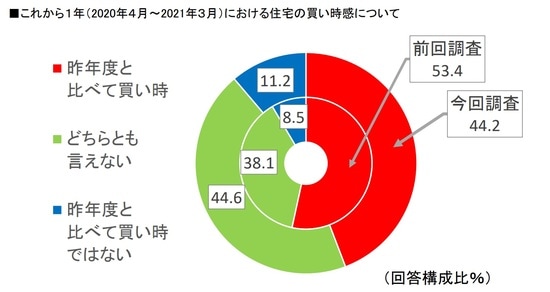

しかし、ここ数年、住宅購入の意向は強く、「2020年度における住宅市場動向について」(住宅金融支援機構)によると、「買い時」44.2%(前回調査53.4%)と約半数を占めていました。

マイナス金利政策が導入されて以来、住宅ローン金利は低く維持されていること、消費増税にともない住宅ローン減税などが拡充されたことも「買い時」と判断する人が多かったようです。

住宅金融支援機構

「令和3年度民間住宅ローンの実態に関する調査結果報告書」(国土交通省)によると、2020年度の住宅ローン新規貸し出し額のうち、実に70.0%が変動金利です。2019年度は63.1%であり、変動金利を選ぶ人が増加していることがわかります。

金利の上昇は住宅ローンを変動金利で借りている人は大きなリスクになります。

その一方で、インフレによってお金の価値が下がるということは借金も実質的に少なくなるということになります。特に固定金利であれば、仮に物価上昇に合わせて世の中の金利が上昇したとしても利息負担は増えません。もし物価が2倍に上昇すれば何もせずとも借金が半分に減るようなものです。

理屈の上では現在のような低金利のときに固定金利で住宅ローンを組んで不動産を所有することはインフレ対策になるということになります。さらに不動産はインフレに強く資産価値がアップする可能性もあります。

今すぐに急激なインフレが起きるような状況ではなさそうですが、最近は原油や原材料の高騰により、ガソリン価格や食品、その他さまざまな商品で値上げが続いています。インフレと住宅の関係を知っておくと、住まいや住宅ローンの考え方も少し違ってみえてくるかもしれません。

GGO編集部

↓コチラも読まれています

ハーバード大学が運用で大成功!「オルタナティブ投資」は何が凄いのか

富裕層向け「J-ARC」新築RC造マンションが高い資産価値を維持する理由

業績絶好調のジャルコのJ.LENDINGに富裕層が注目する理由

「給料」が高い企業300社ランキング…コロナ禍でも伸びた会社、沈んだ会社

預金中心の人必見!資産の目減りに気づいていますか?

“NISA”を活用したインフレ時代の「資産保全」

>>1/21(木)LIVE配信<<

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

カメハメハ倶楽部セミナー・イベント

【1/7開催】

高市政権、トランプ2.0、日銀政策、AIバブル…

2026年「日本経済と株式市場」の展望

【1/8開催】地主の資産防衛戦略

「収益は地主本人に」「土地は子へ」渡す仕組み…

権利の異なる2つの受益権をもつ「受益権複層化信託」の活用術

【1/8開催】

金融資産1億円以上の方のための

「本来あるべき資産運用」

【1/10-12開催】

「タックスヘイブン」を使って

節税・秘匿性確保はできるのか?

「海外法人」の設立法・活用法

【1/10-12開催】

遺言はどう書く?どう読む?

弁護士が解説する「遺言」セミナー<実務編>