一時金で受け取る:退職日と退職所得控除に注意!

退職金の受け取り方には、一時金と年金があります。

一時金で受け取る場合には、文字どおり一括でまとめて退職金を受け取れます。このとき、退職金にかかる所得税や住民税を大きく減らす「退職所得控除」という控除が利用できます。

退職所得控除が退職金よりも多い場合には、税金はかかりません。また、退職金が退職所得控除より多い場合には、その金額(収入金額)から退職所得控除の金額を引き、さらに2分の1をかけた金額が退職所得となります。退職所得に所定の税率をかけ、控除額を差し引くことで、所得税や住民税の金額が算出されます。

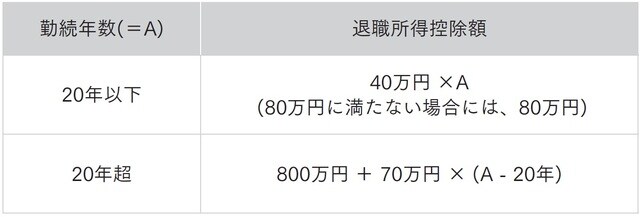

注目したいのは、退職所得控除の「勤続年数」です。退職所得控除の金額は勤続年数が長くなるほど多くなります。そして、20年以下か20年超かで退職所得控除の計算式が変わります。勤続年数が10年なら400万円、20年なら800万円と、毎年40万円ずつ増加しますが、21年目は870万円、30年なら1500万円、40年なら2200万円という具合に、20年超の部分は毎年70万円ずつ増加するようになっています。

勤続年数には長期間欠勤した期間や病気で休職していた期間も含むことができます。さらに、勤続年数に年未満の端数がある場合は、切り上げになります。というと、「数か月の単位も1年とカウントできてお得」と思われるかもしれませんが、それどころではありません。極端にいえば、端数が1日でも切り上げができるのです。

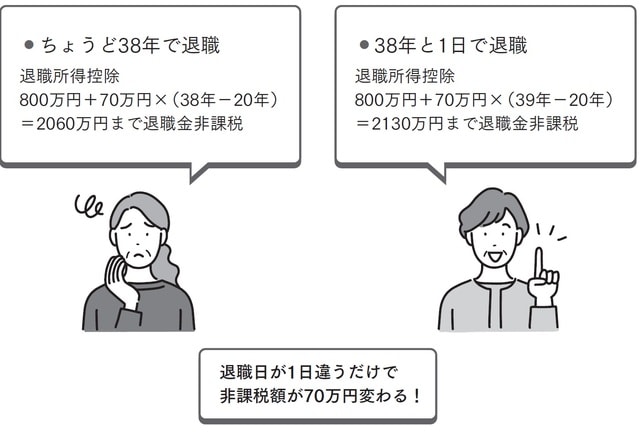

たとえば、22歳の4月1日に就職し、60歳の3月31日まで38年間ちょうど勤めて退職した場合の勤続年数は「38年」です。しかし、60歳の4月1日に退職した場合の勤続年数は、「38年と1日」ですから「39年」とカウントできるのです。退職日が1日違うだけで退職所得控除が70万円変わるのです。勤続年数が20年以下の場合も、同様の理由で40万円変わります。

退職金の金額が退職所得控除の金額より多い場合は、退職日をずらして勤続年数を増やせないか、会社に相談しましょう。

◆退職所得控除は1日違いで大違い

●退職所得の計算式

退職所得の金額=(収入金額-退職所得控除)×1/2

※役員に対する退職金は勤続年数が5年以下の場合1/2を適用できない

※役員以外でも勤続年数が5年以下の場合、退職金が300万円超のときは1/2を適用できない

●退職所得控除の計算式