資産の取り崩し「前半は定率、後半は定額」がベスト

資産運用には「資産を築く時期」と「資産を取り崩す時期」の2つの時期があります。定年を迎えたあとは、資産を取り崩す時期に入っていきます。

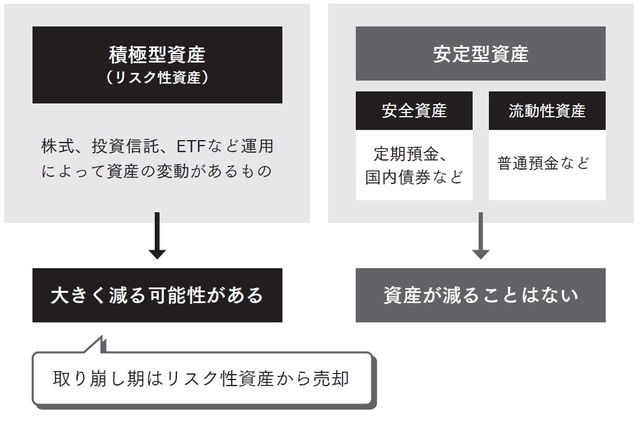

資産は大きく、値動きの大きな「積極型資産」(株式、FX〈外国為替証拠金取引〉、仮想通貨、投資信託、ETFなど)と「安定型資産」(預貯金、国内債券など)に分けられます。積極型資産はリスク性資産とも呼び、市場の状況によって資産が大きく減る可能性をはらんだ資産です。

年齢が上がると市場が大きく下落した場合、回復を待つのが難しいケースもありますし、資産売却の判断力が衰えてくるリスクもあります。相場の良い時期に株式、仮想通貨、FXなどの積極型資産は売却し、安定型資産に移していくといった対応も必要になってくるでしょう。

積極型資産のなかでも、投資信託やETFについては、資産を取り崩す時期だからといって、一度に全部売ることはおすすめしません。

株式、FX、仮想通貨などと比較して、投資信託やETFは商品の特性上、分散投資により値動きを抑えられています。その特性を利用して、運用しながら取り崩すことで、資産寿命を延ばすという視点を取り入れてほしいのです。売るときもタイミングを分散させることで、安いタイミングで売ることを防げます。

なお、投資信託、ETFは中身の投資先によって、リスク(値動き)は異なります。複数の商品を持っている場合は、リスクの大きい商品から取り崩していきましょう。

資産の取り崩し方には「定額」と「定率」の2種類アリ

資産の取り崩し方には、定額取り崩しと定率取り崩しの2種類があります。

定額取り崩しは、「毎月(毎年)○万円ずつ」と決まった金額を取り崩す方法です。たとえば、2000万円の資産があったとします。これを一気に売却して月10万円ずつ使うと、2000万円÷10万円=200か月ですから、資産は16年8か月で底をつく計算になります。

しかし、資産を年利4%で運用しながら取り崩すと、25年間にわたって、毎月約10.7万円ずつ受け取ることができます。仮に65歳から取り崩しをスタートしたとしたら、90歳まで資産が持つことに。老後の心強い収入になることは間違いありません。

しかし、必ずしも年利4%で運用が続けられるとは限りません。年によっては、利益がより少ないことや、損失を出すこともあるでしょう。その場合、定額取り崩しでは資産の減りが早くなってしまいます。

◆資産の取り崩しのシミュレーション表

●資本回収係数

資産を取り崩しながら一定の利回りで運用した場合に、毎年いくら受け取れるかを計算する数字

(例) 2000万円の資産を年利4%で運用しながら25年かけて取り崩す場合

2000万円×0.06401=128万200円(毎年受け取れる金額)

128万200円÷12=約10.7万円(毎月受け取れる金額)