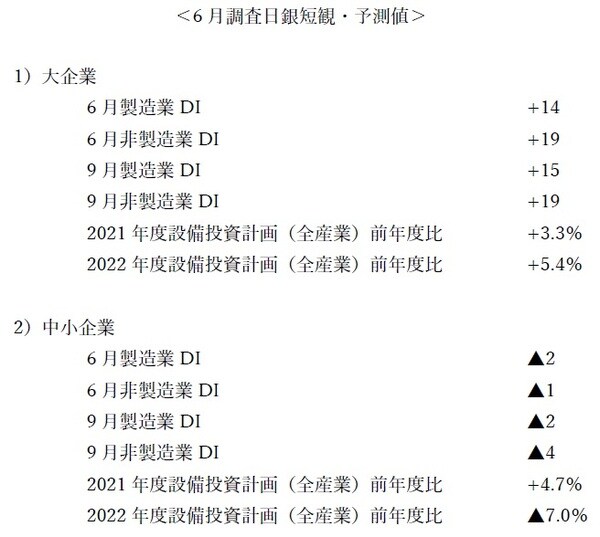

大企業・製造業・業況判断DI+14程度と、3月調査の+14と同程度を予測

同・非製造業・業況判断DI+19程度とコロナ前19年12月調査以来の水準か

●6月調査日銀短観ではウクライナ情勢によるエネルギー価格・食品価格の高騰や、依然として残る部品の供給制約問題への懸念などから、大企業・製造業の業況判断DIは+14程度と3月調査の+14と同程度になると予測した。

●また、大企業・非製造業の業況判断DIは+19程度と、こちらは3月調査の+9から10ポイント程度上昇するとみた。新型コロナウイルス感染が落ち着き、経済活動が正常化に向けて動き出していることが背景にあろう。予測通り+19程度になれば、コロナ禍前の19年12月調査+20以来の水準に戻ることになる。

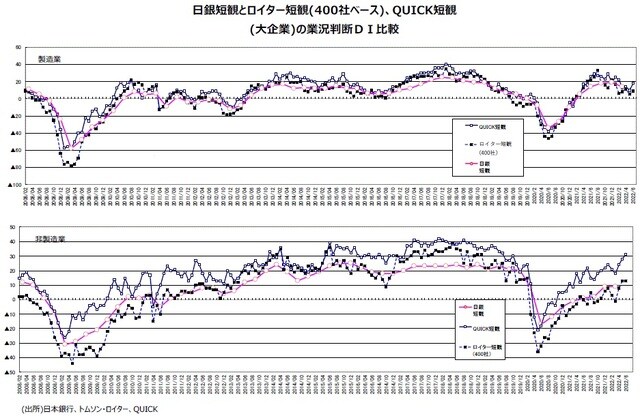

●この予測は、日銀短観DIと連動性が高いことが知られているQUICK短観(6月調査)やロイター短観(6月調査)などを参考にした。

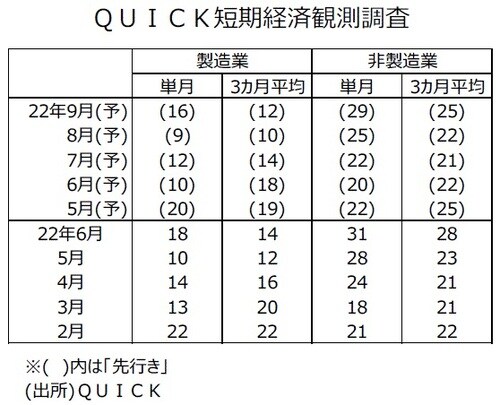

●6月15日に発表されたQUICK短観6月調査の調査期間は6月1日から6月10日である。製造業の業況判断DIは3月調査の+13から5ポイント上昇し+18となった。また、非製造業の業況判断DIは3月調査の+18から13ポイント上昇の+31となった。

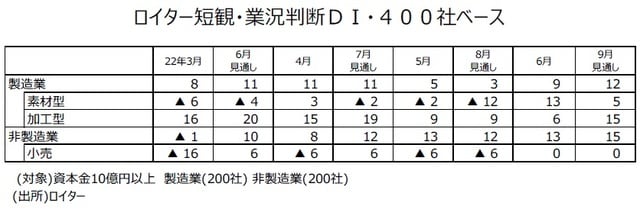

●6月15日に発表されたロイター短観6月調査の調査期間は6月1日から6月10日である。6月調査400社ベースの製造業の業況判断DIは3月調査の+8から1ポイント上昇し+9になった。また、6月調査200社ベースの製造業の業況判断DIは3月調査の+15から1ポイント低下し+14になった。

●ロイター短観6月調査400社ベースの非製造業の業況判断DIは3月調査の▲1から14ポイント上昇し+13になった。6月調査200社ベースの非製造業の業況判断DIは3月調査の+10から17ポイント上昇し+27になった。

●なお、6月調査の大企業・製造業の業況判断DIが予測通り+14程度なら3月調査の「先行き見通し」+9を5ポイント程度上回ることになる。事前の予想より景況感が上振れたことになる。また大企業・非製造業が予測通り+19程度なら、3月調査の「先行き見通し」+7から12ポイント程度上振れたということになろう。

●QUICK短観6月調査の製造業の9月までの「先行き見通し」は+16で6月実績の+18より2ポイント低下の見込み、一方、非製造業の6月までの「先行き見通し」は+29で6月実績の+31から2ポイント低下の予想である。

●一方、ロイター短観6月調査の9月までの「先行き見通し」は、製造業・400社ベースで+12と6月実績の+9から3ポイント改善の見込み、製造業・200社ベースで+19と6月実績の+14から5ポイント改善の見込みである。一方、非製造業・400社ベースの9月までの「先行き見通し」は+15と、6月実績の+13から2ポイントの改善の見込み、非製造業・200社ベースで+27と6月実績の+27と同水準になる見込みである。

●日銀短観の大企業・業況判断DIの9月までの「先行き見通し」は、QUICK短観やロイター短観などを参考にして、製造業は6月実績比1ポイントの改善の+15程度、非製造業は6月実績比変わらずの+19程度と予測した。足元の物価高騰が秋にかけて続きそうなことなど、先行きの不透明さが景況感の改善の足踏み材料になりそうだ。

●6月調査日銀短観の中小企業の業況判断DIは製造業が▲2程度と3月調査の▲4から2ポイント程度改善すると予測した。非製造業は3月調査の▲6から5ポイント程度改善し▲1程度になるとみた。この予測値は、景気ウォッチャー調査の企業動向関連の現状水準判断DIなどを参考にして予測した。

●参考データの景気ウォッチャー調査の企業動向関連の現状水準判断DI・季節調整値の最近の推移は製造業が21年12月調査46.5、22年1月調査43.9、2月調査42.1、3月調査42.0、4月調査42.9、5月調査46.6と推移している。

●一方、非製造業は21年12月調査46.8、22年1月調査41.0、2月調査39.1、3月調査40.3、4月調査40.8、5月調査46.7と推移している。なお、日銀短観は水準の調査なので、景気ウォッチャー調査の方向性の現状判断DIではなく、参考データの現状水準判断DIの方を重視した。

●日銀短観の中小企業・製造業の業況判断DIが▲2程度と予測通りなら、3月調査の「先行き見通し」の▲5より3ポイント高い水準で、事前の見通しより良くなったことになろう。また中小企業・非製造業が▲1程度と予測通りなら、3月調査の「先行き見通し」の▲10より9ポイント高い水準で、事前の見通しよりかなり良くなったことを意味しよう。

●日銀短観の中小企業・業況判断DIの9月までの「先行き見通し」は、製造業で6月実績比同水準の▲2程度、一方、非製造業は6月実績比3ポイント悪化の▲4程度と予測した。中小企業・非製造業では先行きをいつも慎重にみる傾向があるというクセも考慮した。

●日銀短観の設備投資計画の予測には、他の設備投資計画調査、景気ウォッチャー調査から作成する設備投資DIや、過去の修正パターンなどを参考にしている。他の設備投資計画調査を見ると、法人企業景気予測調査の全産業の計画は1~3月期調査では前年度比+8.2%だったが4~6月期では7.8ポイント上方修正され、+16.0%になった。

●21年度の大企業・全産業の設備投資は前年度比+3.3%程度と予測した。3月調査の同+5.9%から増加率が鈍化すると予測した。過去の修正パターンでは大企業は3月調査から6月調査にかけてやや鈍化する傾向があることなどを参考にした。

●21年度の中小企業・全産業の設備投資計画は前年度比+4.7%程度と、3月調査の同+4.3%からやや上方修正されると予測した。中小企業の設備投資は例年3月調査が弱く、その後は1年後の3月調査まで調査の度に改善していく傾向がある。今年度も6月調査は3月調査より小幅改善するとみた。

●22年度の大企業・全産業の設備投資計画は前年度比+5.4%程度と、3月調査の同+2.2%から上方修正されると予測した。22年度の中小企業・全産業の設備投資計画は前年度比▲7.0%程度と3月調査の同▲11.4%から上方修正されると予測した。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2022年6月調査 日銀短観 予測』を参照)。

(2022年6月15日)

宅森 昭吉

三井住友DSアセットマネジメント株式会社

理事・チーフエコノミスト