実質GDP成長率は前期比年率▲0.5%に第1次速報値▲1.0%から上方修正

実質・前期比で、設備投資、公共投資等が下方修正、民間在庫変動等が上方修正

実質GDPコロナ禍前ピーク19年4~6月期越えは23年度になってしまう可能性も

●22年1~3月期実質GDP成長率・第2次速報値は前期比▲0.1%、前期比年率▲0.5%となり、第1次速報値の前期比▲0.2%、前期比年率▲1.0%から上方修正となった。法人企業統計を受けての設備投資の実質・前期比が下方修正され、民間在庫変動が上方修正された。また、個人消費の実質・前期比が上方修正された。一方、住宅投資、政府消費、公共投資、輸入の実質・前期比が下方修正された。

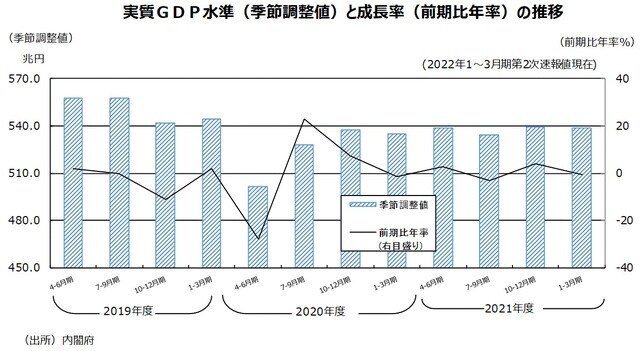

●実質GDP季節調整値は景気の谷の20年4~6月期501.4兆円を底に、振れを伴いつつ持ち直し傾向で22年1~3月期538.8兆円となった。差額をとると、20年4~6月期から22年1~3月期まで戻した額は37.3兆円である(四捨五入の関係で、小数点1位同士の数字の差額とは一致しない)。コロナ禍前のピークは、前回第1次速報値で19年4~6月期から7~9月期に移ったが、今回第2次速報値で再び19年7~9月期から4~6月期に戻った。19年4~6月期557.7兆円から谷までの下落分56.2兆円を、22年1~3月期時点で66.4%戻した格好になっている。

●22年度4~6月期の実質GDPが、マイナス成長の反動で前期比年率+6.0%、残りの3四半期が同+2.0%成長になると仮置きすると23年1~3月期では、19年4~6月期に届かない。コロナ禍前のピークである557.7兆円を越えるのは23年度に入ってからになる可能性がある。

●1~3月期名目GDP成長率・第2次速報値は前期比+0.2%、前期比年率+0.6%となり、第1次速報値の前期比+0.1%、前期比年率+0.4%から上方修正となった。名目GDPの季節調整値は542.0兆円で直近の景気の谷だった20年4~6月期の512.5兆円と比較すると29.5兆円高い水準だが、コロナ禍前のピークだった19年4~6月期の562.5兆円と比べると20.6兆円低い水準である。

●1~3月期の実質個人消費・前期比は、第1次速報値の▲0.0%の減少から前期比+0.1%の増加へと0.1ポイント上方修正となった。耐久財が第1次速報値の実質前期比▲1.6%から第2次速報値で▲0.8%へと上方修正されたことが影響しているようだ。半耐久財の前期比は▲1.8%で第1次速報値と変わらなかった。サービスの前期比は▲0.1%で第1次速報値の▲0.2%から僅かに上方修正された。増加だった非耐久財は前期比+0.9%で、第1次速報値の+1.0%から僅かに下方修正された。

●1~3月期の実質住宅投資は、第1次速報値の前期比▲1.1%から前期比▲1.2%へと0.1ポイント下方修正となった。

●1~3月期の実質設備投資・前期比は第1次速報値の+0.5%の増加から前期比▲0.7%の減少へと1.2ポイント下方修正となった。設備投資は、需要側推計値(仮置き値)+32.2%だった需要サイドの名目原系列前期比が法人企業統計等を踏まえて計算すると+28.9%へと3.3ポイント低下している。

●1~3月期民間在庫変動の実質・前期比寄与度は+0.5%と第1次速報値の+0.3%から0.2ポイント上方修正された。民間在庫投資の内訳をみると、製品在庫は前期比寄与度▲0.0%で第1次速報値▲0.0%と同じだった。流通品在庫は前期比寄与度+0.2%で第1次速報値の+0.2%と同じになった。法人企業統計を使って推計された原材料在庫前期比寄与度は仮置き値だった第1次速報値の▲0.0%から0.0%になった。同じく仮置き値の仕掛品在庫前期比寄与度は第1次速報値では0.0%だったが第2次速報値では+0.3%だった。これが、民間在庫変動の実質・前期比寄与度が大きく上方修正された主因とみられる。

●1~3月期実質政府最終消費支出は前期比+0.5%で第1次速報値の+0.6%から0.1ポイント下方修正となった。また、1~3月期実質公共投資は第1次速報値の▲3.6%から▲3.9%に下方修正となった。公的在庫変動の実質・前期比寄与度は▲0.0%で第1次速報値の▲0.0%と変わらなかった。公的需要全体の前期比寄与度▲0.1%で第1次速報値▲0.1%と変わらなかった。

●1~3月期の外需(純輸出)の前期比寄与度は第1次速報値の▲0.4%と同じ▲0.4%になった。実質輸出の前期比+1.1%で第1次速報値の+1.1%と同じになったが、控除項目の実質輸入の前期比が+3.3%と第1次速報値の+3.4%から0.1ポイント下方修正となった。

●1~3月期のGDPデフレーターの前年同期比は▲0.5%で第1次速報値の▲0.4%から0.1ポイント低下した。国内需要デフレーターの前年同期比は+1.7%で第1次速報値の+1.8%から0.1ポイント低下した。

●1~3月期第1次速報値では民間在庫変動・名目原数値・前年同期比寄与度は+0.3%であったが、第2次速報値では同+0.7%と大きく上方修正された。この内訳に関しては雰囲気しか教えてもらえないが、第1次速報値では4項目全てプラス寄与で、大きな方から流通在庫、製品在庫、仕掛品在庫、原材料在庫の順になっているということだった。第2次速報値では4項目全てプラス寄与で、大きな方から仕掛品在庫、流通在庫、製品在庫、原材料在庫の順になっているということだった。仕掛品在庫が大幅上方修正の主因のようだ。

●ARIMAモデルにより内閣府が現時点での情報を使って算出・公表した、4~6月期の原材料在庫の季調済実質値前期差は▲3,125億円、仕掛品在庫の季調済実質値前期差は▲1兆5,868億円である。

●政府の「令和4年度の経済見通し」の22年度実質GDP成長率見通し・前年度比+3.2%を達成するには、22年度各四半期で前期比年率+4.7%(前期比+1.44%)が必要であるが、達成は難しそうである。21年度から22年度へのゲタは+0.3%と第1次速報値の+0.2%から上方修正された。なお、22年度各四半期が前期比0.0%だと22年度実質GDP成長率・前年度比は+0.3%に、前期比+0.9%だと22年度実質GDP成長率・前年度比は+2.5%になる。

●8月15日に公表される4~6月期の実質GDP第1次速報値を4月分のデータから考察してみる。

●個人消費の供給サイドの関連データである耐久消費財出荷指数の4月分対1~3月平均比は+0.1%の増加になった。同じく供給サイドの関連データである非耐久消費財出荷指数は同+2.2%の増加だ。商業販売額指数・小売業の4月分対1~3月平均比は+1.6%の増加になった。一方、需要サイドの関連データでは、家計調査・二人以上世帯・実質消費支出(除く住居等)の4月分対1~3月平均比は+3.1%の増加である。乗用車販売台数の4月分対1~3月平均比は+7.4%の増加である。第6波の影響でまん延防止等重点措置が発令されていた1~3月期に比べて4月の消費活動は活発になったことがわかる数字だ。

●家計調査と同時に発表される総務省の総消費動向指数は、個人消費の97%に当たる家計最終消費支出の推移を様々な月次データによる時系列回帰モデルによって求めたものだ。実質総消費動向指数の4月分対1~3月平均比は+1.1%の増加である。また、需要サイドのデータを使用しないで、財とサービスに関する各種の販売・供給統計から算出している日銀の実質消費活動指数(旅行収支調整済)をみると、4月分対1~3月平均比は+2.2%の増加になっている。総合的に考えると、4~6月期の個人消費は、4月分のデータを見る限り、前期比増加になる可能性が大きいとみられる。

●設備投資の関連データである資本財出荷指数(除、輸送機械)の4月分対1~3月平均比は+1.5%の増加になった。建設財出荷指数は同+4.6%の増加である。総合的に考えると、供給サイドから推計される4~6月期第1次速報値の実質設備投資は、4月分の供給サイドのデータからみると前期比増加の可能性が大きい、しっかりしたスタートである。

●実質輸出入の動向をみると輸出の4月分対1~3月平均比は▲5.2%の減少になった。控除項目の輸入は同▲3.1%の減少になっている。4月分のモノ分だけでみると、4~6月期の外需の前期比寄与度はマイナスの可能性が大きいが、サービスの動向や、5月分・6月分のモノの動向次第で前期比寄与度はプラス・マイナスどちらの可能性もある状況だろう。

●4~6月期実質GDP第1次速報値は、ロシアのウクライナ侵攻を受けたエネルギー価格、食品価格などの上昇の影響などの不透明材料もあるが、前期比はしっかりしたプラスの伸び率になる可能性が大きそうだ。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2022年1~3月期実質GDP(第2次速報値)について』を参照)。

(2022年6月8日)

宅森 昭吉

三井住友DSアセットマネジメント株式会社

理事・チーフエコノミスト