1.インド株は今年に入り上昇一服

2.海外投資家が慎重なワケ

3.中長期的なインド株の魅力は変わらず

これまで高い経済成長率を背景に力強く上昇してきたインド株は、今年に入り、上値の重い展開となっています。供給制約や資源価格の上昇で世界的にインフレが高まり、米連邦準備制度理事会(FRB)をはじめとする中央銀行が金融引き締めを加速しているため、インド準備銀行(RBI)も利上げに舵を切り、景気減速が懸念されていることが背景にあります。大幅な米利上げによるドル高が見込まれるため新興国から資金を引き揚げる投資家の動きがインドでも顕著にみられます。こうした投資家の動きは続くのでしょうか。今回は、インドの投資環境について改めて整理し、株式市場を展望します。

1.インド株は今年に入り上昇一服

■インド株はコロナショック後、ほぼ一本調子で上昇しました。しかし、今年に入り、FRBの金融引き締め加速観測や、ロシアのウクライナ侵攻による原油価格の上昇、中国のゼロコロナ政策によるロックダウンなどを受けて、上値の重いやや軟調な展開となっています。

■代表的な株価指数のSENSEX指数は、年初に節目の60,000ポイントを回復しましたが、FRBの金融引き締め加速を警戒した世界的な株安を受けて、3月上旬に53,000ポイントを割り込みました。その後反発し、4月初旬に再び60,000ポイントを回復しましたが、米国株が大きく下落したことを受けて、5月中旬には再度53,000ポイントを割り込むなど、振れの大きい展開となっています。

(注2)外国人買い越し額は2020年1月1日からの累積。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

<海外投資家が資金を引き揚げ>

■こうしたインド株の動きの背景に、米国の金融引き締め加速を受けて海外投資家が新興国への投資を引き揚げていることがあるとみられます。大幅な米利上げによるドル高が見込まれるため、新興国から資金を引き揚げる投資家の動きがインドでも顕著にみられます。

■インド株市場への海外資金フローをみると、コロナショック後の20年5月以降海外投資家はインド株への投資を積極化し、大幅に買い越しましたが、今年に入ると、一転して大幅な売り越しに転じています。年初来では238億ドルと、大幅な売り越しが継続しています(6月9日時点)。

2.海外投資家が慎重なワケ

■海外投資家がインド株投資に慎重なのは、世界的なインフレの加速と金融引き締めとドル高で新興国経済が停滞することを懸念しているため、当面インド景気の回復に自信が持てないからだとみられます。そこで、インドのインフレと金融政策、景気動向について先行きを展望します。

(出所)CEICのデータを基に三井住友DSアセットマネジメント作成

<インフレは当面高水準、利上げは続く>

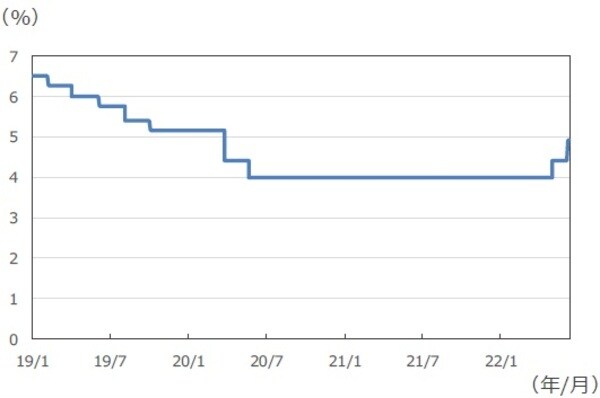

■4月の消費者物価上昇率は前年同月比+7.8%と、4ヵ月連続でインド準備銀行(RBI)のインフレ目標(2.0~6.0%)を上回りました。経済回復で需要が増えていることに加え、ロシアによるウクライナ侵攻に伴う原油価格の高騰が重なり、インフレが一段と加速しました。

■RBIは6月8日の金融政策決定会合で、政策金利を0.5%引き上げて4.9%にすることを決定しました。3年9ヵ月ぶりに利上げを決めた5月の臨時会合に続いて、2会合連続の利上げです。RBIはインフレ抑制のためタカ派姿勢を強めています。

■RBIは、22年度のインフレ見通しを5.7%から6.7%に上方修正しました。インフレ見通しは、23年1-3月期にインフレ目標範囲に戻ると想定しているとみられるため、弊社は、インフレが目標範囲に入るまで、RBIが継続的に追加利上げを行うと予想しています。政策金利は9月に5.40%、22年末に5.90%、23年末は6.25%と予想しています。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

<GDPは成長減速も水準は上昇傾向>

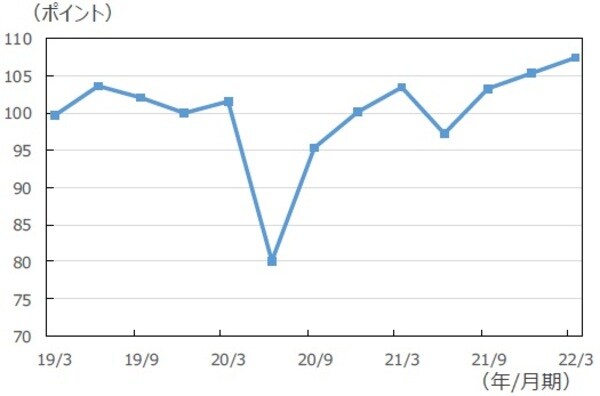

■インドの1-3月期のGDPは前年同期比+4.1%と、6四半期連続のプラスでしたが、新型コロナウイルスの感染拡大や物価高で伸び率は減速しました。

■弊社で季節調整を行い、コロナ禍以前の19年10-12月期を基準(=100)に指数化したところ、22年1-3月期には107.4と、コロナ禍以前の水準を3四半期連続で上回り、かつ、上昇傾向を示しました。さらに、4-6月期には、昨年の感染拡大時との比較によるベース効果で、前年同期比成長率は2桁増が見込まれます。

■弊社は、コロナショック後のリベンジ消費に伴う民間投資の持ち直しが見込まれることや、22年度は政府が公共投資に充分な予算を配分していることを考慮すると、物価高と金融引き締めのなかでも、景気回復の流れは変わらないと判断しています。22年度のGDP成長率を7.3%と予想しています。

(注2)19年10-12月期=100。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

3.中長期的なインド株の魅力は変わらず

■弊社では、インド株について、ウクライナ情勢に伴う原油価格の動向などの先行き不透明感から、短期的には上値の重い展開の継続を想定しています。

■ただし、①人口13億人の経済規模、②生産年齢人口が増加する人口ボーナス期にあること、③モディ首相が推し進める一連の構造改革(インフラ投資・整備、税制・財政改革、メイクインインディアによる製造業育成)、④海外からの直接投資の増加による製造業の拡大、⑤国際競争力の高い業種・企業の存在(IT、医薬)など、中長期的なインド経済の強みに変化はありません。

■最近では、中国によるゼロコロナ政策の長期化や台湾有事などのリスクを懸念して、世界の有力資本が中国から流出する動きがみられます。米アップルなどの企業がその逃避先の1つとしてインドを選択しており、直接投資を増やしています。

■こうしたインド株のサポート材料に加えて、前述の通り、弊社は、物価高と金融引き締めが続くなかでも景気拡大が継続するとみていることから、中長期的なインド株の上昇基調は変わらないと考えています。

■今年に入り、大きくインド株を売り越した海外投資家も、米国株式市場の調整終了や、インド景気の拡大基調が確認されれば、バリュエーションが一時より改善していることもあり、再びインド株投資に注目するのではないでしょうか。

(注2)予想EPSと予想PERは12ヵ月先。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『海外投資家が売り越しても下げ渋る「インド株」、底堅さの謎を探る【専門家が解説】』を参照)。