あなたにオススメのセミナー

「5/24~5/30のFX投資戦略」のポイント

・5月FOMCの後から米金利上昇が一段落するなかで、米ドル高・円安も調整局面入りの様相に。

・米ドル安が、飽くまでこの間の急過ぎた米ドル高の調整の範囲内なら125円程度までがせいぜいか。ただ米利上げ見通しが、FFレート引き上げが2.5%未満にとどまるといった具合に下方修正されるようなら、米ドル安リスク拡大の可能性にも要注意。

先週の米ドル/円…127円割れ近くまで米ドル反落

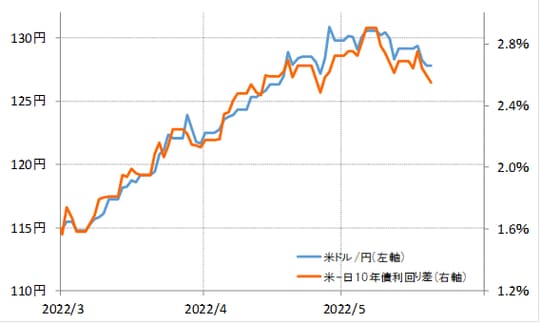

先週の米ドル/円は、1週間を通じて1度も130円を超えることなく、一時は127円割れ近くで下落するなど反落気味の展開となりました。このような米ドル/円の動きは、基本的に日米金利差に沿ったものでした(図表1参照)。つまり、日米金利差米ドル優位が縮小傾向となったなかで、米ドル/円も米ドル反落気味の展開になったということでしょう。

このような金利差米ドル優位縮小の主役は米金利の低下です。米金利は、長期金利の10年債利回りも、金融政策を反映する2年債利回りも、5月4日のFOMC(米連邦公開市場委員会)の後から頭打ち感が鮮明になりました(図表2参照)。

以上のように見ると、3月以降、記録的ペースで展開した米金利急騰が、5月FOMCを境に一段落となったことで、破竹の勢いで展開した米ドル高・円安、「怒涛の円安」も一服し、調整局面に入ったということでしょう。

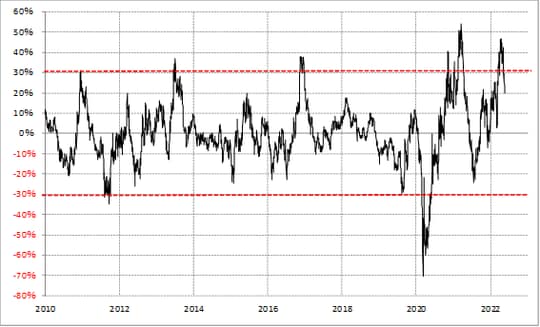

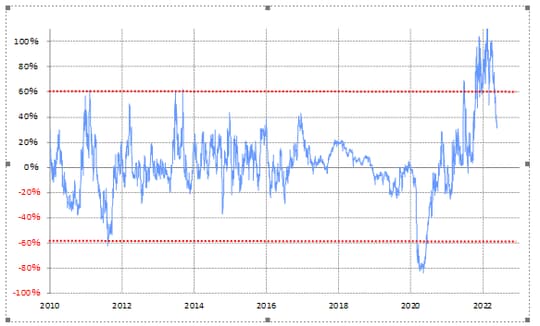

図表3、4は、それぞれ米10年債利回りと2年債利回りの90日MA(移動平均線)かい離率です。これを見ると、それまでの記録的な米金利「上がり過ぎ」が、最近にかけて修正されてきたことがわかるでしょう。

米金利の記録的な「上がり過ぎ」は、主にインフレ対策強化に伴いFRB(米連邦準備制度理事会)の利上げ見通しが加速化するなかで起こってきたものでした。その意味では、そのような一連の動きが、5月FOMCの後から転換点を迎えた可能性がありそうです。

では、米金利低下はまだ続くのか。それを考える上では、とくに金融政策を反映する2年債利回りの場合は、FRBによる利上げ見通しが鍵になるでしょう。