「広大地の適用」で土地の評価を下げる

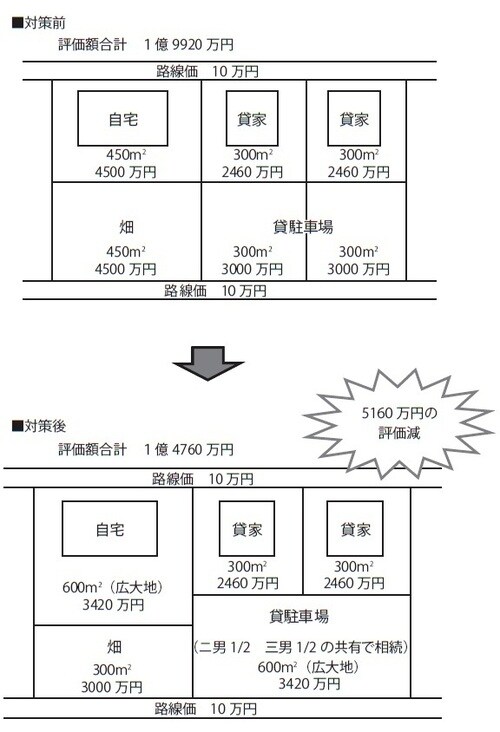

それでは、評価区分のシミュレーションをしてみましょう。例えば[図表1]のような土地があったとします。このように大きな土地があり、宅地、畑、貸し駐車場として利用されているのであれば、まず地目ごとに宅地、畑、雑種地に分かれます。

[図表1] 評価区分の考え方

次に利用の単位ごとに分けます。宅地は三つに分けて利用されていますので、三つに分割します。最後に相続で取得した人ごとに分割します。貸し駐車場は、次男と三男が相続する予定なので二つに分割します。

結果的に土地は六つに区分されることになります。もし、このような方から生前の相談を受けた場合はどうすればいいでしょうか。評価を下げるためには広大地の適用を視野に入れます。

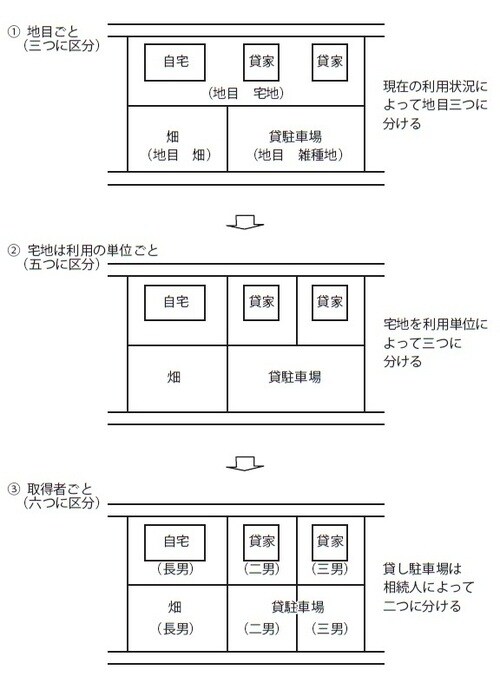

[図表2]を見てください。まず、広大地は500平方メートル以上の土地が原則ですから、畑をやめて自宅の面積を増やす方法が考えられます。生前に自宅の敷地と見なされる部分を500平方メートル以上にしておけば、その部分は広大地の評価を利用できることになります。

「共有名義」で約5000万円の評価減が可能に!?

もう一つ方法があります。貸し駐車場を次男と三男で相続する際に、はっきりと分けてしまうのではなく、持ち分を2分の1ずつの共有名義で相続する方法です。共有にすることで単位は一つとして評価できるので、500平方メートル以上にできれば、これも広大地評価を受けられます。

共有名義にすると将来もめそうだということであれば、この方法は使えませんが、その心配がなければ有効な評価減の方法となります。そして、共有で相続した貸し駐車場も、その後に次男と三男で分割をすることが可能です。その場合は、相続税の申告が終わってから数年後に共有物分割の手続きを行えばよいのです。

若干の費用はかかりますが、相続税の際の評価減による節税額とどちらが有利かを事前にシミュレーションして選択をすることになります。特に高額な資産があり、相続税の税率が高くなりそうなケースでは、このような方法を使ったほうがトータルコストは少なくなるでしょう。

ケースはシミュレーションですが、前述の二つの方法を合わせた場合、節税対策前の評価額は1億9920万円でしたが、自宅と貸し駐車場に広大地を適用したことによって、5160万円の評価減になり1億4760万円とすることが想定できます。

ただ、評価の区分はあくまでも相続が発生した時点の現況で判断しますので、相続が発生してから実行しても意味はありません。生前に実行しておく必要があります。

[図表2] 評価減の効果は?