借金の返済負担率よりも投資利回りが劣ると・・・

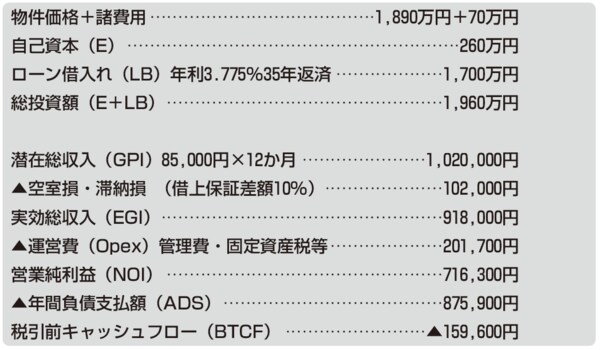

前回のケースを詳細に検討するとこんな感じになります。

ローン期間は35年ですから、▲159,600円×35年=約560万円の持ち出しが発生します。しかも、それは金利・賃料・空室率に変動がないという前提です。また、税金についてはここでは勘案していません。

この560万円の持ち出しと、購入時に投資した自己資金260万円を回収するためには、ローン終了後のキャッシュフロー716,300円を充てることになりますから、(560万円+260万円)÷71.63万円=約11年半の期間をさらに必要とします。

つまり、35年+11年半=46年半で、キャッシュフロー的にはようやくスタートラインに立てるという計算になります。

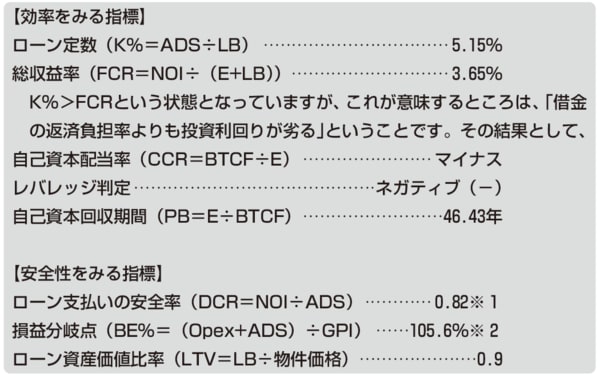

※1 1.0未満はデフォルト=破たんです。

※2 会社でいえば固定・変動経費が売り上げの1.05倍だということ。満室でも赤字です。

思ったよりも自己負担が多くて持ちきれなくなるか、あるいは投資として成立していないことにはたと気づいて売却ということになるケースもありますが、「では、どうしたらいいか」ということがわからずそのままになってしまう人が大多数ではないでしょうか。

購入2年後に売却をしても約325万円のマイナスに

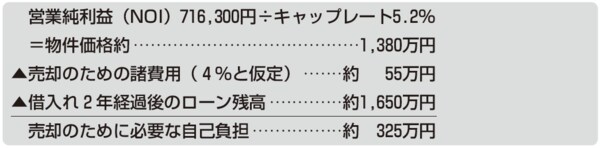

例えば、購入2年後に気がついて売却したいということになったらどうでしょう。

買主(=次に買う投資家)がいくらで購入するかということがポイントですが、収益物件の場合JREI(一般財団法人日本不動産研究所)http://www.reinet.or.jp/が行っている半年ごとの不動産投資家調査などが役に立ちます。

この相談があった当時の直近に行われた2008年10月1日発表の第19回不動産投資家調査をみると

ワンルーム

交通アクセス:最寄り駅から徒歩10分以内

築年数:5年未満

平均専用面積:25〜30㎡

総戸数:50戸程度

城東地区(墨田区、江東区)東京、大手町駅まで15分以内の鉄道沿線

期待利回り5.8%

成約利回り5.2%

という結果になっています。

年金基金、生命保険、不動産賃貸、投資銀行、商業銀行・レンダー、開発業(デベロッパー)、アセット・マネージャー、格付機関などはこういった物件であればネット利回り5.8%を希望するが、実際は5.2%で取引されている、ということです。

仮にこの「5.2%」をこの物件のキャップレートとして適用し、売却価格を算出すると以下のようになります。

この金額(約325万円)を用意できないと売却はできません。購入時の自己資金260万円、2年間のマイナスキャッシュフロー32万円を合わせると、2年間で617万円の損失です。授業料としては安くない金額でしょう。

もちろん、銀行と相談してその分を分割して払うなどと話がつけば抵当権もはずせないこともありませんが、信用情報に傷がつきますし、他の担保がないと実際は難しいかもしれません。

キャッシュフローが出る物件であれば「売らずにそのまま持っておこう」という判断ができるかもしれませんが、いかんせん赤字の物件は、持ち続けている限りは、いつ売値が残債を上回って売却できる状態になるのか、自分の持ち出しがいつまで続けられるのかという体力勝負になってしまいます。