あなたにオススメのセミナー

[関連記事]「儲かるなら自分がやれば?」と投資セミナーで質問すると

「3/1~3/7のFX投資戦略」のポイント

[ポイント]

・2月の米ドル/円は、米金利上昇の割には米ドル高とならず、米国株安の割には米ドル安にもならず、方向感の乏しい小動きが続いた。

・90日MAかい離率で見ると、米金利は「上がり過ぎ」、一方米国株は、ナスダック指数は「下がり過ぎ」だが、NYダウは「下がり過ぎ」懸念強くない。

・3月も小動きが続くか、動くとしたら相対的には米ドル安リスクか。3月の米ドル/円は113円半ば~116円半ば中心のレンジを予想。

注目は「ウクライナ情勢」と「FOMC」

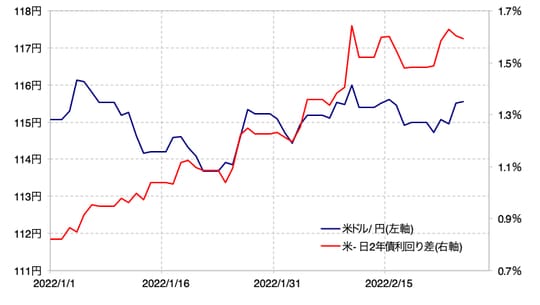

2月の米ドル/円は、115円台中心の方向感の乏しい展開が続きました。インフレ懸念が強く、3月から予想されている米利上げも拡大予想が根強いなか、米金利は高値圏での推移が続きましたが、それと比較すると米ドルは上げ渋った形となったのです(図表1参照)。

一方で米国株は、後半にかけてウクライナ情勢への懸念を主なきっかけに一段安となりましたが、それと比較すると米ドルは下げ渋った形となりました(図表2参照)。

「米ドル高を示唆する米金利上昇」、「米ドル安を示唆する米国株安」といった具合に、米金利と米国株の示す方向性が反対となったことで、結果として米ドルが動きにくくなったということが考えられます。

では、そんな方向感の乏しい展開が、3月にかけて続いていくのか、また、新たな方向性が出るとしたら、米ドル高方向なのか、それとも米ドル安方向になるのか、について考えてみたいと思います。

短期的な「上がり過ぎ」懸念が強い状況が続く米金利

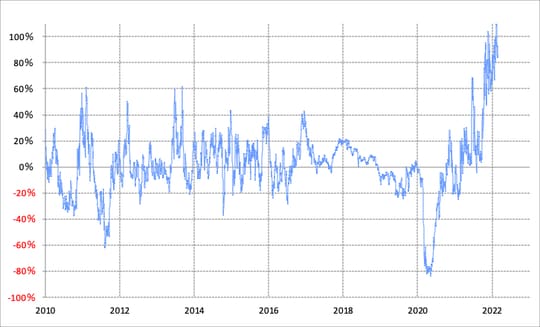

まずは、米金利の現状について確認しましょう。金融政策を反映する米2年債利回りの90日MAかい離率は、足元でプラス80%以上となっており、依然として短期的に「上がり過ぎ」懸念が極めて強い状況が続いているといえそうです(図表3参照)。

3月は16日にFOMC(米連邦公開市場委員会)が予定されており、今回の局面では最初の利上げが行われると見られています。その上で、インフレ懸念が極めて強いことから、一気に0.5%以上の大幅利上げ予想もくすぶっています。

では、米金利は一段と上昇し、米ドル高を後押しすることになるでしょうか。

すでに見てきたように、米2年債利回りは短期的な「上がり過ぎ」懸念が極めて強い状況になっています。そのため、さらなる米金利の上昇や、それを手掛かりに米ドルが年初来の高値を大きく上回ることは難しいのではないでしょうか。

「ウクライナ情勢」を理由に下落再燃する米国株価

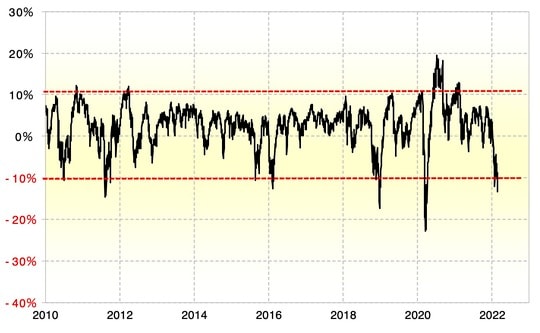

次に米国株の現状について確認しましょう。今年に入り大きく下落した米国株でしたが、ここに来てウクライナ情勢への懸念を主なきっかけとして下落再燃となりました。ただこういった中で、株安のリード役となっているナスダック指数を見ると、ナスダック総合指数の90日MAかい離率はマイナス10%を大きく超えて拡大し、短期的な「下がり過ぎ」懸念が強くなっているようです(図表4参照)。

では、米国株も徐々に下がりにくくなり、ウクライナ情勢への懸念が後退することがあれば、短期的な「下がり過ぎ」の反動により大きく上昇する可能性もあるのでしょうか。

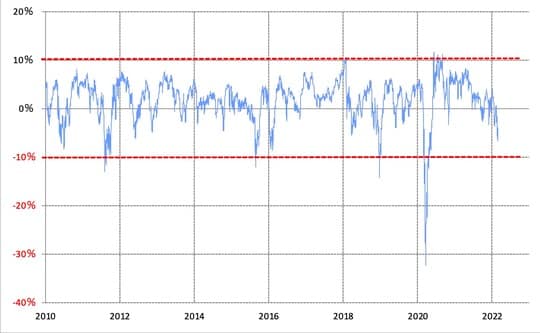

これについては、主要な株価指数の中でもNYダウを見ると、少しイメージが変わります。NYダウの90日MAかい離率は、これまでのところマイナス6%程度までの拡大にとどまっており、その意味では短期的な「下がり過ぎ」懸念が強いというほどではなさそうです(図表5参照)。

以上のように、NYダウの状況を見る限り、悪材料があれば、短期的にも株安が広がる余地がありそうです。一方株高への戻りはどうでしょうか。

そもそも、今年に入ってからの米国株急落の主因はインフレ懸念であり、それが続いているうちは、かりにウクライナ情勢への懸念後退などがあっても、株高への戻りは限られると考えられます。

このところ「米ドル/円」の月間値幅は3円以下が基本

最後に、ウクライナ情勢の影響について考えてみましょう。この問題の影響が最も反映されやすいのは、原油を含めたエネルギー相場です。ウクライナ危機が続くなかで、原油相場は、WTI(ウエスト・テキサス・インターミディエイト)が100米ドルの大台に接近するなど一段高となりました。

WTIの90日MAかい離率は、一時プラス20%程度まで拡大し、短期的な「上がり過ぎ」懸念が強くなっています(図表6参照)。それでも、2000年以降で見ると、同かい離率が30~40%まで拡大したこともあったので、今回もそこまでかい離率が拡大するなら、WTIは105~110米ドルまで短期的な「上がり過ぎ」拡大で続伸するといった計算になります。

原油などエネルギー相場のさらなる上昇は、主にインフレ懸念のさらなる悪化を通じて株安をもたらす可能性があります。そんな株安が、主に米ドル下落の目安になると考えられるでしょう。

このところの米ドル/円の月間値幅は3円以下が基本になっています。以上見てきたことを踏まえ、3月の米ドル/円を3円のレンジで予想するなら、113円半ば~116円半ば中心となるのではないでしょうか。

吉田恒

マネックス証券

チーフ・FXコンサルタント兼マネックス・ユニバーシティFX学長

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。

【関連記事】 ■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】 ■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】 ■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】