《目次》

・「不服申立て」…請求に「手数料」はかかる?

・「再調査」“誰”が“どのくらいの期間”をかけて行うか

・国税不服審判所へ「審査請求」をすると…

・訴訟

「相続税の税務調査」が厄介である“3つの理由”

1.納税者が税務調査に慣れていない

例えば、法人税の税務調査であれば、概ね数年に1度のローテーションが想定され、経理担当者が調査(官)対応を心得ていることが多いです。

しかし相続税は、納税者が事業者ではない、又は、経済的に困窮した経験がない納税者が多く、性悪説を前提とした税務調査に対するストレス耐性に相対的に弱いことが想定されます。

2.一生涯に一度の税務調査である

例えば、法人税の税務調査であれば、「修正申告までは求めないが、次回の税務調査までには改善しておくように」といった指導事項(いわゆる宿題)を言い渡されて終了するケースがあります。

しかし相続税は、今回を逃すと次回の申告はひと世代後のことであり、そんな悠長な対応は期待しづらいことが想定されます。

3.主人公がいない

我が国は申告納税制度を採用しており、それは、「もっとも事情に通じているのは納税義務者自身であること」を前提に成り立っています。

しかし、主人公である被相続人が存在しない中で行われるのが相続税の税務調査です。

相続人としては隠ぺいの意図がなく、財産調査の不足により結果として過少申告になっただけなのに、調査官から隠ぺいの意図を指摘され、過少申告加算税よりも負担の重い重加算税が課税されてしまう可能性があります。

税務調査で指摘されてしまったら…「課税処分」の種類

税務調査で当初の相続税申告が過少であったという指摘を受けて、納税者が指摘内容に納得すれば、「修正申告」という税額を増額する申告をすることで調査は妥結します。

しかし納税者が納得せず、修正申告をしない場合には、税務署長(国税局の調査であれば国税局長)の職権によって強制的に税額を増加させる「更正処分」がなされることになります。

これが無申告の納税者である場合には、「更正処分」ではなく、強制的に新たに税額を発生させる「決定処分」がなされます。

これらは、相続税自体を増額(発生)させる不利益処分ですが、これに加えて、附帯税といわれる「延滞税」「過少申告(無申告)加算税」が課されることになり、悪質(仮装・隠ぺい)と認定された場合には、過少申告(無申告)加算税に代えて、より高率の「重加算税」が課されることになります。

仮装・隠ぺい行為…認定されると「配偶者」にも影響

配偶者に帰属した財産に係る相続税については、

・法定相続分(子がいる場合は1/2・子がおらず親がいる場合は2/3・親もおらず兄弟がいる場合は3/4)

・1億6,000万円

のいずれか多い方の財産に見合う相続税額を控除する「配偶者に対する相続税額の軽減」という優遇措置があり、これによって、相続税の申告は必要とするものの納付税額は発生しないというケースが多くあります。

しかし、「隠蔽仮装行為」により増加することになった財産に見合う相続税については、この軽減措置を受けることができないという規定が存在します。

指摘されて修正申告(期限後申告)をしたにもかかわらず、「子の重加算税の賦課決定処分」のみならず、「配偶者に対する相続税額の軽減措置を否認する更正処分」まで受けることにより、税負担の増加が加重になることがあります。

自分以外の相続人が「過少申告」を指摘されても…

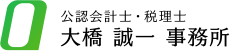

相続人が2人以上存在する場合で、うち1人について財産の過少申告を指摘された場合、その指摘された者の相続税額が増加する(下表の長男は財産が5,000万円増加することにより税額は「480万円➡1,230万円」と750万円増加する)のはまだ納得できるでしょう。

しかし、我が国の相続税は、計算体系の特徴から、過少申告ではなかった他の相続人の相続税まで増加してしまう(下表の二男と三男は財産が増加していないのに税額は「480万円➡615万円」と135万円ずつ増加する)特徴があり、他の相続人を巻き込んで不服申立てに発展するケースがみられます。

「税務調査の結果に不服」…“権利救済”という選択肢

相続税の納税者が税務調査によって

・更正(決定)処分

・過少申告(無申告)加算税(又はこれらに代わる重加算税)の賦課決定処分

を受けた場合、又は、

・更正の請求に対する更正すべき理由がない旨の通知処分(いわゆる還付請求を認めない処分)

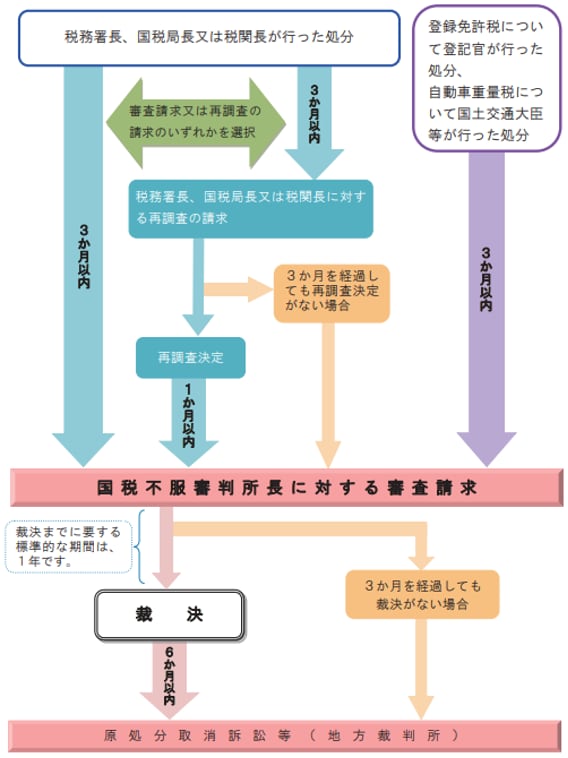

を受けた場合は、その不利益処分の取消しを求めて、処分の通知を受けた日の翌日から3ヵ月以内に、

・処分をした税務署長に対する「再調査の請求(かつての異議申立て)」

・国税不服審判所長に対する「審査請求」

のいずれかを選択してすることができます。

ちなみに、「延滞税」は「国税に関する法律に基づく処分」ではないとされ、不服申立ての対象にはなりません。

再調査の請求による再調査決定の結果によってもなお不服がある場合には、再調査決定書謄本の送達があった日の翌日から1ヵ月以内に「審査請求」をすることができます。

よって権利救済のルートは、

・再調査の請求を省略して直接審査請求をする

・再調査の請求を経てから審査請求する

の2つが存在します。

「不服申立て」…請求に「手数料」はかかる?

各段階で不利益処分が取り消されれば、その取り消された部分は納税者の勝ちで確定します。

再調査の請求で不利益処分の一部が取り消された場合にも、取り消されなかった残りの不利益処分の取消しを求めて審査請求をすることができます。

また、請求するために手数料は必要ありませんので、無料で不利益処分を見直すチャンスが与えられます(代理人を選任する場合には通常、代理人に対する報酬が必要です)。

代理人は必ずしも税理士である必要はなく、例えば、請求人が高齢の場合に親族を選任することなどもできます。

「再調査」“誰”が“どのくらいの期間”をかけて行うか

複雑な事案でない限り標準審理期間である3ヵ月程度で決定がなされますが、後述の審査請求よりも手続が簡素な分、請求人の採り得る権利には制約があります。

再調査は不利益処分をした税務署によって行われますが、当初の調査担当者ではなく不服申立担当の調査官が行いますので、同じ税務署であっても異なる目による審理が行われます。

国税不服審判所へ「審査請求」をすると…

税務署(国税局)から分離独立した国税不服審判所が審理を担当します。

審査請求事案を指揮する担当審判官の半数は、平成22・23年度の税制改正大綱を契機に、弁護士・税理士・公認会計士の各業界から任用されており、より公平な審理が期待できます。

証拠書類の閲覧請求など再調査の請求と比べて請求人の権利が拡充されていますが、その分、標準審理期間は1年と長くなります。

訴訟

再調査の請求、審査請求の結果によってもなお不利益処分に不服がある場合には、裁決があったことを知った日の翌日から6ヵ月以内に、国(法務大臣)に対して原処分取消訴訟という民事裁判を提起することになります。

令和2年度、不服申立てに及んだ“事件数”と“認容割合”

1.再調査の請求

令和3年6月に公表された令和2年度の統計によると、全ての税目合計で1,000件の申立てがあり、うち相続税・贈与税関係は45件でした。

そして、前年度の繰越分を含む999件について再調査決定が行われ、不利益処分の全部又は一部が取り消された割合(認容割合)は10.0%(100件)でした。

過去10年度分の認容割合は6.8%~12.3%の範囲で推移しています。

2.審査請求

全ての税目合計で2,237件の申立てがあり、うち相続税・贈与税関係は179件でした。

そして、前年度の繰越分を含む2,328件について裁決が行われ、不利益処分の全部又は一部が取り消された割合(認容割合)は10.0%(233件)でした。

過去10年度分の認容割合は7.4%~13.6%の範囲で推移しています。

再調査の請求よりも件数が多いのは、直接審査請求を選択した割合が全体の70%程度を占めたからです。

3.件数のカウント

税務調査によって財産が増加しなかった相続人であっても相続税額が増加する特徴について前述しましたが、上記の件数は処分件数ベースであり(被相続人ベースではありません)、前述の例の二男・三男も併せて不服申立てをしていれば、被相続人は1人であっても件数のカウントとしては3件となります。

そうすると、相続税・贈与税の再調査の請求が45件、審査請求が179件といっても、不服申立てに及ぶ実質的な事件数(被相続人の数)は更に少ないといえるでしょう。

不服申立ての結果、「納税者が勝った」相続税事案

ここで、平成28年3月30日裁決を見ていきましょう。

相続財産の価額が基礎控除額を大きく上回っていたのに無申告であった事案で、税務調査時の子の答弁・行為を相続財産の隠ぺい行為であるとし、調査後に納税者がした(配偶者に対する相続税額の軽減措置を適用した)期限後申告に対して、税務署長が、

・子に対しては重加算税の賦課決定処分

・配偶者に対しては軽減措置の否認による更正処分及び無申告加算税の賦課決定処分

を行った事案です(https://www.kfs.go.jp/service/MP/01/0605030200.html#a102)。

しかし審査請求を経て、国税不服審判所は、「相続財産を隠ぺいする態度、行動をできる限り貫こうとしたとまではいえず、請求人らが相続税を申告しない意図を外部からもうかがい得る特段の行動をした上、その意図に基づき法定申告期限までに申告書を提出しなかったとまでは認められない」と判断しました。そして、

・子に対しては重加算税の一部取消し(高率の重加算税から低率の無申告加算税に変更)

・配偶者に対しては軽減措置の復活による更正処分の全部取消しと無申告加算税の全部取消し

を行い、請求人らの取消しを求める範囲の全ての権利を回復しました。

本件は、前述の「相続税の税務調査の特徴」の1.が如実に顕れた事案といえ、

・税務調査における相続人の対応に問題がなければ

・不慣れな相続人が自力で調査対応せず税理士に立会を依頼していれば

「隠ぺい」の嫌疑は掛けられず、不服申立てに発展しなかったかもしれません。

再調査の請求・審査請求はできるが…しなくても良いように

不服申立ては「事後救済」、すなわち、納税者が不利益処分を受けてしまってからその権利の回復を求める手続です。

しかし、一度不利益処分を蒙ってしまうと、たとえそれが最終的に回復されたにせよ、その納税者に圧し掛かる金銭的・時間的・精神的な負担は如何ばかりなものでしょうか。

再調査決定や国税不服審判所裁決は、たとえそれが処分の取消し(納税者勝ち)であっても棄却(納税者負け)であっても、不利益処分を受けた納税者が権利回復のために課税庁と争った貴重な戦績の結果です。

我々は、将来の納税者を無用の税務リスクに巻き込ませないようにする、すなわち納税者の「事前救済」のために、その貴重な「事後救済」の戦績を研究して活かしていきたいものです。

**********

「相続に関してお悩みを抱えておられる納税者の方」、「相続税の税務判断にお困りの税理士(公認会計士)先生」、「租税事件を引受けたが税務知識にご不安な弁護士先生」を支援しています。

大橋 誠一

公認会計士・税理士 大橋誠一事務所