株式等の売却益は、譲渡所得として「申告分離課税」

今回は、株や投資信託といった資産運用に関する税金をまとめておきましょう。

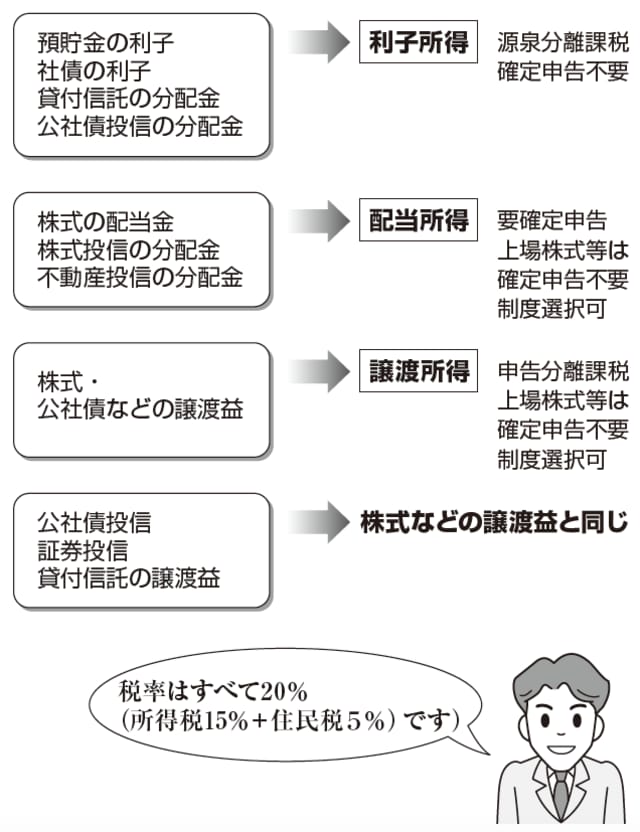

まず、預貯金や社債の利子、公社債投資信託の分配金などは、「利子所得」になります。利子所得は原則として、支払いを受ける際に所得税と住民税の利子割が源泉徴収される「源泉分離課税」です。

納税は以上で完結するのですが、ほかの所得が少ないときは確定申告をすると、源泉徴収税額の還付を受けられる場合があります。

次に、株の配当金、株式投資信託や不動産投資信託(REIT)の分配金は、「配当所得」です。配当所得も所得税と住民税が源泉徴収され、1銘柄当たり年間10万円を超える配当は、確定申告で精算しなければなりません。

ただし、上場株式の配当金は証券会社に「特定口座」を開いて「確定申告不要制度」を利用すれば、納税を完結させることもできます。

一方、株式、公社債などの売却益は、譲渡所得として「申告分離課税」になるのが原則です。申告分離課税というのは、ほかの所得と合算せずに確定申告で納税する方法のことです。

ただし、上場株式等は、特定口座を開いて「源泉徴収あり」を選択し、納税を完結させることもできます。売却損(譲渡損失)が出た場合は、ほかの株式や債権の譲渡所得から控除する「損益通算」も可能で、譲渡所得と配当所得の損益通算の特例も創設されています。

以上の税率はすべて、原則20%(所得税15%、住民税5%)です。なお、株式投資信託、公社債投資信託などの売却益は株式・公社債と同じ扱いです(平成28年より)。

[図表1]配当や売却益にかかる税金は?

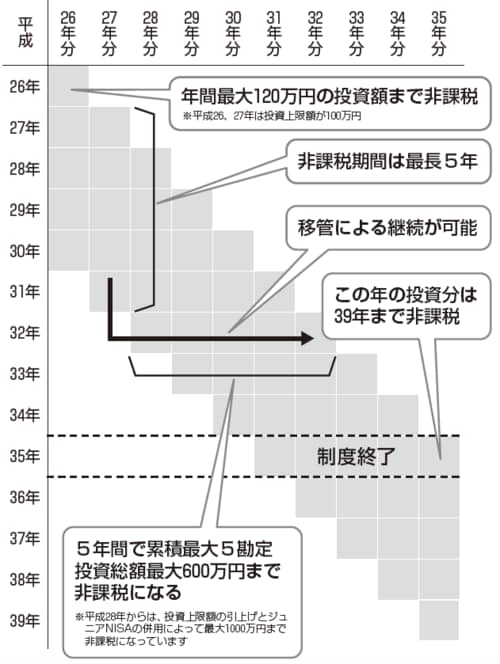

一定投資額までの証券売買益等が非課税になるNISA

証券投資について平成26年からスタートしたのが「少額投資非課税制度」、愛称「NISA(ニーサ)」の制度です。証券会社や銀行でNISAの専用口座をつくると、最大600万円までの投資額について証券の配当金や売買益が非課税になります。

28年からは年間の投資上限額が120万円に引き上げられ、また、ジュニアNISAの制度も創設されたので、その分の80万円も合わせると年間200万円、5年間で累積最大1000万円まで非課税の投資枠が拡大しています。

[図表2]投資非課税になるNISA口座のしくみは?