「買うとき」にも税金がかかる土地や建物

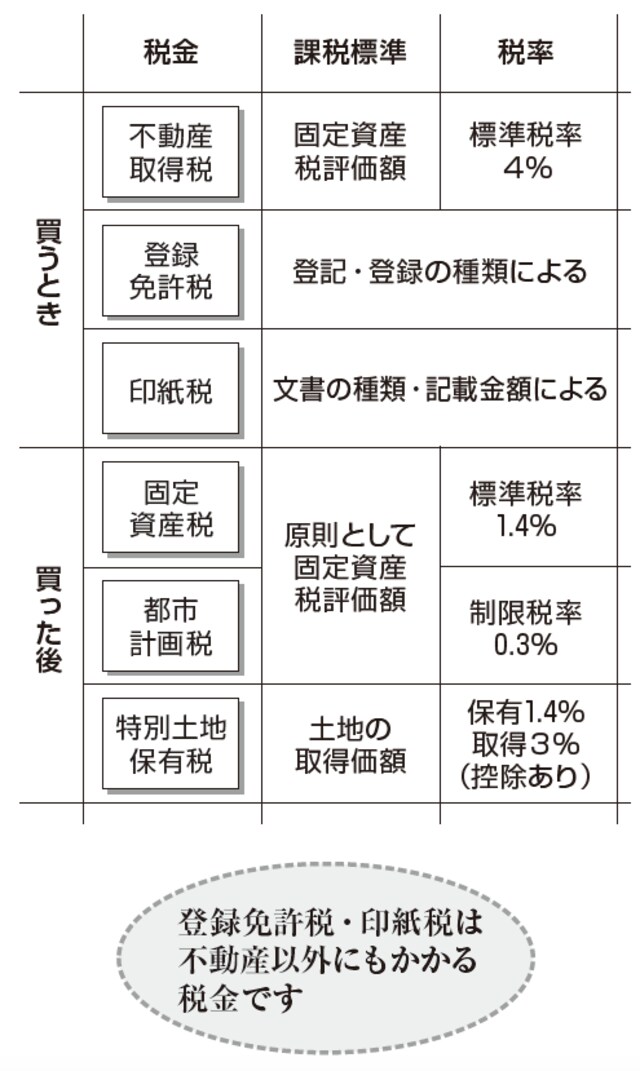

土地や建物は、売るときだけでなく、買うときにも税金がかかります。消費税は土地部分は非課税ですが、かわりに「不動産取得税」が課税されるのです。

不動産取得税は、購入の場合だけでなく、贈与・交換・建築(新築・増築・改築)などによる取得にもかかります。課税対象は不動産の価格ですが、これは固定資産課税台帳にある「固定資産税評価額」で、実際の購入価格や建築費用でないことに注意しましょう。

税率は原則4%となっていますが、取得の時期によって特例もあります。また、一定の条件を満たす宅地や住宅には、評価額の減額や控除などの軽減措置も適用されます。

マイホームの購入には「登録免許税」もつきものです。登録免許税は、不動産の所有権の移転や保存などの登記のほか、会社の設立や移転などの登記、それに特許権や実用新案権の登録、弁護士・公認会計士・税理士等の国家資格の登録などにもかかる税金です。

また、売買の契約書をつくるときには、収入印紙を買って貼ることになりますが、これも「印紙税」という税金の納付なのです。印紙税を納付する(収入印紙を貼る)ことが必要な文書は、契約書や領収書など、印紙税額一覧表に定められています。

[図表1]不動産に関する税金は?

不動産は、取得した後も税金がかかります。代表的なのは「固定資産税」で、毎年1月1日現在の所有者に対して課税されます。この税金の課税対象になるのが「固定資産税評価額」で、その金額が不動産取得税などの課税標準にもなっているわけです。

なお、地域によっては「都市計画税」や「特別土地保有税」も課税されます。先の不動産取得税は道府県税ですが、固定資産税、都市計画税、特別土地保有税は市町村税です。

不動産投資の必要経費として重要な「減価償却費」

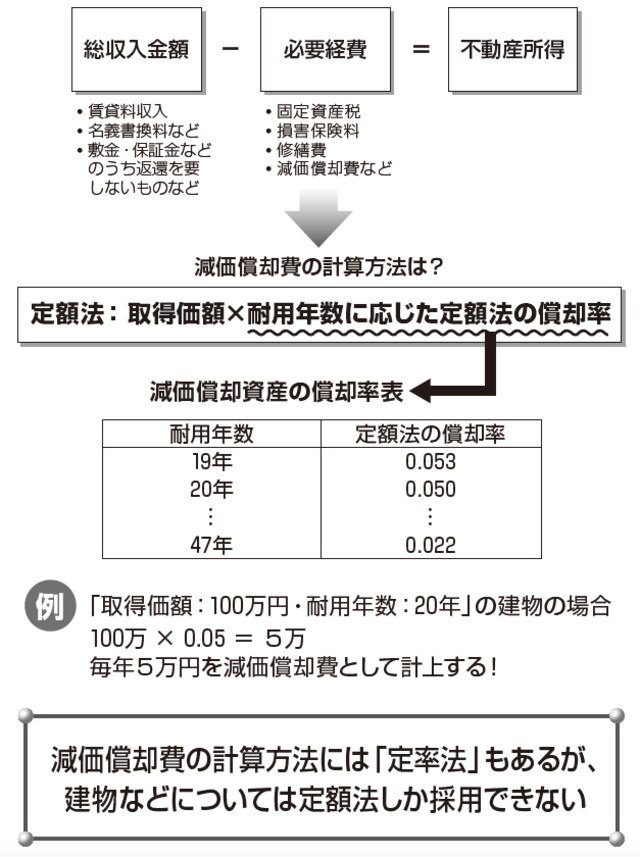

もし、取得した不動産を売却して、売却益を得たとしたら譲渡所得です。しかし、それを貸して地代や家賃を得た場合は「不動産所得」になります。

不動産所得は、ほかの所得と合算する総合課税のひとつです。不動産所得の金額は下記図表2のように、収入金額から必要経費を引いて求めます。

[図表2]「不動産所得」「減価償却費」の計算方法

必要経費としては、修繕費・管理費・固定資産税・火災保険料などがありますが、重要なのは「減価償却費」でしょう。減価償却費とは、建物などは時の経過などで価値が減少するので、その分を経費として処理するためのものです。

上記の図表2のように、平成28年4月1日以後に取得した建物附属設備・構築物の例でいうと、取得価額に建物ごとに決められた法定耐用年数に応じた償却率を掛けて計算します。