2000年前後の投手交代:成長株式からその他の資産へ

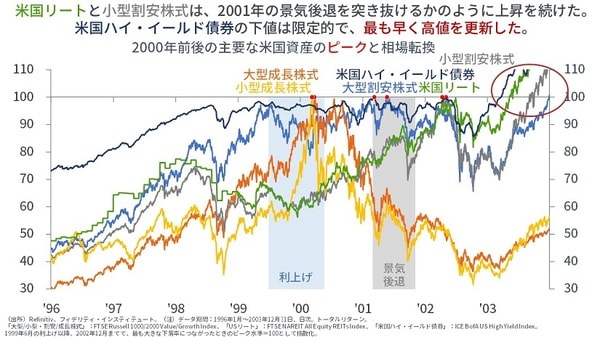

前回のエントリー同様に、2000年前後の相場を確認すると、まずは、①2000年3月に「小型と大型の成長株式」がピークを付けます。

次に、そこから1年ほどして、②2001年3月に「米国ハイ・イールド債券」が、③2001年5月に「大型割安株式」が、それぞれピークを付けます。

さらに、1年経った、④2002年4月に「米国リート」が、⑤2002年5月に「小型割安株式」が、それぞれピークを付けます。

まとめると、ITバブルの主役だった成長株式がピークを付け、調整を続ける間、その他の資産の上昇相場は、成長株式のピークから1年~2年の間、続きました。

もう少し細かくみると、「米国リート」や「小型割安株式」は、2001年の景気後退期間中も上昇トレンドのなかにあったことがわかります。

さらに、「米国ハイ・イールド債券」は債券ゆえに、下値が限定的であったことがわかります。2001年にはエンロン、2002年にはワールドコムによる不正会計スキャンダルがありましたが、それでも下落幅は限定的で、[図表5]の資産のなかではもっとも早く、高値を更新していきました。

下値が限定的な米国ハイ・イールド債券への分散も一案

相場にはトレンドがあり、サイクルがあります。今まで良かったものはやがて、他に主役を譲ります。

「景気拡大」のストーリーは変わりませんが、「低金利・低インフレ」のストーリーは変わりつつあります。「低金利・低インフレ」のストーリーの主役であった米国成長株式から、それ以外の資産に分散をさせることが自然でしょう。

特に、懸念される金利上昇は、安全資産とされる「米国国債」や「米国投資適格社債」を保有していても、これらの価格も下落してしまうため、リスク資産(特に米国成長株式)との分散効果が低いことを意味します。

金利発の変動性が予想されるなか、下値が限定的で、金利感応度が相対的に低く、資源価格の上昇でも恩恵を得られる「米国ハイ・イールド債券」への分散を検討することも一案です。

重見 吉徳

フィデリティ投信株式会社

マクロストラテジスト

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~