おおよその評価額を知りたいなら「路線価方式」

前回に引き続き、相続税評価の対象となる不動産について見ていきます。

路線価方式、倍率方式それぞれの評価方法を使って、どのように土地の評価額が導き出されることになるのか、簡単に確認しておきましょう。

まず、路線価方式では、以下の計算式により評価額が算出されることになります。

路線価×宅地面積(平方メートル)=評価額

たとえば、路線価が1平方メートル当たり40万円で、宅地面積が150平方メートルの宅地であれば、6000万円の評価額になります。

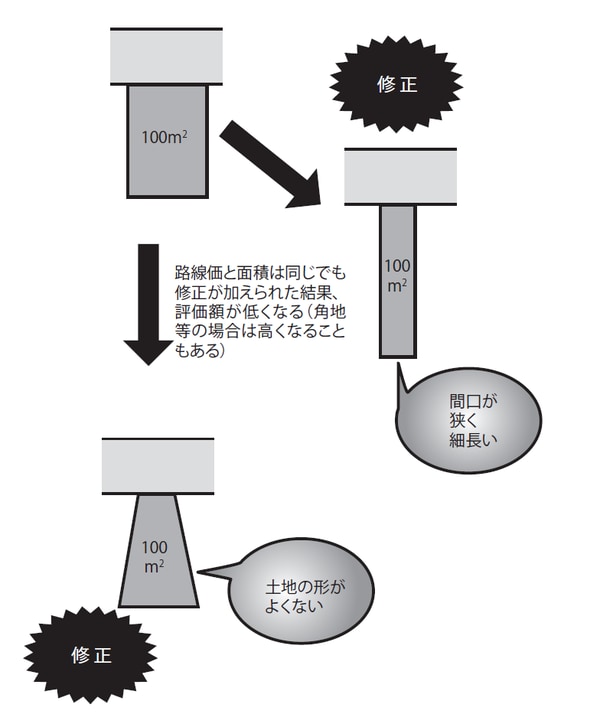

個々の宅地の状況によって、この原則的な計算式に、土地の奥行きや間口、形状などに応じたさまざまな修正が加えられることになりますが、おおよその評価額を知りたい場合にはこの式を覚えておけば十分でしょう。

一方、倍率方式については、以下のような計算式になります。

宅地の固定資産税評価額×倍率=評価額

たとえば、固定資産税評価額が1000万円、評価倍率表に記載されている倍率が1.5倍であれば、1500万円の評価額になります。なお、宅地の評価額については、被相続人と生計を共にしていた配偶者や親族等が被相続人の宅地等を取得した場合に減額される優遇措置(小規模宅地等の特例)が用意されています。

貸宅地、貸家建付地なら評価額は低くなる

(2)貸宅地、貸家建付地の評価方法

宅地を他人に貸している場合には「貸宅地」となり、自分で使っている土地(自用地)に比べて評価額が低くなります。

具体的には、借地権あるいは定期借地権が設定されている場合には、自用地としての評価額から借地権あるいは定期借地権の評価額が控除されます。

また、所有する宅地にマンションやアパート、一軒家などを建てて他人に貸している土地を「貸家建付地」といいます。貸家建付地も貸宅地と同様に、自用地と比較して土地の所有者の権利が制限されることになるので評価額が低くなります。

【図表】路線価方式に関する修正