2022年もバリュー株への見直しが広がる可能性

2022年から2023年にかけては、FRBの利上げ路線への転換を背景に、市場では一段と金利上昇が進む可能性が高いとみられています。直近の市場予想では、米10年国債利回りは2022年末に2.01%へ、2023年末には2.40%へ上昇することが見込まれています(図表5)。

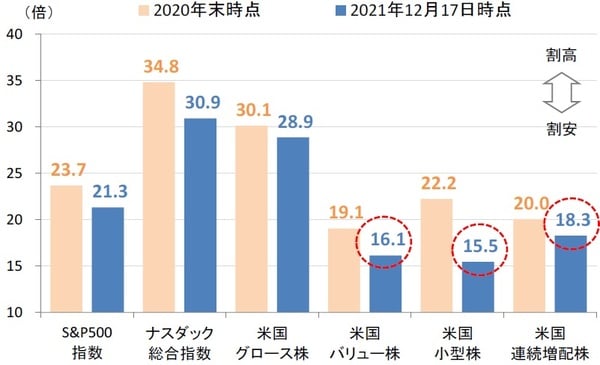

金利上昇の継続が見込まれる2022年には、割安なバリュー株が見直される余地が依然として残されている可能性がありそうです。足元の米国株のバリュエーション(12ヵ月先予想PER)を比較すると、米国グロース株がなお30倍近辺の高水準にある一方、米国バリュー株や米国小型株は15倍前後と相対的な割安感があります(図表6)。

(出所)ブルームバーグ(注)米国グロース株および米国バリュー株はS&P500指数ベース。米国小型株はS&P小型株600指数。米国連続増配株はS&P500配当貴族指数。

「稼ぐ力」を持つクオリティ銘柄への評価が進む

また、金利上昇や原材料・人件費の上昇など企業業績への逆風が吹く環境では、株式市場において安定的に利益(キャッシュフロー)を稼ぐ力を持つクオリティ銘柄がより評価されやすくなると考えられます。

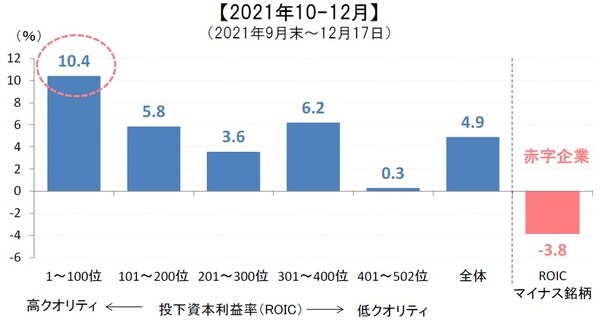

図表7は業績のクオリティを測る指標として投下資本利益率(ROIC)に着目し、ROICの水準毎に米国株のパフォーマンスを比較したものです。2021年10-12月期には高クオリティ銘柄(1~100位)の堅調な株価上昇率(+10.4%)が米国株式市場をけん引したことが分かります。

一方、10-12月期は低クオリティ銘柄(401~502位)のパフォーマンスは+0.3%と市場全体から大きく劣後したほか、利益率がマイナスの赤字企業の株価は下落傾向となりました。

ROIC=税引き後営業利益÷投下資本(有利子負債+株主資本)

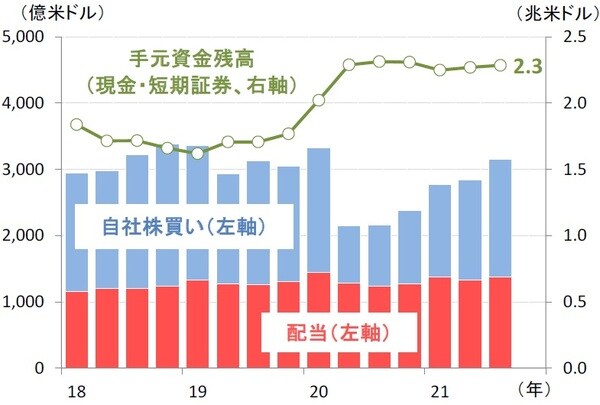

また、キャッシュフローの有効活用という観点からは、株主還元を積極的に行う高配当株にも市場の注目が向かう可能性がありそうです。コロナ危機の当初は抑制された米国企業による株主還元策(自社株買い・配当)は、業績回復を追い風に正常化が進みつつあります(図表8)。

和泉 祐一

フランクリン・テンプルトン・ジャパン株式会社

シニアリサーチアナリスト

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~