決算賞与を「支払日前に計上する」節税策

ここに注目! → 決算賞与 役員賞与

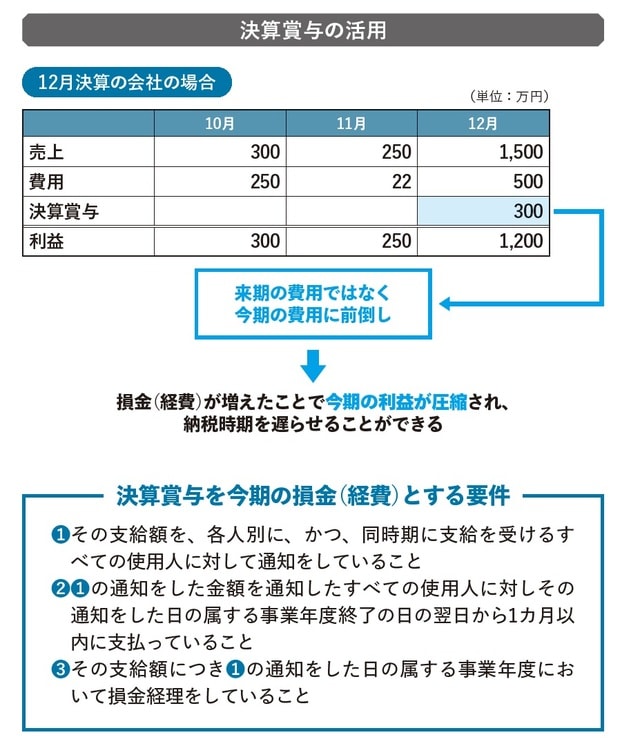

就業規則で定められた賞与を会社都合で勝手に前倒しすることは問題がありますが、例えば「想定以上に利益が出て、税金を支払うぐらいなら従業員に還元してあげたい」という方針で賞与の支給を検討している場合、決算賞与を有効活用しましょう。

従業員に対する賞与は原則、実際に支払った日の損金(=税金計算上の経費)となりますが、次の要件を満たす賞与は、支払日よりも前に損金とすることができます。

①支給する従業員全員に、支給する賞与の金額を通知する

②通知をした従業員全員に、決算日の翌月末までに支払いを行う

③通知をした日の事業年度に、賞与を費用計上する

多額に利益が出た次の事業年度で賞与を費用計上しているケースもありますが、ルールに則った「決算賞与」を活用することで、多額に利益が出た事業年度の損金を増やし、多額の利益にかかる納税を先送りにさせることができます。

決算賞与を今期の損金にする

役員に対する賞与は原則損金にならない

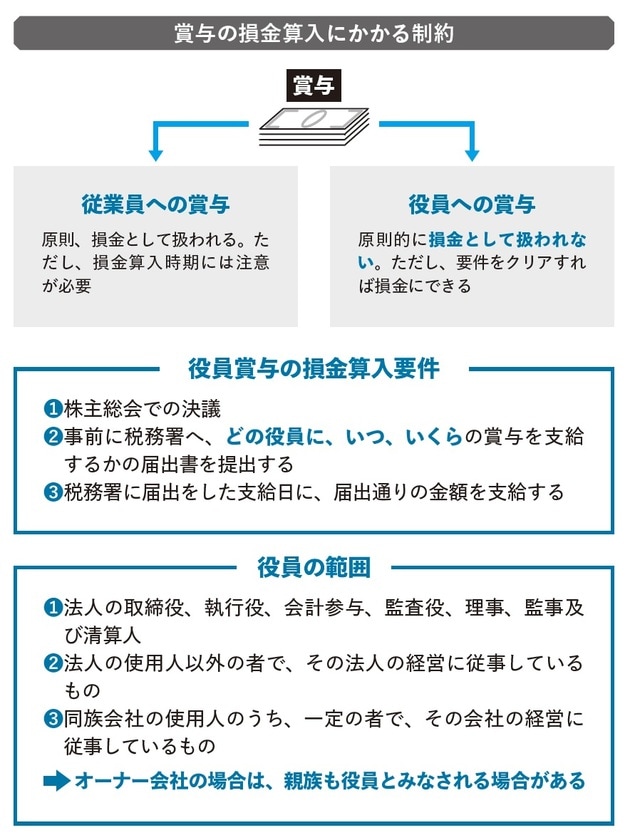

貢献した役員に対して賞与を支給するケースもありますが、役員に対する賞与は例外です。日本の税法上、役員に対する給与・賞与にはさまざまな制限があり、原則、役員に対して支給する賞与は損金(経費)とすることが認められていません。

どうしても役員賞与を損金(経費)にしたい場合は、事前に税務署に、

「この役員に対して、いつ、いくらの賞与を支払います」

と届出をして、届出通りの支給日に届出通りの金額を支給しないといけない、というルールが定められています。

日本にはオーナー会社が多く、利益の調整弁として好き勝手に役員賞与を支給して納税時期をコントロールされては困るといった理由から、役員に対する給与や賞与には税法上で「縛り」がかけられているのです。

なお、登記された役員だけではなく、オーナー会社の社長の親族なども税法上は役員とみなされる可能性があります。親族に賞与を支払う場合には、役員と同様の「縛り」があるという点に注意しましょう。

役員賞与は一定の手続きを踏むと損金にできる

安藤 祐貴

スぺラビ税理士法人 代表税理士

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】