【関連記事】中小企業経営者「ウチの会社はうまくいっている」と判断する、あまりにも薄すぎる根拠

目先の税金逃れは「いつか必ず」ツケが来る

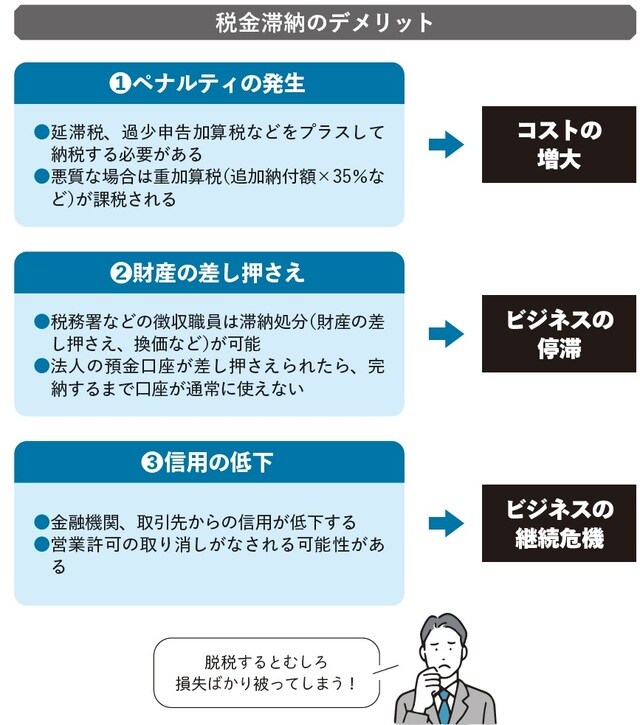

ここに注目! → 税務調査 ペナルティ

会社にお金を残すためには、税金を払う以外に方法はありません。そして、目先の税金逃れ(脱税)に手を染めてしまうと、いつか致命傷を負うことになります。

「税金は脱税がバレたときに払うから、バレるまではできるだけ払わない」

このような考えをもつ人の多くは、バレたときに税金を払うだけの資金はもち合わせていないことが多いといえます。

本来納税すべきお金を「自由に使っていいもの」と思い込み、生活費や娯楽費、子供の学費などのプライベートの支払いに充てていると考えられるためです。

そうしたなか、ある日突然、税務調査が入ったときのことを想像してみて下さい。

日々、さまざまな会社の税務調査をしている調査官にとって、なんの対策もしていない無防備なごまかしを見抜くのは容易です。そして税務調査の対象期間は平均で過去3年分、多いときは過去7年分と長期間に及びます。

仮に年間100万円の納付もれを指摘された場合、対象期間が7年間だと本税(ペナルティを除いた金額)相当で700万円、ペナルティを含めると1000万円近くの納税を迫られることになるでしょう。

この支払いができなければ、税務署などの徴収職員は一定の手続きを経て、財産の差押えを行います。もちろん法人の預金口座を差し押さえられると、売上金の入金はすぐ納税に充てられてしまうので、仕入先や従業員への給料の支払いだけでなく、融資の返済も滞ってしまうでしょう。

これらの支払いが滞れば会社の信用力は一気に低下します。仕入のストップや従業員の退職など一時的な影響だけではありません。許認可を受けて営業している場合、許認可の取り消し処分を受けるなどして、今後のビジネスの継続すら危ぶまれてしまいます。

ビジネスの継続危機を招くだけの脱税は厳禁