【関連記事】「死亡保険金2000万円」にかかる“意外な税金”…税理士が解説

相続税の申告が必要となるのは…

まず、お亡くなりになった日の翌日から10ヵ月以内の相続税の申告が必要かどうかを検討します。

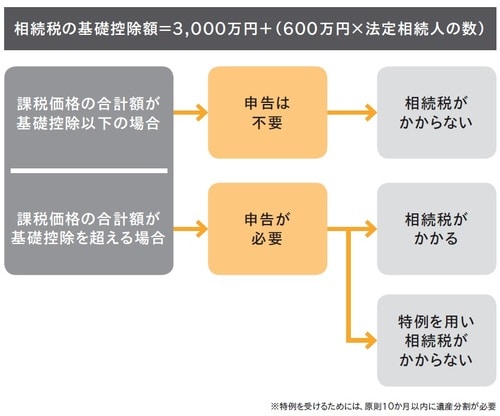

預貯金、自宅、株式等プラスの財産から、葬儀費用や借入金を差し引いた課税価格が基礎控除額「3,000万円+600万円×法定相続人の数」を超えるかどうかで申告の要否が決まります。

相続税の申告が必要な場合、被相続人の住所地を所管する税務署に相続税の申告書を提出しなければなりません。

Q.自分で相続税申告をすることは可能ですか?

専門家である税理士に依頼するのが好ましいのですが、悩ましいのは、相続財産が基礎控除額を超えて相続税の申告自体は必要ですが、小規模宅地等の評価減の特例や配偶者の税額軽減の特例を使って相続税を支払わなくてもよい場合です。

税理士に頼めば、間違えずに申告してもらえるのですが、相続財産の約0.5%~1%といわれる税理士報酬を考えると、どうおすすめするのか悩んでしまいます。

もし相続財産がご自宅と預貯金だけならば、ご自身での申告が可能かもと考えてしまいます。80歳を過ぎた相続人の妻が、亡くなった夫の財産を減らしたくないと、頑張ってご自身で申告された時のやりとりを思い出すからです。

なお、最近の傾向ですが、2015年の相続税法見直しにより相続税の課税される割合が見直し前の4.4%から2019年度は8.3%へと大きく増えました。都心部を中心に、特例を適用することにより相続税はかからないのに相続税申告は必要、とされる方が増えました。

加えて、新型コロナウイルス感染症のため自宅で過ごす時間が増えたためなのか、ご自身で相続税申告をしたいと希望される方が増えています。

◎配偶者の税額軽減の特例や小規模宅地等の評価減の特例を使う場合、相続税の納税額がなくても、申告期限内(10ヵ月)の申告が必要です。