相続の権利は誰に?再婚相手の連れ子、内縁の妻は…

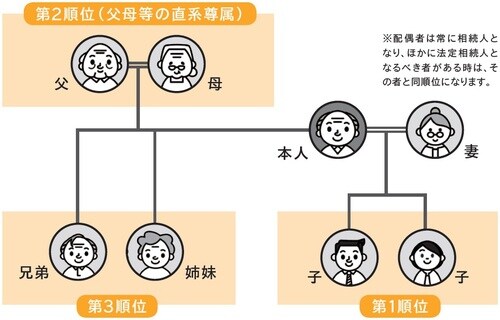

民法(相続や贈与に関する法律)は、相続人(亡くなった「被相続人」から財産を承継する人)の範囲と順位を決めています。

①配偶者は常に法定相続人となります(内縁関係者は含まれません)。

②子などが配偶者とともに、以下の順位で法定相続人となります。

■第1順位

被相続人の子。子が亡くなっている場合は代襲相続人として孫(代襲相続人の孫がすでに死亡の場合は、ひ孫)。

■第2順位

第1順位の相続人がいない場合、被相続人の父母。父母がすでに死亡の場合は祖父母等の直系尊属。

■第3順位

上位の相続人がいない場合、被相続人の兄弟姉妹。兄弟姉妹がすでに死亡の場合は、代襲相続人としてその子である甥や姪(代襲相続人は甥や姪までです)。

なお、連絡がとれない相続人がいる場合があります。戸籍謄本や戸籍附票(現在までの住所の移動がわかるはずです)を取り寄せたり、最終住所地に手紙を出すしかありません。それでも見つからない場合、家庭裁判所に不在者財産管理人選任の申し立てか、失踪宣告の申立をして、遺産分割などの話をすすめるしかありません。

一番よくご質問があるのは、再婚した相手の連れ子に相続する権利があるかどうかです。再婚後にその連れ子と被相続人が養子縁組をしない限り、相続する権利はありません。実の親だと思っていたのに、亡くなった後に真実を知ってびっくりした上、相続する権利がなかったというケースがありました。

次によく質問があるのは、養子縁組した場合の養子の相続する権利です。養子の場合、原則、実親と養親の両方の相続する権利があります。どちらか片方ではありません。

この養子縁組は法定相続人が増え、基礎控除額が増える(税法上、実子がいる場合は1人、実子がいない場合は2人まで)ので相続税対策として有効です。しかし、誰を養子にするかでもめる原因となる場合があるので、慎重に検討する必要がある相続税対策です。なお、代襲相続人でない孫を養子にした場合、相続税の税額は2割加算とされます。

残念ながら内縁の妻は、同居をしていても、相続において相続人ではありません。遺言や他に法定相続人がいなくて特別縁故者と認められない限り、他人のように取り扱われます。年金や健康保険とは取扱いが異なります。