「アクティブファンド特集」を見る

中国経済指標:小売売上高は市場予想を上回る一方、固定資産投資は鈍い展開

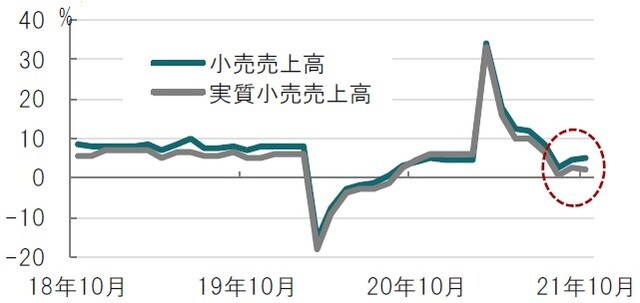

中国国家統計局が2021年11月15日に発表した10月の小売売上高は、前年同月比4.9%増と市場予想の3.7%増、9月の4.4%増を上回りました(図表1参照)。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

また、10月の工業生産は前年同月比3.5%増と市場予想の3.0%増、前月の3.1%増を上回りました。

一方、固定資産投資は年初来前年比で6.1%増と、市場予想の6.2%増、前月の7.3%増を下回りました。

どこに注目すべきか:小売売上高、工業生産、固定資産投資

中国の経済指標は悪化傾向が続いていましたが、10月の主要経済指標のうち、小売売上高や工業生産は市場予想、前月を共に上回りました。一方、不動産規制が続くことなどから固定資産投資は回復が鈍くなっています。しかし、当局の景気てこ入れは、これまでのところ的を絞った政策に終始しており、急速な回復は見込みにくいと思われます。

中国で月半ばに発表される、消費、生産、投資指標のうち、まず消費としての小売売上高は市場予想を上回りました。中国の調査ベースの失業率は10月が4.9%と低水準で、消費を支えた可能性があります。また項目別で見ると通信用品が前年比34.8%と高い伸びを示し、スマートフォンなどが堅調であったと思われます。

ただ、小売売上高については2つの点に注意しています。1つ目は中国政府の「ゼロ・コロナ」戦略の影響です。当局がゼロ・コロナ戦略を重視して、10月末に生活必需品を買い急ぐ動きが見られた点です。2つ目は物価の影響です。小売売上高は通常名目値で見ますが、10月の実質小売売上高は前月に比べ鈍化しています。物価上昇の影響を差し引けば消費はそれほど強くない点に注意が必要です。

次に生産活動として10月の工業生産を見ると(図表2参照)、小幅ながら改善が見られました。工業生産の項目を見ると、電気自動車(EV)に代表される新エネルギー車が前年比約128%増と突出しています。環境対策など国の方針に合致する製品の生産に強みが見られます。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

生産活動の改善点として電力不足の緩和が挙げられます。電力不足を背景に9月頃から多発した停電が生産活動の足かせとなっていました。中国は6割以上が石炭などによる火力発電です。電力不足を受け中国当局が石炭の増産に舵を切った様子がうかがえます。電力不足という生産制約の緩和はプラス要因と考えられます。

しかし、鉄鋼製品(14.9%減)、セメント(17.1%減)などエネルギー多消費型製品は前年比でマイナスとなっています。不動産投資など建設活動も低迷していることからこれらは、今後も生産活動の抑制要因と思われます。

軟調であったのは固定資産投資で、年初来前年比で6.1%増と市場予想を下回りました。また、コロナ禍の影響を除外するため2年平均で固定資産投資の成長率を見ると10月は前年比3.8%とこの半年ほどの減速傾向が確認される数字となりました。背景に中国当局が過剰債務の解消などを目的とした不動産規制があります。中国当局が本格的に不動産規制を緩める考えは当面ないと思われます。過去にも規制を緩めた途端に不動産市場が元に戻ることを経験してきたからです。

もっとも、不動産規制の行き過ぎに微調整も見られます。例えば、銀行の財務指針である3つのレッドラインについて先月、過去の融資の返済後でも、新規融資に応じてはいけないと一部で解釈されていましたが、これをただし、不動産会社の資金繰りを緩和させたケースもあります。最近の石炭生産拡大に見られたように、当局も市場の混乱には現実的な対応をする柔軟性も持ち合わせているようです。今後も当局の対応に注目する展開が続くものと思われます。

※将来の市場環境の変動等により、当資料記載の内容が変更される場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『中国主要経済指標、一部堅調も前途は多難か』を参照)。

(2021年11月16日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/12開催】弁護士の視点で解説する

不動産オーナーのための生成AI入門

「トラブル相談を整理する道具」としての上手な使い方