「アクティブファンド特集」を見る

FOMC:11月FOMCを前に当局からのコメントに注目が集まる

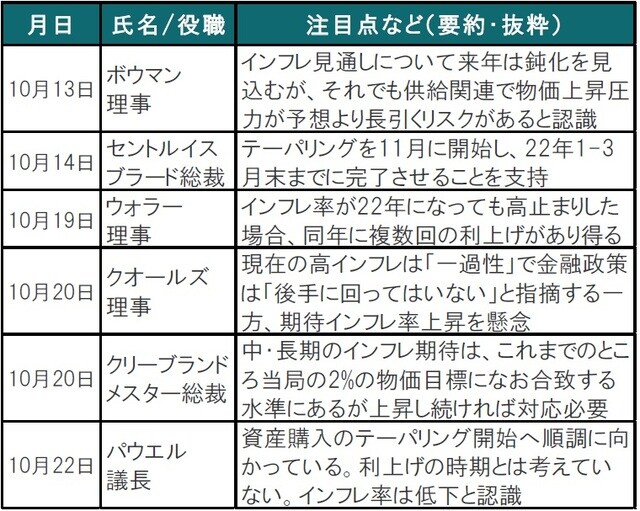

米連邦準備制度理事会(FRB)のパウエル議長は2021年10月22日、南アフリカ準備銀行(中央銀行)主催のパネル討論会で、資産購入のテーパリング(段階的縮小)開始へと順調に向かっていると述べました。また経済が概ね想定通りに展開すれば、22年半ばまでにテーパリングは完了する見通しだと従来の見解を繰り返しました(図表1参照)。

インフレ見通しについては従来の想定より長期に及ぶ可能性が高く、来年もしばらく続きそうだと指摘しました。その上で、供給面の制約の改善、雇用の伸びの加速(労働不足の解消)に伴い、インフレ率は低下するとも述べています。

どこに注目すべきか:FOMC、インフレ見通し、期待インフレ、利回り

11月2-3日に米連邦公開市場委員会(FOMC)が開催予定です。FOMC参加者が発言を控える(ブラックアウト)期間を前に、主なコメントを振り返るとテーパリングについては年内開始がコンセンサスとなっています。一方、利上げ時期についてはインフレ見通しの違いなどを反映してバラツキが見られます。さらに、FOMCと市場のインフレ見通しにもズレがあるようです。

まず、債券購入政策の縮小となるテーパリングについては11月のFOMCで開始決定が見込まれます。開始なのか、それとも告知なのかの違いは誤差の範囲と思われます。ただテーパリングの終了時期については、タカ派(金融引締めを選考)のセントルイス連銀ブラード総裁など一部が早期終了を求めています。もっとも大半のFOMC参加者はテーパリングの来年半ばでの終了を支持していると見られます。

反対に、FOMC参加者の間で見方が分かれるのは利上げ時期です。11月FOMC以降の最大の注目点と見られます。利上げについてFOMC参加者の認識の違いが際立つのは、利上げ開始時期などです。一つの目安は22年末までの利上げ開始を想定するか、それとも23年以降かにより大別されます(24年を想定する参加者は外れ値)。もっとも、足元では22年に複数回の利上げを示唆するなど利上げに傾く参加者の声が強まっているようです。また「22年末か、23年開始を想定」する参加者も見られますが、恐らく当初の23年開始支持に迷いが生じたものと見られます。

この背景としてインフレ懸念の高まりがあげられます。市場のインフレ予想を反映する期待インフレ率は足元上昇傾向です(図表2参照)。FOMC参加者の最近の発言でも、期待インフレ率上昇の放置はリスクとの考えが伺えます。

なお、パウエル議長などFOMCの執行部は足元のインフレ率上昇は一過性との姿勢を維持していますが、本当にインフレ懸念がないのか、この数ヵ月の物価動向などが判断の分かれ目と考えるFOMC参加者が大半となっています。

一方、市場の認識とはズレがあり政策金利の見通しを反映して2年国債利回りは急上昇しています。市場が織り込む来年の利上げ回数を先物価格やスワップレートなどから判断すると既に来年末まで2回分の利上げを織り込んでいます。利上げはまだ先の話しながら、FOMC内、もしくはFOMCと市場にズレが見られます。この認識の相違はほぼインフレに対する見方だけに今後数ヵ月のインフレ動向が重要となりそうです。

※将来の市場環境の変動等により、当資料記載の内容が変更される場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『11月FOMCで話題となりそうなこと』を参照)。

(2021年10月25日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」