\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

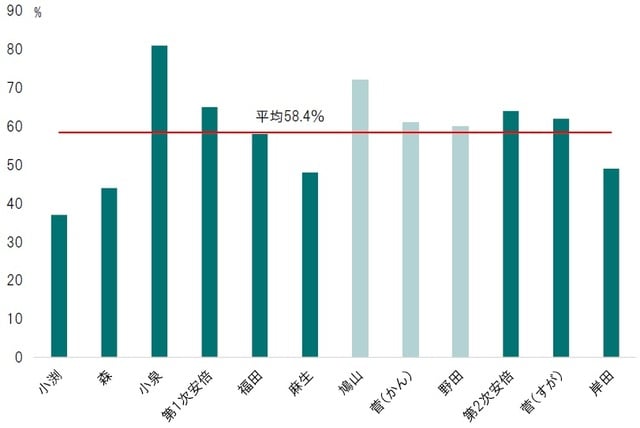

就任当初の内閣支持率:岸田首相は歴代の平均を下回ったが…

2000年以降に存在した12人の内閣総理大臣に関して、NHKの世論調査により就任後初の内閣支持率を見ると、平均は58.4%である(図表1)。

岸田内閣の場合、10月15~17日に行われた調査では支持率49%、不支持率24%だった。これは、12人のなかで4番目に低い滑り出しである。

ただし、発足時の支持率が歴代最低の37%だった小渕恵三首相は、1年後の支持率を53%へ引き上げた。山一證券、日本長期信用銀行などが破綻した金融危機の下で政権を担い、金融安定化法の成立、積極財政などで経済を立て直したことが評価された結果だろう。就任時より内閣支持率を上昇させることに成功したのは小渕首相のみである。

報道各社の世論調査を見る限り、岸田首相に対する世論の期待が高いわけではないようだ。一方、野党の支持率は低迷しており、高水準で安定する自民党との格差は縮まっていない。そうしたなか、立憲民主党、共産党、社民党などが候補者調整を行い、自民党候補と接戦になっている小選挙区は少なくないと見られる。ただし、今回の総選挙で政権交代に至る可能性は極めて小さいだろう。

つまり、この選挙の重要な注目点の1つは、自民党が新首相の下でどの程度の議席を獲得するかではないか。特に、来年7月には次の参議院選挙が控えている。選挙に勝てるリーダーか否かは、民主主義の政党政治にとり極めて重要だ。従って、総選挙における自民党の議席獲得率は、与党内での岸田首相の指導力を大きく左右し、選挙後、本格的に始動する岸田政権の安定度に関わるだろう。

政権基盤安定のハードル:自民党250議席が重要な節目

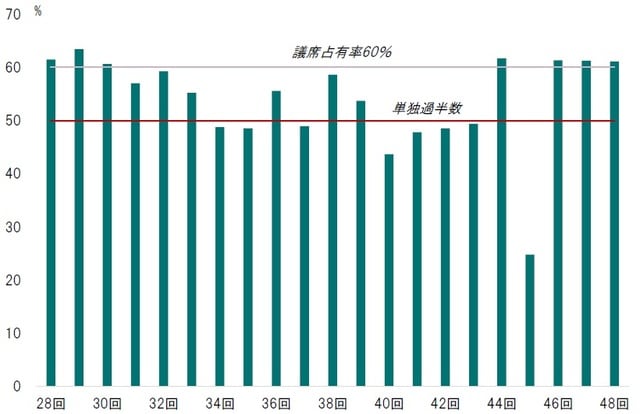

安倍晋三元首相の下で行われた2017年10月の前回総選挙において、自民党は284議席を得た。議席獲得率は61.1%に達する圧勝だ。1955年11月に自民党が結党されて以来、21回の総選挙で同党の獲得議席が6割を超えたことは7回しかない(図表2)。

そのうちの3回を安倍元総裁が率いており、だからこそ政権基盤が盤石だったわけだ。

誰がリーダーであっても、自民党にとり前回並みの議席を得るのは困難だろう。もっとも、支持率が急落した菅義偉前首相の下では、単独過半数の233議席を割り込む可能性が指摘されていた。そこで、同党はトップの交代を図ったと言える。

過去の総選挙における自民党の議席獲得率は平均すると53.8%だった。現在の定数に置き換えた場合、250議席に相当する。10月31日の投開票でこれを上回れば、取り敢えず勝利と評価されるだろう。一方、この水準より下だと、単独過半数を維持したとしても、自民党内における岸田首相への不満が高まるのではないか。つまり、同首相にとり、250議席の獲得が政権安定化へ向け重要な条件と言えそうだ。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『岸田首相が政権を安定させる条件』を参照)。

(2021年10月22日)

市川 眞一

ピクテ投信投資顧問株式会社 シニアフェロー

\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは