「アクティブファンド特集」を見る

米国8月CPI:インフレ率は依然高水準ながら、インフレ率上昇に鈍化の兆し

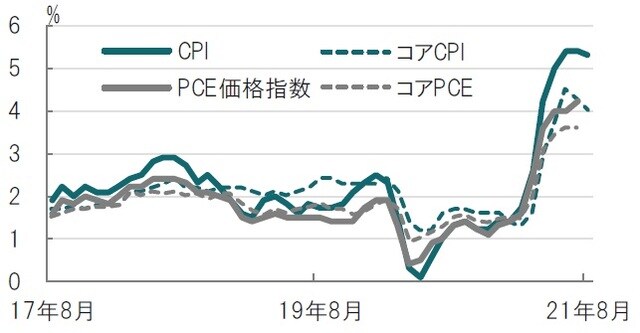

米労働省が2021年9月14日に発表した8月の消費者物価指数(CPI)は前年同月比の上昇率が5.3%と、前月の同5.4%を下回りました(図表1参照)。価格変動の大きい食品とエネルギーを除いたコアCPIは同4.0%と前月の同4.3%をやや大幅に下回りました。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

なお、米金融当局が物価指標として重視する個人消費支出(PCE)価格指数は7月分まで公表されています。前年同月比で4.2%、コアPCEは同3.6%となっていますが、これまでのCPIとの連動から、10月月初に公表予定の8月分は若干の低下が市場では見込まれています。

どこに注目すべきか:米国CPI、中古車価格、半導体、帰属家賃

米国8月のCPIが公表された後、米国債市場で国債利回りは小幅ながら低下し、物価上昇圧力の緩和が示唆されました。特にコアCPIが前年比と前月比が共に低下したことが要因と見ています。なお、物価全体を見渡すと、構成指数の中に変動も見られますが、米連邦準備制度理事会(FRB)の債券購入縮小(テーパリング)方針への影響は限定的と思われます。

8月のCPIではコアCPIが市場予想や前月を下回りました。短期的な変化の動向を示す前月比を見るとコアCPIは0.1%の上昇と今年2月以来の低水準で、CPIショックが始まった4月のCPIにおける前月比0.9%を大幅に下回りました。

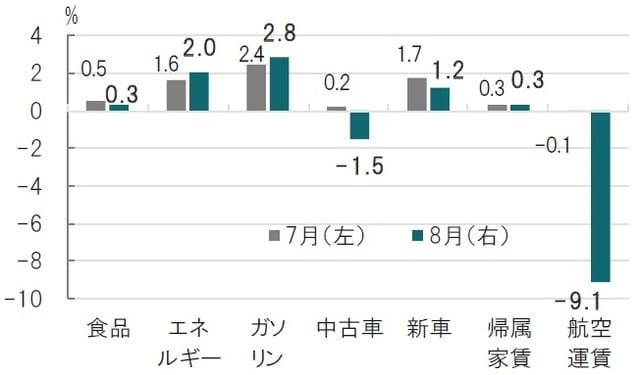

次に食品とエネルギーを含めたCPIで物価動向を見渡します。食品は前月比0.3%で前月に比べ小幅な上昇に留まりました(図表2参照)。一方、ガソリン価格やエネルギー価格は前月比でそれぞれ2.8%、2%と、CPIの前月比0.3%の上昇を大幅に上回っており上昇圧力となっています。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

もっとも、ガソリン価格や原油価格は8月中旬には頭打ちも見られました。しかし月末にかけ「カテゴリー4」のハリケーン「アイダ」の影響による供給不安などを受け原油価格は上昇に転じ、ガソリン価格も上昇しました。気候要因が上昇の背景である点に注意は必要です。

一方、物価下落要因を見ると中古車価格は下落に転じています。5月12日に公表され急上昇を示した4月のCPI後、物価上昇要因として指摘されてきた中古車価格に落ち着きがみられます。中古車自動車取引市場の指数を見ても価格の下落は確認されます。ただ、半導体不足で生産が停滞気味の新車価格は前月比1.2%と上昇しています。半導体不足から海上運賃の高止まりなど供給問題は解消には時間がかかりそうで、価格上昇圧力は残されています。

なお、航空運賃は前月比マイナス9.1%と大幅に低下しています。これは米国でデルタ変異株の感染拡大が影響したと見られます。同様に宿泊費も前月比で約3%低下しています。これらのマイナス項目の動向は今後の新型コロナウイルスの感染動向次第となりそうです。

最後に気になるのは住宅賃料です。住宅価格そのものはCPIには含まれませんが、家賃もしくは持ち家に家賃を支払っていると仮定して算出する帰属家賃は、新型コロナの影響で郊外に移り住むニーズを反映して底堅く推移しています。昨年末は前月比で0.1%程度であった帰属家賃は足元0.3%程度となっています。帰属家賃はCPIの構成比でも2割を超え、物価変動全体に与える影響が大きいと見られます。

供給問題解消に時間がかかることもあり、一過性といわれるインフレ率上昇が長引きそうなことや、別の要因でインフレ率が上昇する懸念は無いかなどに今後も注視が必要です。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米国8月CPI、上昇圧力緩和も注意は必要』を参照)。

(2021年9月15日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【1/28開催】令和8年度の税制改正に対応!

不動産オーナーのための「経営戦略」

“不動産価格高騰“と“家賃停滞”のギャップ…

「資産インフレ貧乏」からの脱出シナリオ

【1/29開催】最新の案件情報も!

一部の企業オーナーが実践している“法人向け決算対策”

「日本型オペレーティングリース投資」基礎講座