「アクティブファンド特集」を見る

金融政策:いち早く利上げに舵を切った一部新興国に続き先進国ノルウェーも利上げ

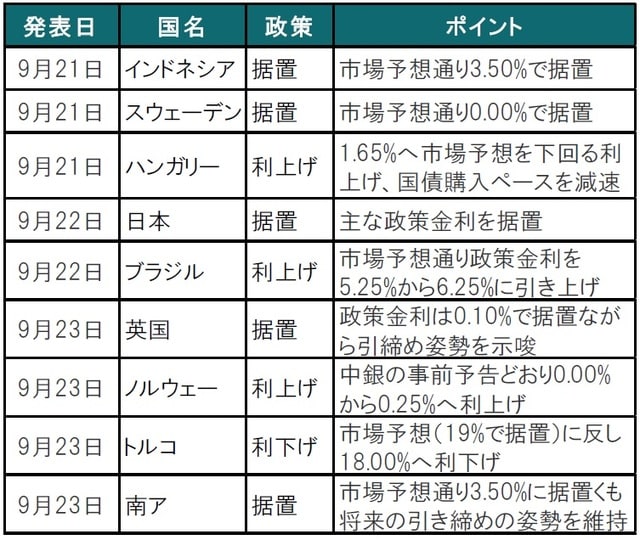

ノルウェー中央銀行は2021年9月21日に事前の予告どおり、政策金利を0.00%から0.25%に引き上げました。新型コロナウイルスの影響で多くの国が利下げを実施した後、先進国では初の利上げにとなりました(図表1参照)。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

なお、新興国のブラジルやハンガリーは既に利上げに踏み切っていますが、今回も連続して利上げを実施しました。

どこに注目すべきか:FOMC、インフレ率、利上げ、据置き

米連邦公開市場委員会(FOMC)前後に多くの国が金融政策決定会合を設定する傾向が見られます。米国の金融政策の影響が大きいことが意識されているのかもしれません。まとめて各国の金融政策を眺めると、インフレ率上昇への懸念や出口戦略を背景とした金融政策の正常化の動きが主流と見られます。

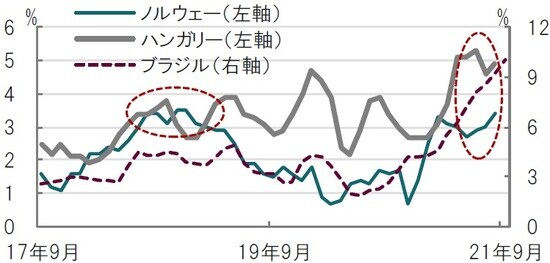

利上げを実施した国に共通するのはインフレ率の上昇です。消費者物価指数(CPI)で前年比の数字を見るとハンガリーは8月が4.9%、先進国で最初の利上げとなったノルウェーは同3.4%の上昇です(図表2参照)。ハンガリー、ノルウェーのインフレ目標はそれぞれ3%と2%で、8月の水準はこれを大幅に上回っています。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

なお、ノルウェーのインフレ率は18年末に3.5%程度にまで上昇しました。ノルウェー中央銀行はそれに先んずる形で18年8月に利上げサイクルを開始しました。

ブラジルは9月のインフレ率(IPCA-15、拡大消費者物価指数、9月24日公表)が前年比で10%を上回りました。今年3月から利上げを開始し合計4.25%政策金利を引き上げましたがインフレ抑制には至っていません。ブラジル中銀は次回(10月27日予定)の会合でも同程度の利上げを示唆した一方で、利上げがいつまで続くのかについて明確な指針は見あたらず、今のところあいまいです。

次に今回据置きとした英国や南アフリカなどは将来の金融政の方向性が引締めであることを示唆しています。例えば英国は議事要旨でインフレ懸念に言及し、インフレ見通しとして4%を上回る可能性を指摘しています。ただ労働市場の回復については見方が分かれており、金融政策は足元据置きとなっています。しかし仮に引締めとなった場合、英国は、米国同様にまず量的金融緩和(QE)の縮小を開始すると思われます。今回の会合ではQEが維持されましたが、QE維持に反対(縮小)を表明するメンバーが増えています。

南アも据置ですが、原油価格上昇などを背景にインフレ率上昇が見込まれ、将来の引き締めを示唆しています。

なお、図表1で示した国の中で最も高いインフレ率の国はトルコで、8月のCPIは前年比19.25%と20%に迫る勢いです。ただトルコ中銀は市場予想に反し政策金利を引き下げました。トルコの金融政策には別の次元の解釈が求められそうです。

日本やインドネシアはインフレ率が低水準で推移しており、金融引締めにシフトする理由が乏しいように思えます。例えばインドネシアのCPIは8月は前年比で1.59%で、日本はマイナス圏です。両国とも当面据置きが想定されます。しかし、米国の利上げは、早ければ22年後半も視野に入り始めています。今はインフレ率が低い他の新興国も含め、今後は米利上げを意識した政策運営を迫られる国もありそうです。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『最近の各国の金融政策の動向』を参照)。

(2021年9月27日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」