●米国株は足元でやや軟調に推移、コロナの感染再拡大で米景気回復が遅れるとの見方が一因。

●S&P500のバリュエーションの高さも警戒要因、ただし増益予想の裏付けがあれば正当化は可能。

●米国株は調整が入っても一時的とみているが、コロナの感染動向や供給制約の状況には要注意。

米国株は足元でやや軟調に推移、コロナの感染再拡大で米景気回復が遅れるとの見方が一因

米国株はこのところ、やや軟調に推移しています。先週1週間(9月3日から10日まで)の騰落率は、ダウ工業株30種平均が-2.2%、S&P500種株価指数は-1.7%、ナスダック総合株価指数は-1.6%でした。新型コロナウイルスの感染再拡大により、米国経済の正常化が遅れるとの懸念は依然として根強く、また、複数の米大手金融機関が最近、米国株に慎重な見方を示しており、これらが株価の重しになったと思われます。

市場では、夏場のコロナの感染再拡大が、米国景気に悪影響を与えることは事前に見込まれていましたが、実際の消費の伸びが想定よりも弱いとの指摘が足元で増えています。そのため、7-9月期の米実質GDP成長率に関する市場の見通しは、従来の前期比年率+5.0%~+7.0%程度から、同+2.0%~+4.0%程度へ下方修正されつつあります。したがって、今後の米国経済を見通す上で、コロナの感染動向は引き続き注意が必要です。

S&P500のバリュエーションの高さも警戒要因、ただし増益予想の裏付けがあれば正当化は可能

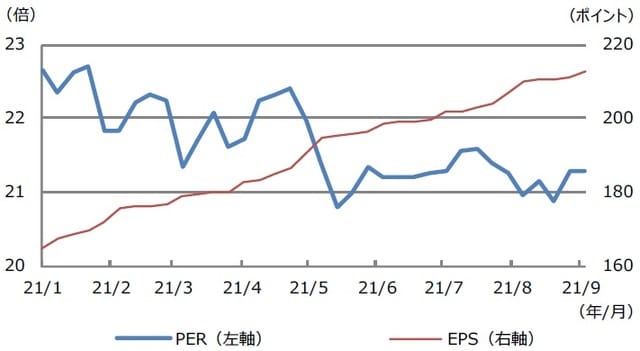

また、前述の米大手金融機関が米国株について懸念している点は、価格水準(バリュエーション)の高さや、強気に偏ったポジションなどです。そこで、改めてS&P500種株価指数の12ヵ月先予想株価収益率(PER)をみると、年初から足元まで20倍を超えて推移しており(図表1)、東証株価指数(TOPIX)の14.4倍や、ドイツ株式指数(DAX)の13.6倍(いずれも9月8日時点)よりも、確かに相対的に高い水準です。

(出所)Datastreamのデータを基に三井住友DSアセットマネジメント作成

しかしながら、同じくS&P500種株価指数について、12ヵ月先予想1株あたり利益(EPS)をみると、年初から増益傾向が続いていることが分かります(図表1)。つまり、PERをみる限り、S&P500種株価指数のバリュエーションは相対的に高いと判断されますが、将来予想される利益の伸びに裏付けられたものと考えれば、ある程度、正当化される水準と思われます。

米国株は調整が入っても一時的とみているが、コロナの感染動向や供給制約の状況には要注意

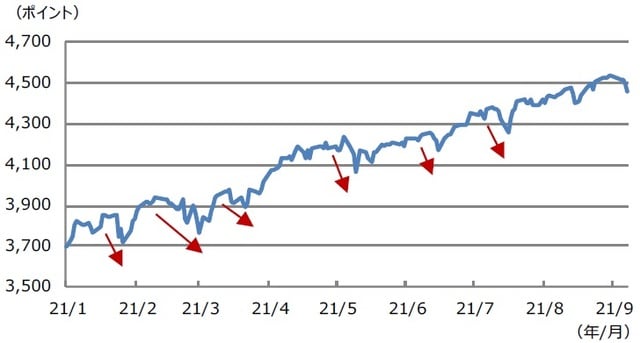

なお、投資家の米国株ポジションが強気に偏り過ぎた場合、時々、調整が入ることは自然な動きです。年初からのS&P500種株価指数の推移を検証してみると、2%から4%程度の下落は何度も発生しており、調整後も上昇基調を維持しています(図表2)。この点を踏まえると、S&P500種株価指数について、先週程度の下げを、それほど警戒する必要はないと考えます。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

弊社は米国経済について、上向きの景気循環が続くと想定しており、米国株は目先、調整が入ったとしても一時的で、堅調な地合いは続くとみています。ただし、リスク要因としては、コロナの感染拡大による経済活動と企業業績の低迷、供給制約の解消遅延による在庫復元と設備投資の遅れ、が挙げられます。いずれも顕在化の恐れがあり、引き続き動向を見守る必要があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『最近の米国株の動向と今後の方向性』を参照)。

(2021年9月13日)

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト