オペレーティングリースによる税金対策効果

日本型オペレーティングリースは投資面よりも、節税効果の方が注目されています。事業承継を検討されている法人代表者の方については、後継者に株式を異動させる際の税金を抑えることも可能です。

■減価償却費による評価損の発生で事業利益が相殺される

オペレーティングリースのリース商品は、飛行機など減価償却資産です。減価償却資産は、資産ごとに定められた期間に応じて、一定金額を減価償却費として計上できます。

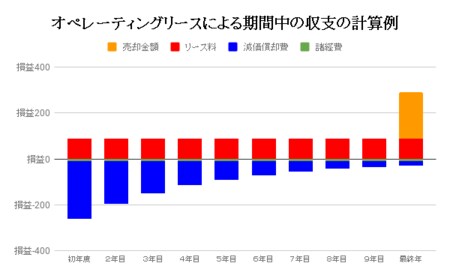

オペレーティングリースの減価償却費の計算は定率法で計算しますが、定率法は取得当初が最も償却率が高いのが特徴です。

法人の事業利益が発生する事業年度にオペレーティングリースを開始すると、利益と相殺できる減価償却費が多いため、納める法人税が抑えられます。

■一時的に会社の株価が下がることを利用しての事業承継

法人代表者が子などに株式を渡す場合、生前贈与であれば贈与税、相続発生時なら相続税の対象です。

非上場会社の株価は、基本的に会社の資産価値で決まり、会社の経営状態が悪くなると株価も下がります。

オペレーティングリースはリース満了時点で出資金を回収できますが、出資した当初は一時的に赤字となり会社の資産価値は下がります。会社の資産価値が下がれば、贈与税・相続税の計算上の株式評価額も減少しますので、その期間に事業承継すると節税できる仕組みです。

■リース資産の売却益は退職金の資金源として活用する

オペレーティングリースは、リース満了後に資産売却による分配金を受け取ります。リース資産の売却による収入は大きいため、売却時の利益の税金対策が必要となります。

事業承継の一環としてオペレーティングリースを利用した場合、リース資産の売却益を法人代表者の退職金などに充てることで、利益の相殺が可能です。

投資前に確認すべきオペレーティングリースのリスク

日本型オペレーティングリースは、法人・個人双方に関係する税金の節約効果が期待できます。

ただ投資商品である以上、リスクもありますので注意ください。

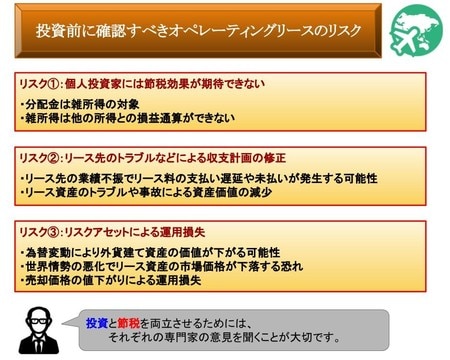

■個人投資家には節税効果が期待できない

オペレーティングリースを利用した税金対策は、減価償却費などの税務上の損失を利用した節税です。個人投資家が出資した場合、匿名組合からの分配金は雑所得として取り扱われます(組合事業を営業者と共に経営していない場合)。

雑所得で発生した損失は、給与所得や事業所得など他の所得と損益通算できません。そのため法人同様の節税効果を、個人投資家が得ることは難しいです。

■リース先のトラブルなどによる収支計画の修正

リース事業は、特定の相手に一定期間資産を貸すことで、安定したリース料が得られるのが特徴です。しかしリース資産がトラブルや事故により、商品価値が下がるリスクは存在します。

またリース先企業の経営不振や倒産によりリース料を受け取れなかった場合には、収益を確保できなくなりますので、出資金を回収できない可能性もあります。

■リスクアセットによる運用損失

リスクアセットとは、相場の変動により資産価値が減少するリスクです。リース資産の購入先は海外が多いため、外貨で収益計算を行うことも少なくありません。資産購入時から為替が円高になった場合、為替変動により収益が減少する可能性もあります。

また海外情勢の影響を受けやすいため、飛行機はテロ、コンテナは海賊などによるトラブルが多発すると、市場価値が下落します。そのため売却金額が、リース前に査定した残存価額より低くなるリスクも想定しなければなりません。

事業承継にオペレーティングリースを利用する場合

オペレーティングリースは、節税のために使われることが多いリース取引です。出資によりリース事業を行いその利益を配分される投資型の取引で、節税メリットを得ることができる反面、投資のリスクも存在します。

投資と節税の両方のメリットを最大化させるためには、専門家に相談することをおすすめします。特に贈与税・相続税を節税して事業承継を進めたい場合、本当にその方法がベストなのか、他に方法はあるのかを判断するために専門家によるアドバイスやシミュレーションが必要になります。事業承継に詳しい専門家に相談しましょう。

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】