民事信託で「受託者」になれるのは誰か?

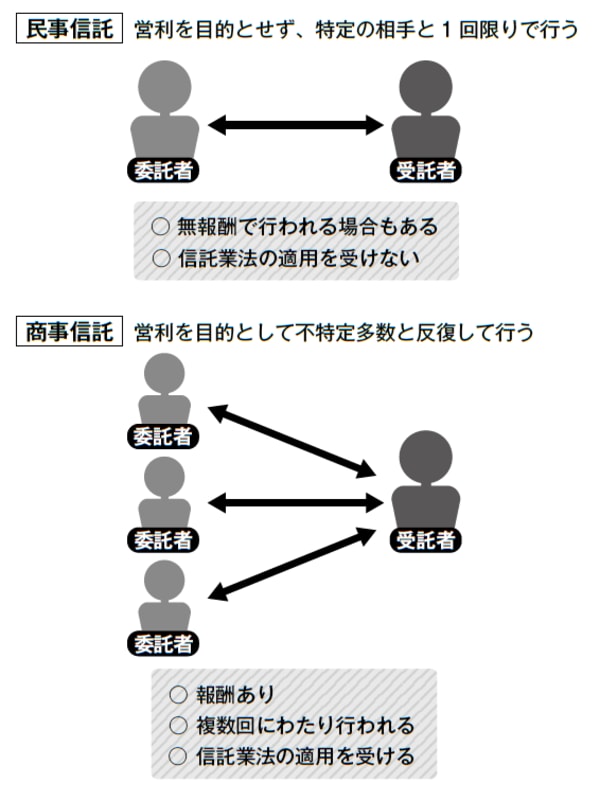

すべての信託は、委託者、受益者及び取引する第三者を保護するため、信託法の適用を受けるものとされています。さらに、受託者が、営利の目的及び反復継続性を持って信託の引き受けを行う場合、商事信託として、信託法に加えて、信託業法による厳格な規制も受けることとなります。商事信託に当たらない信託(民事信託)は、信託法上の規制のみを受けます。

未成年者、成年被後見人及び被保佐人以外の個人は、誰でも民事信託の受託者になることができます(信託法7条)が、上記の通り、業として行う信託は、商事信託となりますので、民事信託の受託者になれるのは1度だけと考えるべきです。

会社は原則として、民事信託の受託者になることはできません。会社には、営利を目的として継続して存続するという性質があるため、会社を受託者とする信託は通常、受託者の営利の目的及び反復継続性がある商事信託に当たるからです。

もっとも、親族の財産管理を目的として親族のみで運営されるなど、受益者との間で実質的な利害の対立が生じないような会社を受託者とすることは可能です。この場合も、その会社が民事信託の受託者になれるのは1度きりです。なお、その会社が業として信託を行うものではないことを明確にするために、会社の事業目的を「信託の受託」ではなく、「財産管理」と定めることがポイントです。

受託者にはたくさんの義務が課されます。その中のひとつとして、信託帳簿作成義務があります。この義務の具体的な内容について、もちろん信託帳簿としてきちんと書類を作成するにこしたことはありませんが、民事信託では、信託帳簿は他の目的で作成された書類でもよいとされています(信託法4条)ので、信託財産の管理用に作成された専用口座の通帳の履歴でも足りるとの考え方もあるようです。

民事信託の受託者の報酬について、信託法は54条で、信託行為における定めがある場合には、受託者が報酬を受けることができるものとしていますので、民事信託の受託者も報酬を受領することはできます。ただし民事信託の受託者は、あくまで業として信託を行うわけではないため、報酬は高額なものとせず、手数料程度とすべきです。

【図表1 民事信託と商事信託の違い】

信託監督人を活用して民事信託の安定性を高める

民事信託の利用例として考えられるのは、例えば、高齢の親が子どもに賃貸物件の管理を頼むなど、個人の資産を親族や上記のような会社に託して管理してもらうようなケースです。民事信託は手軽にも思えますが、受託者が法律や税務の知識に乏しい場合、信託財産をうまく運用することができない危険性や管理の杜撰さから、他の親族等との間で揉め事が生じるといった危険性があります。

これらの危険性を考えると、民事信託はいささか不安定なものであるともいえますが、民事信託の安定性を高めるための手段として、信託監督人を活用するという方法があります。信託監督人は、信託行為の定め等により選任され、受益者のために信託法92条各号に掲げる権利(第17号、第18号、第21号及び第23号を除く)に関する一切の裁判上または裁判外の行為をする権限を有する者のことをいいます(信託法132条)。

受託者と異なり、信託を業とする個人ないし会社を信託監督人とすることもできます。例えば、弁護士や税理士等を信託監督人として選任することが考えられます。また、もちろん信託監督人が報酬を受け取ることも可能です(信託法137条、127条)。

信託監督人の具体的な権限を挙げると、裁判所に対する申立権、受託者の権限違反行為の取消権、事務処理報告請求権、信託帳簿等閲覧請求権等があります。信託行為において、弁護士や税理士等の法務・税務の専門家を、民事信託の信託監督人に選任し、その監督及びサポートによって、受託者の知識の不足等を補うことが、民事信託の安定性を高めることにつながります。

信託会社には「運用型」と「管理型」の2つがある

商事信託の受託者は、信託業法上の免許・登録等を取得した信託会社もしくは「金融機関の信託業務の兼営等に関する法律」(兼営法)による認可を受けた信託銀行等、一定の法人に限定されています(これらの免許等を受けていない会社は、商事信託の受託者となることはできません)。信託業法上の信託会社には、運用型と管理型の2種類があります。

運用型では、信託会社が、委託者の指図によらずに信託財産を管理運用・処分することまで認められています。運用型の条件は、資本金1億円以上の会社が、営業保証金2500万円を供託して、内閣総理大臣の免許を受けることです。

一方、管理型では、信託会社は、委託者の指図による信託財産の管理又は処分及び保存行為等のみをすることができます。管理型の条件は、資本金5000万円以上の会社が、営業保証金1000万円を供託して、登録をすることです。

また、兼営法上の信託銀行になるための条件は、信託業務を健全に遂行できる基盤を有しており、かつ、信託業務を的確に遂行できること及び申請者による信託業務の遂行が金融秩序を乱すおそれがないという基準を満たすものとして、内閣総理大臣の認可を受けることです。このように、厳格な資格制限が設けられていることで、商事信託においては、民事信託と比べて、受託者の安定性及び専門性が確保されています。

【POINT】

① 民事信託は信託法上の規制のみを受ける

② 民事信託は原則として誰でも受託者になれる

③ 信託業法上の信託会社には運用型と管理型がある