信託受益権を売却して得た利益は課税対象

信託受益権は売買できます。では、それを売買したときの課税関係はどうなるのでしょうか。

まず、売った側ですが、信託受益権を所有する者は信託財産に属する資産及び負債を有するとみなされ、信託財産から生ずる収益について課税されることになるわけですが、信託受益権を売却して得た利益についても、自らが所有する不動産を売却して得た利益と同様のものとして扱われ、その利益について所得税(法人の場合は法人税)が課税されます。

例えば、所有する不動産を自分を受益者として信託していた場合で、その信託受益権を売却したとしましょう。簿価1億円の信託受益権を2億円で売却した場合、簿価が1億円の不動産を2億円で売却したものとして扱われ、差額の1億円の利益に対して所得税(法人の場合は法人税)が課税されることになります。

また、信託受益権を売却した者が消費税の納税義務者である場合において、この1億円の不動産が土地と建物で構成されているときには当該不動産のうち、建物部分の譲渡については消費税が課税されることになります。なお、土地の譲渡については非課税なので、消費税は課税されません。

次に信託受益権を買った側ですが、通常の不動産の購入時に生じる税金として、不動産取得税、登録免許税が挙げられます。しかし、信託受益権は不動産ではありませんから、不動産取得税は課税されません。不動産取得税の税率は固定資産税評価額の3〜4%ですから、固定資産税評価額が5000万円の不動産を買った場合、150万〜200万円の不動産取得税が課税される一方で、信託受益権を買った場合は、これがかかりません。買い手にとってはかなりの節税になるわけです。

また、登録免許税の税率は、土地の場合、固定資産税評価額に対して0.3%(平成27年4月1日以降は0.4%になる予定)、建物の場合は0.4%(通常の売買の場合は、固定資産税評価額に対し、土地1.5%、家屋2%。一部例外あり)です。信託受益権の売買であっても同様に登録免許税は課税されますが、通常の売買と比べて税率が低くなっており、ここでも節税ができます。

信託受益権の印紙税は一律200円

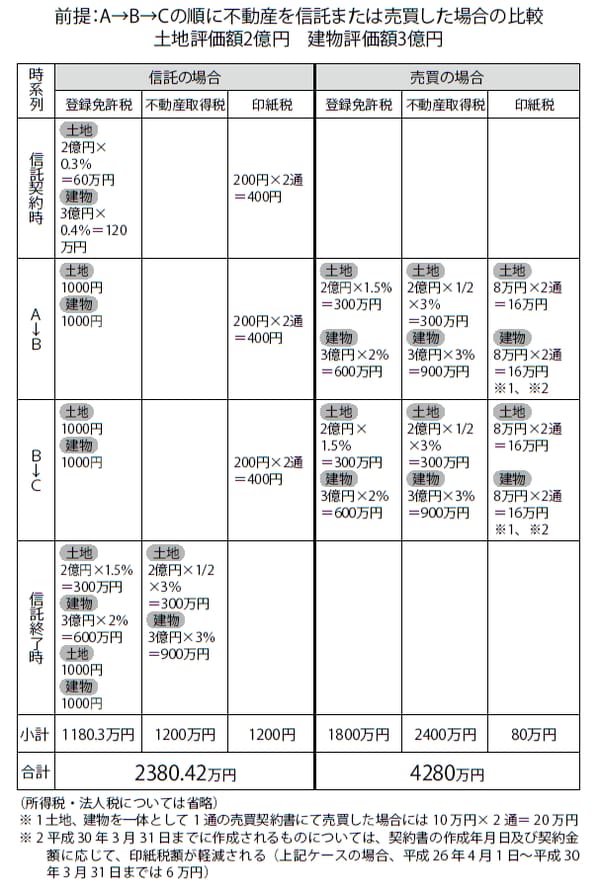

これらに加えて、通常の不動産売買と異なるのは印紙税です。不動産売買の場合には契約金額によって税額が変わってきます(図表1参照)が、信託受益権の売買の場合には、一律200円と決まっています。

【図表1 不動産譲渡契約書の作成にかかる印紙税額の一覧表】

これらの税金がかからないということから、信託受益権のほうが現物の不動産の売買よりも有利といえます。一般に不動産の売買は流動性が低いものですが、それが信託受益権に転換されていると流動性が高まり、売買しやすくなるというわけです。信託受益権として相続、承継することに、不安がある人もいるかもしれませんが、実際の市場での取引を考えると、不動産で相続、承継するよりも、流動性が高いため売買しやすいと考えられます。

図表2で信託受益権として売買する場合と、不動産として売買する場合に異なる税金についてまとめましたので、参考にしてください。ただし、売買といってもその売買価額が時価に比べて半額以下など、著しく低い場合には、時価と売買価格の差額相当額において、購入者が譲渡者から贈与を受けたものとみなされ、贈与税が課税されることもあるので、注意が必要です。

【図表2 不動産信託に関する課税関係の比較】

信託受益権を現物不動産で保有する方法

購入者によっては信託受益権を現物不動産にして保有したいというケースがあります。特に小規模な物件の場合には信託報酬を信託会社に支払うと、ほとんど収益が見込めないということがあり、売買と同時に信託受益権を現物不動産に戻して取引することがあるのです。その場合の取引の方法としては、

①売主側で信託契約を解除して現物不動産にした上で売却する

②登記名義人である信託銀行が売主として売却する

③信託受益権のまま売買し、売買直後に信託契約を解除し、現物不動産に戻す

という3つのパターンがあり得ます。まず、①のパターンですが、売主が自益信託の当事者であり、委託者=受益者であれば、不動産の所有者は変わっていないことになり、所有権移転登記の登録免許税、不動産取得税はかからないので、さほど問題はありません。

しかし、受益者が委託者と異なる場合には信託受益権を現物不動産に戻した時点で上記の税がかかります。受益者から委託者に不動産が移転したということになるからです。そして、さらに売却した時点で買主が同様の税金を負担することになります。1度の売買で2度、不動産の所有権が移転するという形になるからです。

そのため、このやり方での取引はよほど不動産に価値があり、転売すれば相当の利益が見込めるという場合以外には、使うことはないと思われます。

次に②のパターンでは受益者の指図に基づき、受託者である信託会社が買主に売却することになります。信託会社が信託銀行である場合、信託銀行は宅地建物取引業法の適用を受けているため、瑕疵担保責任について一般の売主よりも厳しい規制が課せられます。それを避けるため、契約時には売買契約上、売主が瑕疵担保責任を負わないことを定めるように求められることがよくあります。また、宅地建物取引業者間の取引であれば瑕疵担保責任を負わなくても済むため、売却先が宅地建物取引業者であることを定める場合もあります。

一般的に行われているのは③です。信託受益権が売主から買主に譲渡された直後に信託契約を解除し、現物不動産に戻すというものです。実際には売主と買主の間で信託受益権の売買契約を締結し、これとは別に売主と買主、信託会社の三者の間で信託契約を解除する契約を締結します。信託受益権の売買契約と信託契約解除契約の2段階からなる契約というわけですが、効率的に精算を行うためでもあり、現実的には三者で解除契約を締結する場合が大半です。

一見ややこしく見えますが、③は現物の取引とさほど変わったものではありません。ただ、不動産だけの取引と異なり、信託受益権という金融商品が絡むため、金融商品取引法上の規制が適用され、契約締結前に書面を交付するなど、いくつかやらなくてはいけない作業が増えることになります。したがって、一般の個人投資家や法人が買主である場合には、法的な決まり事を説明するのに手間がかかることがあります。

【POINT】

① 売却益には所得税、もしくは法人税が課税される

② 時価より著しい低額で信託受益権を売買した場合には、購入者に対して贈与税が課税されることもある