受贈者に対して贈与税が課税される

信託受益権は贈与できます。例えば、委託者兼受益者であった父が受益者を長男に変更した場合、その変更により、長男は当初の受益者であった父から贈与により信託受益権を取得したものとみなされて贈与税が課税されます。この場合における信託受益権の価額は、信託財産である不動産の相続税評価額により評価します。

例えば、信託財産である不動産の簿価が1000万円で、時価が3000万円、相続税評価額が2000万円だとすると、長男は2000万円の不動産の贈与を受けたものとみなされ、その2000万円に対して贈与税が課税されます。

なお、その贈与が不動産の他に敷金、保証金等の債務を伴うものであった場合には、その贈与は、負担付贈与に該当し、財産の価額を評価するに当たり、信託財産の評価はその財産の時価から負担する債務の額を控除する方法により行います。そのため受益者を変える場合には、その変更方法により評価方法が異なってきますので、注意が必要です。

信託受益権を贈与または相続により取得した場合には贈与税、相続税の申告が必要になることもありますが、その申告に際し、信託受益権のどのように評価したかを記載した明細書(信託受益権の評価明細書)を、申告書に添付して税務署に提出する必要があります。

これに加え、土地を路線価により評価した場合には、「土地及び土地の上に存する権利の評価明細書」を併せて添付する必要がありますので、実際の申告書・明細書を作成するにあたっては、あらかじめ税務署に問い合わせるか、税理士などの専門家に確認をして準備したいものです。

重度の心身障害を持つ子供への贈与は非課税に

重度の障害を持つ子どもの将来を考え、親が死んでしまった後の子どもの生活を支援するために、親が財産を信託し、当該信託から子どもの生活費、療養費などを給付するという信託契約があります。

通常であれば、親が委託者、子どもが受益者となる信託契約をした場合には、子どもに贈与税が課税されますが、子どもが重度の心身障害を持っている場合には、特例として、その贈与税が非課税となる制度があります。これは、「特別障害者に対する贈与税の特別控除」と呼ばれるものです。

この特別控除を受けるためにはさまざまな要件がありますが、以下のすべてに該当すれば、最大6000万円までの贈与は非課税となります。子どもの先行きを案じて信託を利用しようという場合には、これらが該当するかどうか、確認してみてください。その要件は以下です。

①受益者が特別障害者であること。特別障害者についてはそれぞれに添付すべき書類が定められていますので、税務署等への確認が必要です。

②受託者は信託会社及び信託業務を営む金融機関であること。

③特別障害者扶養信託契約であること。

④信託の際に、定められた必要書類を添付し、この特定の適用を受けようとする旨その他必要な事項を記載した申告書(障害者非課税信託申告書)を用意し、受託者を経由して税務署長に提出すること。これは当該信託がなされる日までに行わなくてはいけません。

⑤控除額は前述したように、最大6000万円と定められています。これは複数の信託契約を複数年にわたって行い、複数回の収益を受け取っても、控除額が6000万円になるまで控除できるというもので、受益権を贈与された時の1回限りの控除というわけではありません。

続いて、特別障害者扶養信託契約については、以下の要件を満たすものとされています。

①信託される財産は以下のものであること。

●金銭

●有価証券

●立木及び立木の生立する土地

●継続的に相当の対価を得て他人に使用させる不動産(賃貸物件のことを指します)

●特別障害者の居住用に供される不動産※(上記いずれかの他の財産と一緒に信託される場合に限ります。単独での信託は不可)

※信託財産のうちに不動産がある場合には、その不動産の評価は、路線価もしくは固定資産税評価額により行います。

②1人の特別障害者が信託の利益の全部についての受益者となっていること。

③当該契約に基づく信託は、当該特別障害者の死亡後6カ月を経過した日に終了すること。

④取り消しまたは解除することができないこと。

⑤信託の期間及び受益者を変更できない旨の定めがあること。

⑥特別障害者扶養信託契約に基づく特別障害者への信託財産の交付に関わる金銭の支払いは、当該特別障害者の生活または療養の必要に応じて定期的に、かつ実態に即して、適切に行われることとされていること。

⑦信託された財産の運用が安定した収益の確保を目的とし、適正に行われることとされているものであること。

⑧信託受益権について、譲渡に係る契約を締結したり、担保に供したりすることができない旨の定めがあること。

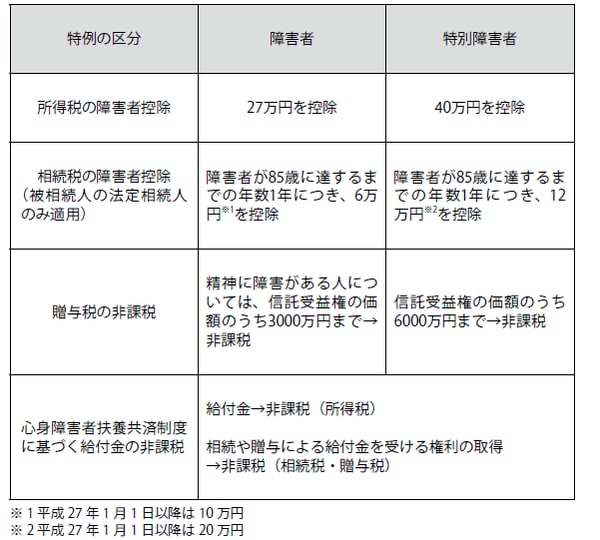

つまり、特別障害者である子どもの生活を支援するために、税金を特別に控除するものである以上、対象となる子ども以外がこの信託から収益を受け取ったり、譲渡、担保になったりしないことを明確にしておく必要があるというわけです。なお、この障害者非課税信託の制度の他に、税法上障害者に対して定められている特例を図表にまとめましたので参考にしてください。

【図表 障害者本人が受けられる特例】

【POINT】

① 受益権を贈与された人が贈与税を支払う

② 特定贈与信託では贈与税は不要