「8/17~8/23のFX投資戦略」のポイント

[ポイント]

・先週の米ドル/円は、米金利に連動する展開が続いた。週末は米金利が大きく低下したことから、米ドル/円も反落。

・米金利は短期的には「下がり過ぎ」圏にあり、米金融緩和見直しの可能性が高まるなかでは、さらなる米金利低下は限られそう。米ドル/円も下落リスクは限定的か。

・メキシコは先週連続利上げを決定したが、メキシコペソは小反落となった。すでに中長期的な高値警戒域にある影響が大きかったのではないか。

一時110円台後半まで上昇も週末には109円台に反落…

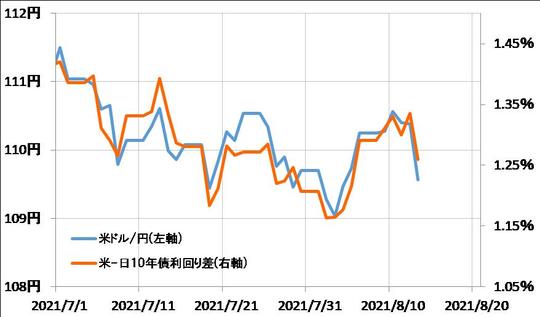

先週の米ドル/円は、一時110円台後半まで上昇しましたが、週末には109円台半ばまで反落しました。この米ドル/円の値動きは、日米金利差とほぼ重なったものでした(図表1参照)。その意味では、先週の米ドル/円の動きは、日米金利差の主役である米金利に連れた面が大きかったでしょう。

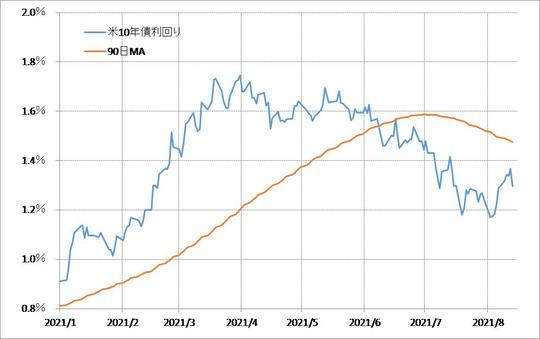

米金利、たとえば米10年債利回りは、一時は1.4%に迫るまで上昇しましたが、週末にはミシガン大消費者信頼感指数という米景気指標が予想を大きく下回ったことをきっかけに急低下、1.3%割れとなりました(図表2参照)。

夏期休暇のピークで、市場参加者が少なく薄商いになっていたことが金利、為替相場ともに値動きを大きくした可能性は考えられますが、この間の関係を元に考えれば、米ドル/円の場合は、米金利がさらに下がるかどうかが注目されるポイントでしょう。

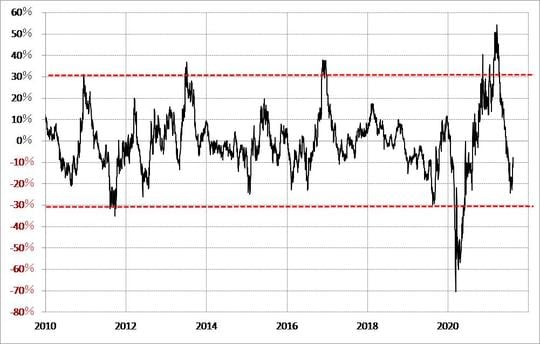

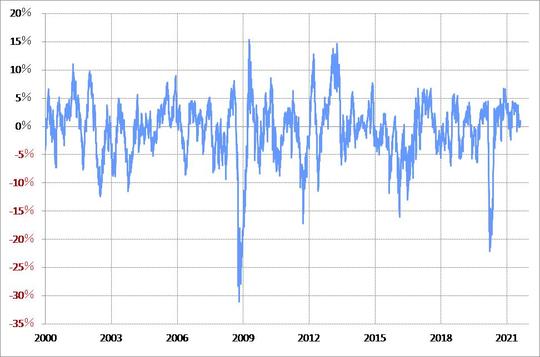

その米金利、米10年債利回りについて、90日MA(移動平均線)との関係を見ると、先週末1.3%割れとなったことで、かい離率はマイナス10%以上に再拡大しました(図表3、4参照)。これは、経験的には「下がり過ぎ」懸念の強い状況が続いていることを示しています。

米国では、今月初めに発表された7月雇用統計が、事前予想を上回る改善となったことに加え、先週発表された主な物価統計も、変動の大きい食料及びエネルギーを除いた7月CPI(消費者物価指数)コア指数が前年比で4%以上上昇するなど、景気とインフレ懸念の両面から、現行の金融緩和を見直す可能性が高まっているようです(図表5参照)。

そういったなかでは、米金利の「下がり過ぎ」がさらに拡大する可能性は、基本的には低く、むしろ「下がり過ぎ」の修正で上昇するリスクの方が相対的には高いのではないでしょうか。

米金利に米ドル/円が連れるといった関係がこの先も続くなら、米ドル/円も下落リスクは限られ、大きく動くなら上昇方向といった見通しが基本になるでしょう。

6月金融政策会合に続き、利上げが決定したメキシコ

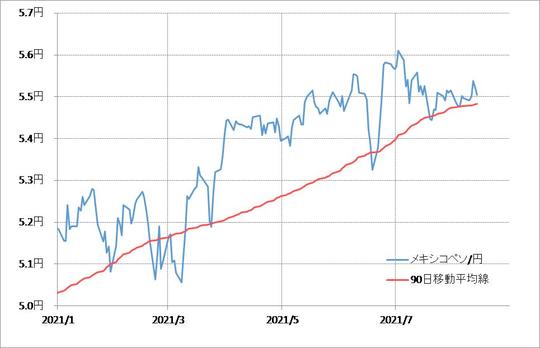

先週はメキシコが利上げを決定しました。6月の金融政策会合に続き、2回連続の利上げとなりましたが、金利を上げると通貨、メキシコペソも上がりそうだと考える人も多いでしょうが、先週は利上げ決定の後、むしろメキシコペソは上げ渋り、小反落となりました(図表6参照)。

今回の利上げはすでに織り込まれていた上に、利上げの決定が賛成3、反対2と予想以上に僅差だったから、といった解説が基本のようです。ただ、利上げの決定がペソ高に織り込まれていたことの反動が入ったという点については疑問が残ります。

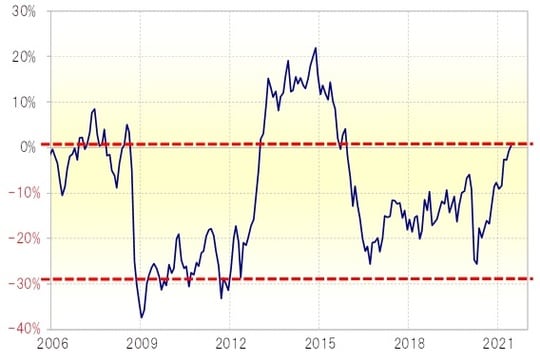

たとえば、「利上げを織り込んだペソ高の反動」とは、短期的な「上がり過ぎ」の反動と近い意味のように感じられますが、メシキコペソ/円の90日MAからのかい離率は、利上げ決定前でもプラス1%程度に過ぎませんでした(図表7参照)。

経験的に、同かい離率がプラス5%前後になると、短期的な「上がり過ぎ」懸念が強くなるのですが、その意味では利上げ前はとくに「上がり過ぎ」ではなかったようです。

足元のメキシコペソ/円において懸念されるのは、短期的な「上がり過ぎ」より、中長期的な「上がり過ぎ」懸念でしょう。メシキコペソなど新興国通貨は、経験的に長期の移動平均線、5年MAが上限となる傾向がありました。

その意味では、5年MA前後は、メキシコペソも含む新興国通貨の中長期的な「上がり過ぎ」警戒域といえそうですが、足元のメキシコペソ/円はまさに5年MA近辺での推移となっているのです(図表8参照)。

メキシコは6月に「サプライズ利上げ」を行いましたが、その後もメキシコペソは上げ渋る展開となりました。そして連続利上げとなった今回も、メキシコペソは小反落といった具合に、これまでのところ「利上げ=通貨高」となってはいません。すでに中長期的な高値警戒域に達していることから、一般的に上昇要因とされる材料への反応も鈍くなっているということではないでしょうか。

吉田恒

マネックス証券

チーフ・FXコンサルタント兼マネックス・ユニバーシティFX学長

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。

【関連記事】 ■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】 ■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】 ■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】