「8/10~8/16のFX投資戦略」のポイント

[ポイント]

・先週の米ドル/円は一時109円割れとなったが、週末は予想より良かった米雇用統計の結果などを手掛かりに110円台へ反発した。

・7月の米雇用統計で失業率が大きく低下したことにより、緩和の見直し、「テーパリング」開始が現実味を増した可能性あり。米金利上昇に連れて、米ドル/円が111円を回復、米ドル高トレンドに回帰できるかが次の焦点。

先週の「米ドル/円」振り返りと、今後の注目ポイント

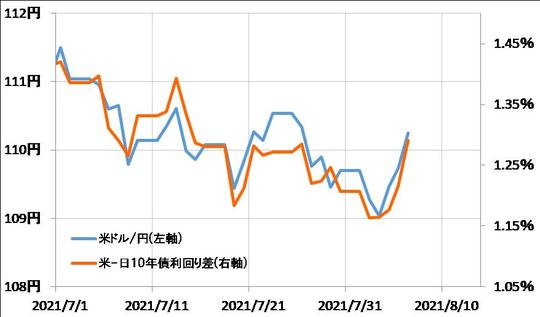

先週の米ドル/円は一時109円割れまで続落したものの、週末には110円台を回復しての引けとなり、日米金利差と連動した動きでした(図表1参照)。

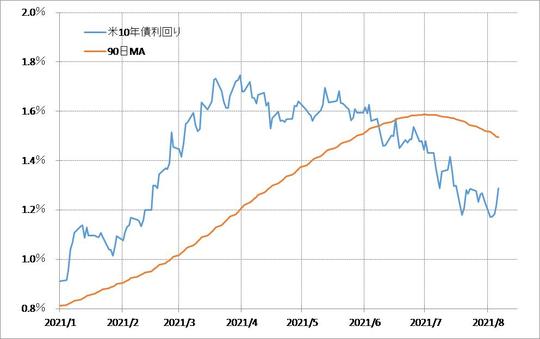

日米金利差の主役である米金利は、米10年債利回りは一時1.2%を大きく割り込んだものの、週末には注目された7月米雇用統計が予想より良い結果だったことをきっかけに1.3%程度まで反発しました(図表2参照)。

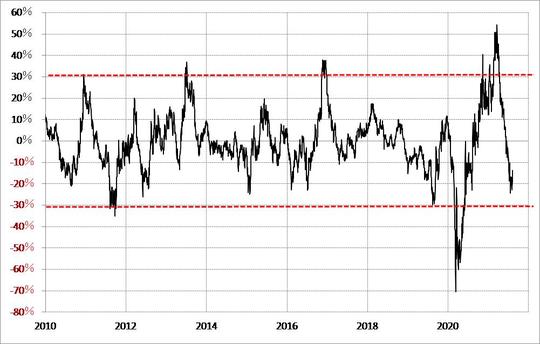

米10年債利回りを90日MA(移動平均線)からのかい離率でみると、一時はマイナス20%以上に拡大しています(図表3参照)。これは、経験的には「下がり過ぎ」懸念が強いことを示すものでした。

以上のように見ると、米金利の「下がり過ぎ」懸念が強いなかで、注目された米雇用統計が予想を上回る結果だったことから、「下がり過ぎ」の修正で米金利は上昇、米ドル/円はそれに連れたというのが、先週の米ドル/円の基本的な構図でした。

では、この先についてはどのように考えたら良いのでしょうか。

「米ドル/円」今後の展開は?

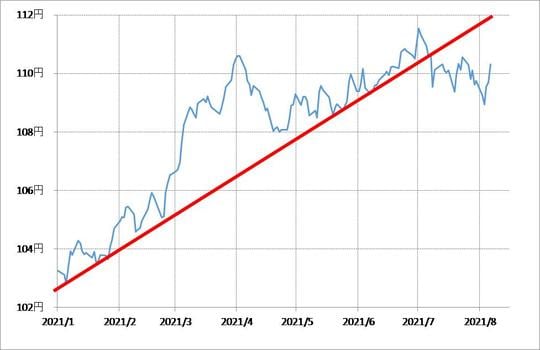

米ドル/円は1月から上昇トレンドが展開したなかで、安値と安値を結んだトレンドラインを、7月以降大きく割り込みました(図表4参照)。このため、111円を上回るなど、トレンドラインを回復するまでは、チャート的には下落リスクがくすぶる状況が続く可能性が高いのです。

これまで見てきたように、米ドル/円は日米金利差と高い相関関係が続いてきました。この関係が今後も続くなら、111円を回復し、米ドル高トレンドに戻るか、それともなお米ドル下落再燃に向かうかは、米金利を主役とした日米金利差次第ということになるでしょう。

「7月米雇用統計」の意味を考える

ところで、6日発表された7月米雇用統計で、注目されたNFP(非農業部門雇用者数)、失業率はともに予想より良い結果となりました。とくに失業率は6月の5.9%から5.4%へ大幅な低下となり、失業率過去10年平均の5.9%を、大幅に下回ることになったのです。

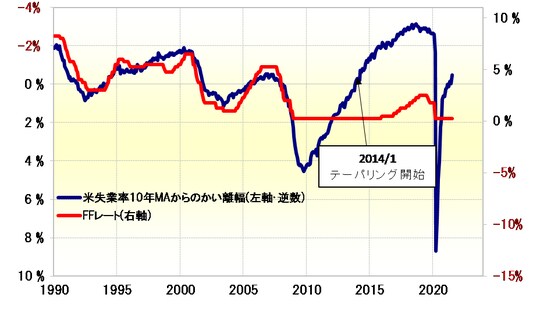

私は以前より、失業率と米金融政策の関係性に注意を払ってきました。とくに今回のように、失業率が過去10年平均を下回るかどうか、注目してきたのです。これは、リーマン・ショックによる世界的経済危機に対して行われた、金融緩和の見直し第一弾と位置付けられる米国の緩和縮小、いわゆる「テーパリング」が失業率が過去10年平均を下回るまで改善したのちに開始された、ということがあったためでした(図表5参照)。

今回発表された7月失業率が、過去10年の平均値である5.9%を大幅に下回る5.4%となったことについて、リーマン・ショック後の経験を参考にすると、すでに「テーパリング」はいつ始まってもおかしくない状況になっている可能性があるのです。

ちなみに、6月FOMC(米連邦公開市場委員会)で公表された失業率の見通しでは、今年の年末には4.5%まで低下する、とされていました。その意味では、FOMC内では、年末にかけて一段と失業率が大幅低下するといったことがメイン・シナリオになっていると考えられます。

先週、そんなFOMCの複数のメンバーが、年末年始からの「テーパリング」開始に言及しました。以上のように見ると、このまま失業率の低下が続くようなら、「テーパリング」の早期開始がいよいよ現実味を増してくるのではないでしょうか。

今週は、CPI(消費者物価指数)やPPI(生産者物価指数)など物価統計の発表が予定されています。このようなインフレ指標の動向も、米金融緩和見直しのもう一つの鍵を握る目安となります。

米金融緩和見直しは、少なくとも金融政策を反映する米2年債利回りにおいては上昇要因です。リーマン・ショック後、「テーパリング」開始が現実味を増すなか、米2年債利回りは、ゼロ金利政策の誘導目標上限の0.25%を大きく上回る動きとなりました。

6月FOMC以降の米ドル/円は日米2年債利回り差とも高い相関関係となっていることから、「テーパリング」開始が現実味を増し、米2年債利回りが上昇に向かうようなら、それは米ドル/円の上昇要因になるでしょう(図表6参照)。

米ドル/円が111円を回復し、米ドル高のトレンドに戻ると、テクニカルにも米ドル高の余地は広がりやすくなりそうです。ただ、111円以下で推移しているなかでも、米ドル下落リスクが残っていることを頭に入れておく必要があるでしょう。

吉田恒

マネックス証券

チーフ・FXコンサルタント兼マネックス・ユニバーシティFX学長

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。

【関連記事】 ■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】 ■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】 「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】