老朽化したアパートを取り壊し、跡地に自宅を建てたい

Q

現在、アパートを所有しているのですが、老朽化が激しいので取り壊そうと思います。跡地には自分の居宅を建てようと思うのですが、税務上の取扱いを教えてください。

A

資産損失、立退料については、必要経費とすることができますが、取り壊し費用については家事費となります。

◆解説◆

(1)資産損失…業務の用に供されている固定資産の取り壊し、除却、滅失、その他の事由により生じた資産損失は、その者の損失を生じた年の属する年分の不動産所得の金額、雑所得の金額を限度として※必要経費に算入します。

※:事業的規模である場合は、全額を不動産所得の必要経費とできます。

(2)立退料…譲渡のためでなければ、過去の賃貸収入の修正と考えられる余地があるため、これも不動産所得の必要経費とできます。

(3)取り壊し費用…敷地に自宅を建てるための取り壊し費用は、既に不動産所得を生ずべき業務を廃業した後の支出として、家事費として取り扱われます。

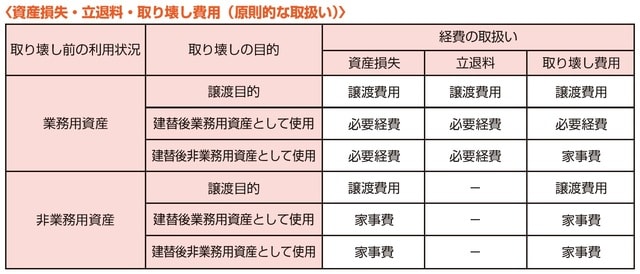

資産損失、立退料、取り壊し費用については、取り壊す建物が業務用資産か非業務用資産か、その取り壊しの目的によって税務上の取扱いが変わります。その他のケースの取扱いについては、下表を参照して下さい。

清田 幸弘

ランドマーク税理士法人 代表税理士

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】