「アクティブファンド特集」を見る

幅広い業種でインフレ圧力が顕在化

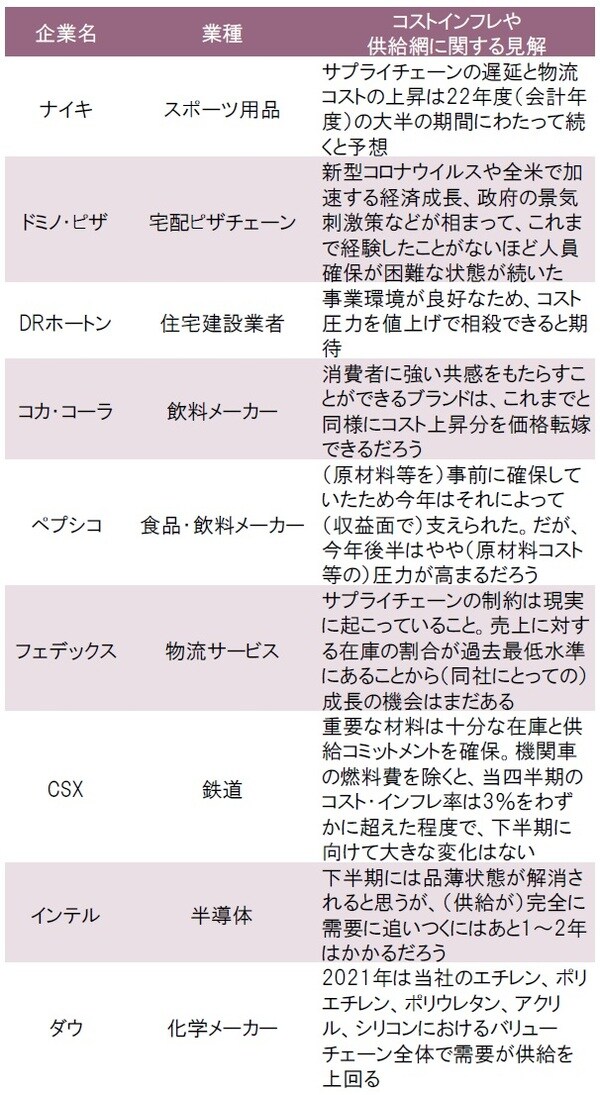

4-6月期決算発表の真っ只中にある米国企業からは、これまで以上にインフレに対するコメントが散見された。コロナ禍における供給網のボトルネックや原材料不足、経済正常化への進展に伴うペントアップ(先送り)需要の顕在化などから米国ではインフレ圧力が高まっており、広範にわたる業種においてインフレ対応は収益性を左右しかねない重大な課題となっている。その深刻な状況が主要企業の決算会見から読み取れる。

※一部意訳含む

出所:ブルームバーグよりピクテ投信投資顧問作成

スポーツ用品を手掛けるナイキは、サプライチェーンの遅延と物流コストの上昇が22年度(会計年度)の大半の期間にわたって続くと予想しているほか、半導体のインテルも半導体供給が完全に需要に追いつくにはあと1~2年はかかると予想している。また、化学メーカーのダウも2021年は主要製品のバリューチェーン全体で需要が供給を上回るとの見解を示している。さらに、宅配ピザチェーンのドミノ・ピザは人員確保が困難だったと発表しており、モノの供給不足だけでなくヒトの供給不足もインフレ圧力につながる可能性が浮き彫りになっている。

インフレ圧力が「一過性」にならない場合は注意が必要

しかし、米国企業もインフレに対して手をこまねいているわけではない。例えば、鉄道運営会社のCSXは重要な材料に関してはすでに十分な在庫と供給コミットメントを確保しているほか、食品・飲料メーカーのペプシコも(必要な原材料等を)事前に調達済みだ。平時から長期契約やデリバティブ契約によってコストの変動を抑える取組みを行っている企業は、インフレ圧力に対して依然として余裕があると言える。

また、足元で需要過多となっている業界やブランド力のある企業は容易にコスト増加分を製品/サービス価格に転嫁することが可能だ。例えば住宅建設業者のDRホートンは、事業環境が良好なためコスト圧力を値上げで相殺できるとコメントしているほか、コカ・コーラもブランド力があればコスト上昇分を価格転嫁できると自信を示している。

今のところマーケットは現状程度のコストインフレであれば価格転嫁可能だと判断しているようだが、インフレ圧力が「一過性」にならない場合は企業の価格決定力に差が出てくる可能性があるため注意が必要だ。特に業績相場へシフトしつつある状況下では、(価格決定力は業績に影響を及ぼすため)なおさら重要な指標になりうる。今後もインフレ動向からは目が離せない。

※個別の銘柄・企業については、あくまでも参考であり、その銘柄・企業の売買を推奨するものではありません。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『決算会見から読み解く米国企業のインフレ・リスク』を参照)。

(2021年7月26日)

田中 純平

ピクテ投信投資顧問株式会社 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは