「アクティブファンド特集」を見る

株式投資家の不安心理を助長させたのは「米ミシガン大学消費者マインド指数」

米ミシガン大学が米国内の個人を対象としたアンケート調査で消費者マインドを指数化した「米ミシガン大学消費者マインド指数」が大幅に市場予想を下回った。7月16日に発表された同指数(7月速報値)は80.8となり、市場予想の86.5を大きく下回る結果となった(図表1)。

[図表1]米ミシガン大学消費者マインド指数と市場予想 月次、1966年=100、期間:2020年7月~2021年7月

2021年7月は速報値、市場予想は2021年7月(ブルームバーグ集計)

出所:ブルームバーグのデータを基にピクテ投信投資顧問作成

この指数は消費(景気)動向を予測するうえで比較的先行性が高い指標のひとつとして注目されているため、市場関係者の間で広がっていた「景気減速」に対する警戒感を高める結果につながったと考えられる。

1年先の期待インフレ率上昇が下振れの背景

この「米ミシガン大学消費者マインド指数」が下振れるきっかけになったのが、期待インフレ率の高まりだ。米ミシガン大学が算出する1年先の期待インフレ率(個人の物価予想)は7月に+4.8%となり、過去1年間で大きく上昇した(図表2)。

2021年7月は速報値

出所:ブルームバーグのデータを基にピクテ投信投資顧問作成

ミシガン大学によれば、住宅や自動車、家庭用耐久財の値上がりに対して個人の不満が高まっており、このような足元の物価上昇率の高まりが将来の物価見通しにも影響を及ぼし、消費者マインドの低下につながった可能性がある。

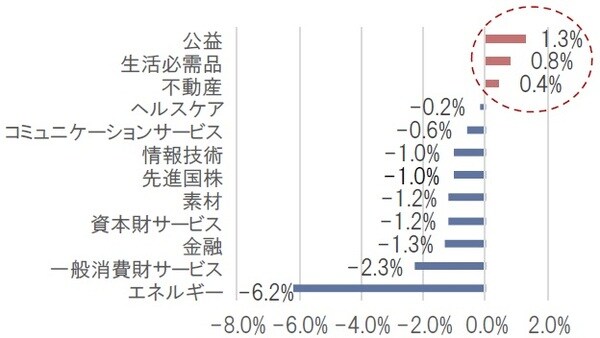

直近5日間のセクター別騰落率ではディフェンシブセクターが上位に

直近5日間(7月9日~16日)のMSCI先進国株指数におけるセクター別騰落率を見ると、米インフレ上振れに伴う景気減速懸念などを背景に公益(+1.3%)、生活必需品(+0.8%)、不動産(+0.4%)といったディフェンシブ(景気に対して比較的耐性がある)セクターが、騰落率の上位となっている(図表3)。

MSCI先進国株指数:MSCI World Net Total Return(USD)を円換算

出所:ブルームバーグのデータを基にピクテ投信投資顧問作成

一方、OPECプラス協調減産の縮小観測で大幅安となったエネルギー(-6.2%)は個別要因による影響が大きかったものの、一般消費財サービス(-2.3%)、金融(-1.3%)、資本財サービス(-1.2%)といった景気敏感セクターが、騰落率の下位となっていることが分かる。

このようなセクター別の物色動向が、決算シーズン前の一時的なポジション調整なのか、それとも景気減速に備えた本格的なセクター・ローテーションなのかは、今後の米インフレ率の趨勢(すうせい)がカギを握るだろう。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『株式投資家の不安心理を助長させた米国経済指標』を参照)。

(2021年7月19日)

田中 純平

ピクテ投信投資顧問株式会社 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは