「7/27~8/3のFX投資戦略」のポイント

[ポイント]

・先週米ドル/円は一時109円割れ近くまで急落したものの、その後は110円半ばまで反発。米金利の急低下、反発に連れた展開が続いた。

・今週注目のFOMC。関係性の高い失業率の予想を参考にすると、予想より早く金融緩和見直しを進めるといった見通し、「タカ派」姿勢が変わっていない可能性もある。

「米ドル/円」と「米金利」の関係

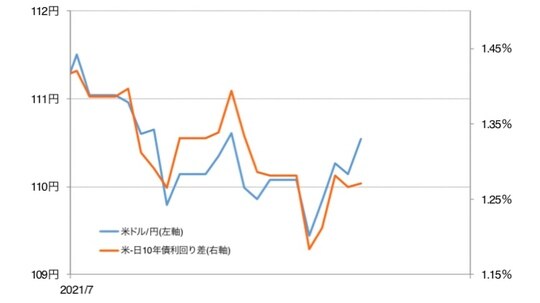

先週の米ドル/円は一時109円割れ寸前まで急落しましたが、その後は反発に転じ、週末には110円半ばまで戻すところとなりました。米金利の急低下により大きく縮小した日米金利差米ドル優位が、その後は米金利の反発により拡大に転じたことに連れた面が大きかったと考えられます(図表1参照)。

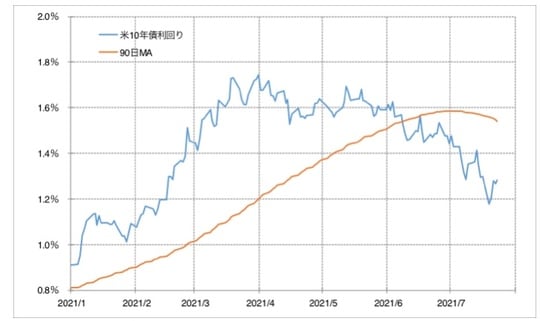

米金利のうち、長期金利の指標である米10年債利回りは19日、1.2%割れまで低下しました(図表2参照)。こういったなかで、いわゆるデルタ株の感染拡大により、新型コロナ感染拡大の世界経済への影響が、改めて懸念されてきたという見方も取り沙汰されました。

ただ19日については、OPECプラスが減産の縮小(実質的な増産)を決めたことを受けて原油相場が急落したことが、株や金利の低下を加速させた面も大きかったといえます。実際に、原油相場が反発に転じると、株価も金利も同じく反発に向かうところとなりました。

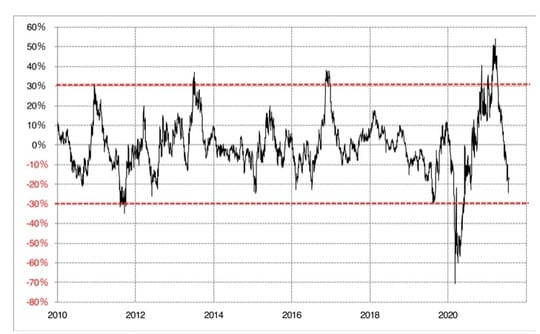

そもそも、米10年債利回りの1.2%割れといった水準は、かなり「下がり過ぎ」懸念が強いのです。90日MA(移動平均線)からのかい離率で見ると、マイナス20%以上に拡大しており、経験的にはまさに「下がり過ぎ」懸念が強い可能性を示しています(図表3参照)。

以上のように見ると、米10年債利回りが一時1.2%割れまで急低下したことに連れた形で米ドル/円も109円割れ寸前まで急落したものの、かなり「下がり過ぎ」懸念が強くなっていた米10年債利回りがその後上昇に転じると、米ドル/円もそれに連れる形で週末にかけ110円台半ばまで反発したということでしょう。