「7/20~7/26のFX投資戦略」のポイント

[ポイント]

・米ドル/円は1月からの上昇トレンドラインを割り込み、下落リスクが試される状況が続いている。鍵を握るのは相関関係にある米金利か。

・米金利は10年債利回りの90日MAからのかい離率などを見ると、「下がり過ぎ」懸念が強くなってきた。リスクオンが続くなかでの米金利「下がり過ぎ」拡大には自ずと限度がありそう

米金利が、先週後半にかけて低下に向かったワケ

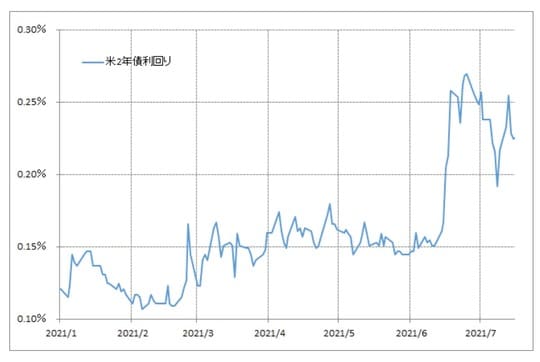

先週の米ドル/円は110円をはさんだ方向感の乏しい展開となりました。米金利上昇に連れて一時110円台後半まで上昇しましたが、その後米金利が低下に転じると110円を割り込む反落となりました(図表1、2参照)。

一旦上昇した米金利が、週後半にかけて低下に向かったのは、先週行われたパウエルFRB議長の議会証言の影響が大きかったためです。パウエル議長の発言は、金融緩和の見直しを急がないと受け止められました。

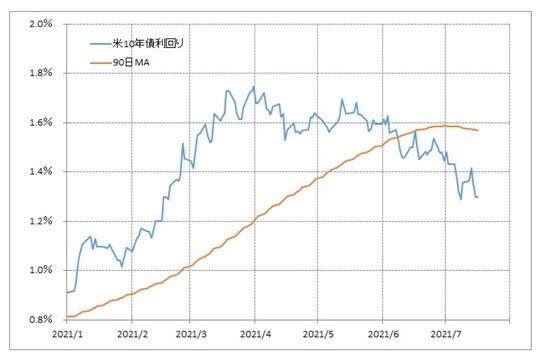

こういったなかで、米金利のなかでもとくに長期金利の指標である10年債利回りは一時1.3%を割れるまで低下しました(図表3参照)。では米金利の低下はどこまで続くのか?

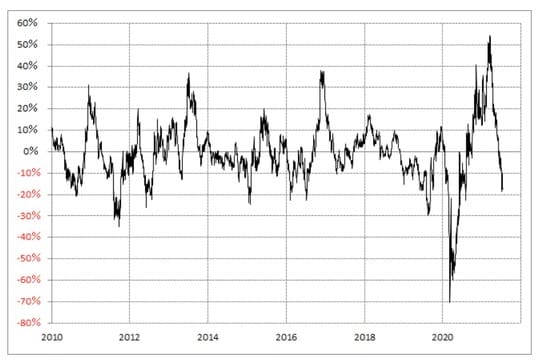

米10年債利回りについて、90日MA(移動平均線)からのかい離率で見ると、先週はマイナス20%近くまで拡大する場面がありました(図表4参照)。2010年以降で見ると、同かい離率がマイナス20%以上に拡大した回数は10回もなかったので、確率的にはさらなるマイナス方向へのかい離率の拡大は、低い状況になってきたのではないでしょうか。

そもそも、米10年債利回りの90日MAからのかい離率がマイナス20%以上に拡大したのは、昨年3月のコロナ・ショックに代表されるように株安、リスクオフの拡大局面が基本でした。リスクオフが拡大するなかで、安全資産の債券が買われ、債券利回りが低下、さらにそんな債券利回り低下が行き過ぎた動きになった状況は想像しやすいでしょう。

そういった観点からすると、最近のように米国の主要な株価指数が軒並み最高値を更新するなど、むしろリスクオンが続いていると見られるなかでの米金利低下には限度があるのではないでしょうか。