「7/13~7/19のFX投資戦略」のポイント

[ポイント]

・先週米ドル/円は一時110円割れの急落となった。これは金利差から見た「上がり過ぎ」の反動と、この間の小動きの「レンジ」ブレークで下落に弾みがついたためか。

・米ドル/円に影響する米金利の行方は、6月FOMCで急浮上した米金融緩和見直し思惑が過剰反応だったか否かが鍵になりそう

先週「米ドル/円」が急落した2つの理由

先週の米ドル/円は、一時110円を大きく割り込む急落となりました。これは、金利差から見た米ドル「上がり過ぎ」の反動が入ったためです。

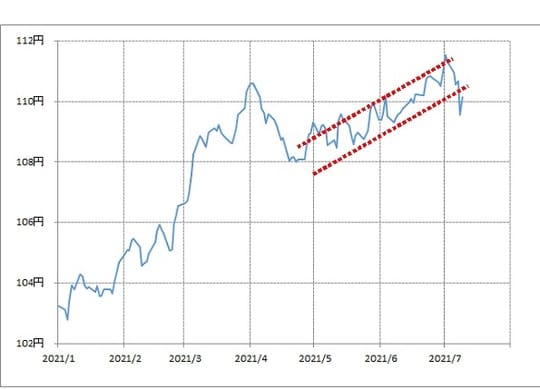

米ドル/円は先々週111円台後半まで上昇しましたが、これはそれまでの米ドル/円の上昇を裏付けた形となっていた日米2年債利回り差からかい離したものでした(図表1参照)。先週の米ドル/円急落により、この金利差とのかい離はほぼ是正されています。

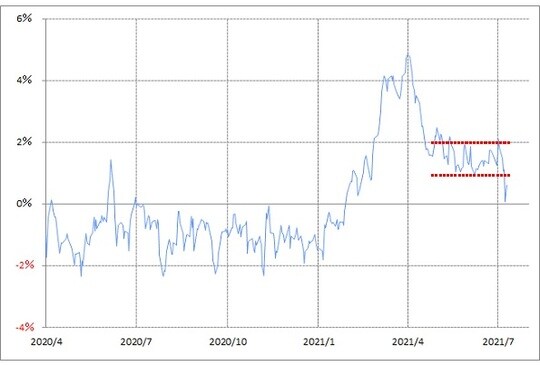

ところで、5月ごろから、米ドル/円は1円値幅の2本のトレンドラインの間を基本的に上下動する展開が続いていました(図表2参照)。これを90日MA(移動平均線)との関係で見ると、90日MAを2%上回った水準が上限、1%上回った水準が下限といった1%レンジ中心の小動きが続いてきたということになります(図表3参照)。

8日に米ドル/円が110円を大きく割り込んだ動きは、それらのレンジを「下放れ」となったものです。米ドル/円の急落をもたらしたもうひとつの要因は、一定期間続いてきたレンジをブレークしたことで、下落が加速したことだといえるでしょう。

では、米ドル/円の下落はさらに広がるのでしょうか。その鍵は、米金利が握っているのと考えられます。

図表1で見たように、先週の米ドル/円急落を受けて、日米金利差とのかい離はほぼ是正されています。この先、基本的に米ドル/円の行方は、日米金利差の主役である米金利がさらに下がるか、それとも上昇再燃に向かうかが決め手になるのではないでしょうか。

米金利の行方を決める「米金融政策」

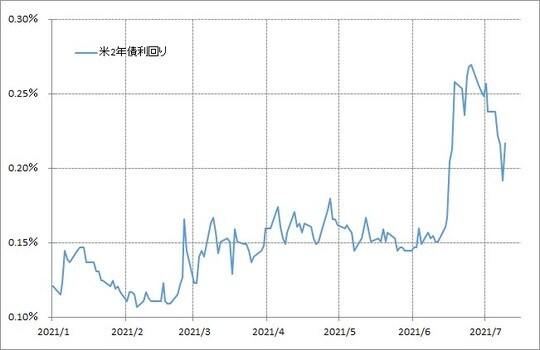

米金利では、6月FOMC(米連邦公開市場委員会)以降は金融政策を反映する米2年債利回りと米ドル/円の関係が強くなっています。米2年債利回りは一時0.27%まで急騰したものの、先週は0.2%を割れるところまで低下しました(図表4参照)。米2年債利回りはさらに低下するのでしょうか、それとも上昇再燃に向かうのでしょうか。

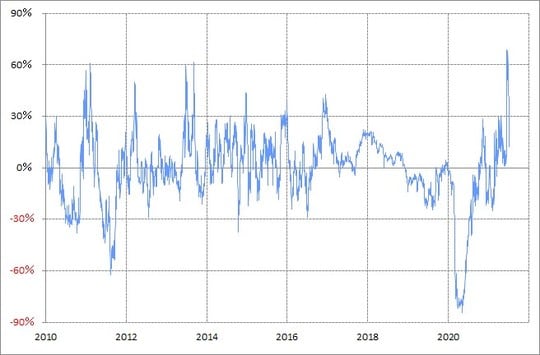

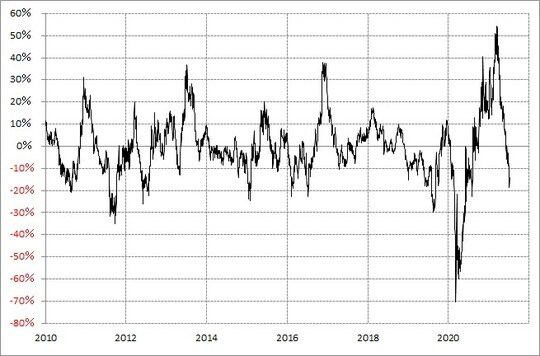

米2年債利回りの動きを90日MAからのかい離率で見ると、記録的な「上がり過ぎ」の修正により低下していることが分かります。同かい離率は一時プラス60%以上に拡大、少なくとも2010年以降では最大のプラスかい離率を記録しましたが、先週はプラス10%程度まで縮小しました(図表5参照)。これを見ると、「上がり過ぎ」はほとんど是正されたようです。

同じ米金利でも、長期金利の指標として一般的には2年債利回りより馴染がありそうな10年債利回りについても90日MAからのかい離率を見ると、こちらは先週一時マイナス方向へ20%近くまで拡大しました(図表6参照)。経験的には、むしろ「下がり過ぎ」気味になってきた可能性があります。

米2年債利回りは記録的な「上がり過ぎ」がほとんど是正され、米10年債利回りに至っては逆に「下がり過ぎ」気味になってきたようです。こういったなかで、米金利がさらに低下に向かうことはあるのでしょうか。

6月FOMCの後に米2年債利回りが急騰したのは、昨年3月のコロナ・ショック対応で続けてきた金融緩和の見直しに注目が高まったためでした。これは、過剰反応だったのでしょうか。その場合、米2年債利回りはFOMC前の水準まで低下する可能性があるでしょう。

過剰反応ではなく、金融緩和見直しに向かうとの受け止め方が正しいなら、米2年債利回りの低下は限られ、むしろ「上がり過ぎ」が是正された後は、上昇再燃のタイミングを模索するでしょう。