「アクティブファンド特集」を見る

バイデン政権:難航の末、超党派でインフラ投資(ハードインフラ)案に合意

バイデン米政権は2021年6月24日、上院議員の超党派グループがまとめた8年間で1.2兆ドル(約130兆円)を投じるインフラ投資法案に合意しました。

バイデン政権は3月末にインフラ投資を主体とする米国雇用計画を発表しました。今回の超党派によるインフラ投資法案の合意は、共和党が米国雇用計画のなかで賛同できる項目であるインフラ投資(ハードインフラ)を中心にまとめた内容です(図表1参照)。なお、同合意案は、共和党が反対している「人的インフラ」が含まれていません。バイデン政権は人的インフラを別の法案で並行して進める方針です。

※規模は新規投資とベースライン(毎年の歳出)により5年で9730億ドル、8年で新規投資とベースラインにより1兆2090億ドル、図表1は8年を示す

出所:ホワイトハウスのファクトシートを参考にピクテ投信投資顧問作成

どこに注目すべきか:米国雇用計画、インフラ投資法案、超党派

バイデン政権が3月末に公表した米国雇用計画は主にインフラ投資で構成され、規模は約2.25兆ドルでした。今回の合意は共和党の賛同が得やすい道路や橋(いわゆるハードインフラ)への投資となっています。財政措置法を用いずに法案成立を目指したことから合意は一定の成果と見られますが、問題も残されていると見られます。

インフラ投資法案に関連する数字を見かけるので、最初に簡単に整理します。

まず、インフラ投資案の規模は1.2兆ドル(1兆2090億ドル)という数字が報道されています。これは今後8年間のインフラ投資全体の規模で、内訳は新規が5790億ドルです。残りの6300億ドルは毎年歳出されることになっており、新規に合意した5790億ドルがより注目される数字です。

次に2.25兆ドル規模が計画された米国雇用計画との差に注目します。今回合意した1.2兆ドルのインフラ投資案は1.05兆ドル程度縮小しています。主に2つの項目がその差となっています。1つ目は人的インフラです。家族雇用計画ではメディケイドによる介護の拡充や労働者の待遇、研究開発などで合計9000億ドル程度が計上されていましたが今回の合意案にはこれらの項目が見当たりません。

2つ目は図表1のインフラ投資の各項目が抑えられたことです。例えば、ブロードバンドへの投資は当初は1000億ドルでしたが、合意案では650億ドルに減額されています。もっとも、米国雇用計画では毎年の歳出分の計上が異なるので、項目同士の比較には注意が必要です。

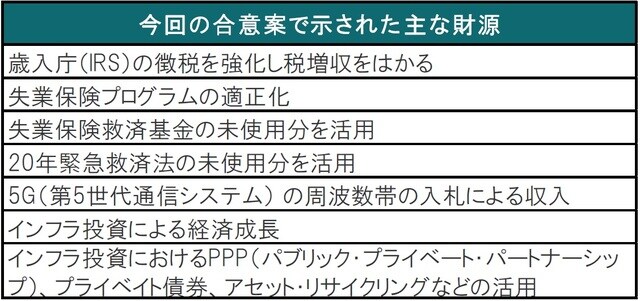

数字つながりで歳入を確認するため図表2を見ると、ごっそり数字が抜けています。米国雇用計画では法人税を28%に引き上げるなど具体的であったのに比べ、今回は税徴収を厳しくするとか未活用基金の活用など数字がなく、増税は後退した印象です。ただ新たな点として、道路や空港などのインフラを民間に売却しその収益を新規のインフラ整備事業に活用するアセットリサイクリングが示されました(図表2参照)。これは新規の財源で市場の期待も高く今後の動向に注目しています。それでも、増税を示さなかった点は、共和党との対話の難しさを浮き彫りにした印象です。

共和党との妥協からやや不透明となった歳入に加え、今後は人的インフラ投資の取り扱いが注目されます。メディケイドによる介護の拡充や労働者の待遇や子育て支援、研究開発と増税などは民主党が単独で(恐らく財政措置法を念頭に)、先のインフラ投資法案と並行して進める姿勢です。これについてバイデン大統領が超党派で合意したインフラ投資法案と民主党独自のソフトインフラを関連付けて署名するとも受け取られる発言をしたことに対し、釈明を求められました。現段階では合意であって、今後の法案提出、可決と言う流れを前に慎重な対応が求められそうです。一方で共和党に歩み寄りすぎると、民主党左派からの不満も懸念され、両者に配慮する必要があります。成立がメインシナリオとしても注視は必要です。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『バイデン政権、超党派とインフラ投資で合意も問題は残る』を参照)。

(2021年6月28日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~