「アクティブファンド特集」を見る

菅首相続投の条件:総選挙での単独過半数は最低要件

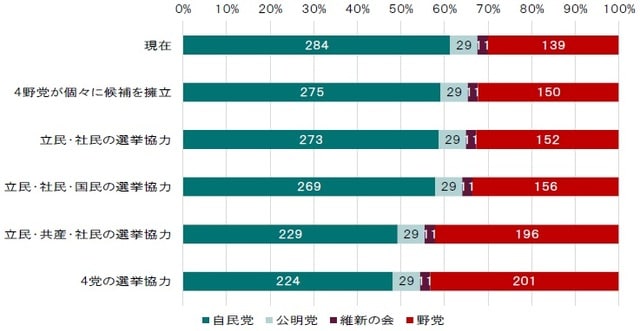

2017年10月の総選挙において、自民党は定数465議席の61.1%に相当する284議席を獲得した。1955年11月の結党以来、同党の議席獲得率が60%を超えたのは21回中7回だが、うち3回が安倍晋三前総裁の下である。第2次安倍政権が憲政史上最長となったのは、3回の参議院選挙も含め6回あった国政選挙で全て勝利したからだ。

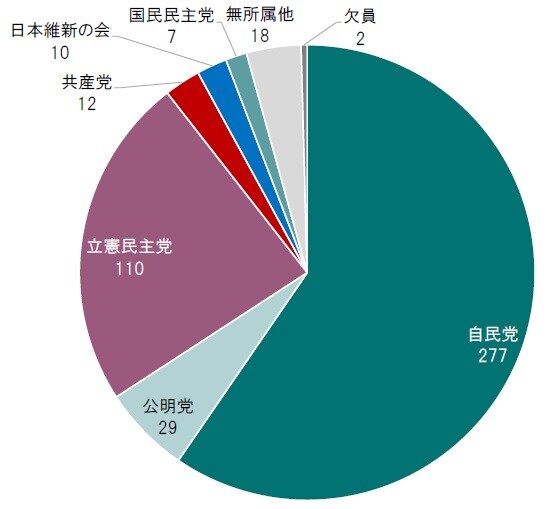

現在、自民党は衆議院で277議席を擁するが、離党中の大島理森議長、そして不祥事の引責で同党を離れた6名の現職を含めると、実質的な現有は284議席になる(図表1)。

次の総選挙において、この議席数を維持できるとの見方は自民党周辺において多くはないだろう。議席占有率60%は同党にとって大きなハードルである上、新型コロナ禍に関する有権者の政治への不満が高まっているからだ。

ちなみに、解散の時期は東京パラリンピック終了後の9月中・下旬、総選挙は10月上・中旬になる可能性が強まった。菅首相の自民党総裁としての任期は9月末までだが、総裁選は総選挙後と見られる。つまり、菅首相が今秋以降も留任するためには、総選挙での勝利が必須要件と言えそうだ。

具体的には、単独過半数の233議席獲得が最低限の条件ではないか。2022年7月には参議院選挙が予定されており、国政選挙で勝てない党首の続投を自民党は許さないだろう。単独過半数割れならば、菅首相が総裁選へ立候補することも難しくなると考えられる。

一方、自民党が250議席を超えた場合、同党総裁選は対立候補なく無投票となる可能性が強い。新型コロナ禍の下、安倍晋三前首相の突然の辞任にも関わらず、議席減を30程度に留めるわけで、菅首相、二階俊博幹事長に対する自民党内の求心力が高まるのではないか。

自民党が233~250議席程度であれば、菅首相への評価は分かれるだろう。その場合、安倍前首相の判断が大きな影響を与えそうだ。同前首相は、自民党最大派閥である細田派の実質的な領袖であり、その意向は党内第2派閥の麻生派にも大きく影響すると見られる。同前首相が岸田文雄元外相などを推せば、激しい総裁選になる可能性が強い。

意外な決定要因:野党による選挙区調整の行方

総選挙の帰趨は、新型コロナ向けワクチン接種の進捗度、そして東京五輪が大きく影響するだろう。既に通常国会が閉会し、野党側には新たに政権を追い込む攻め口がない。一方、ワクチン、五輪は国民に分かり易いテーマであり、菅政権にとってプラスにもマイナスにもなり得る材料だ。

もう1つの重要な決定要因は、野党の選挙協力ではないか。2017年10月の総選挙を活用してシミュレーションすると、立憲民主党が共産党と全小選挙区で候補者調整した場合、自民党が単独過半数割れする可能性が台頭する(図表2)。

立憲民主党の最大の支持団体である連合が共産党との協力を強く牽制しており、野党共闘のハードルは高いが、465議席中289議席が小選挙区で決まるため、野党が歩留まりを上げるには候補者調整が必須だ。ただし、それでも今回の総選挙で野党が自公両党から政権を奪うことは難しいだろう。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『菅首相のマジックナンバーは250?』を参照)。

(2021年6月25日)

市川 眞一

ピクテ投信投資顧問株式会社 シニア・フェロー

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/12開催】弁護士の視点で解説する

不動産オーナーのための生成AI入門

「トラブル相談を整理する道具」としての上手な使い方