前々年の売上が5000万円以下なら「簡易課税」が可能

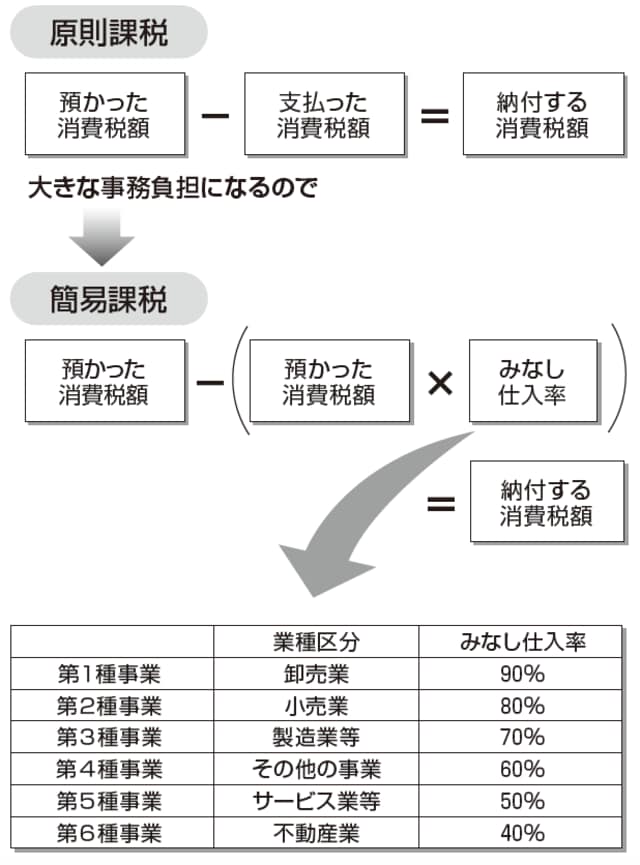

消費税を納める事業者は、原則として課税売上にかかる消費税額(預かった消費税額)から、課税仕入にかかる消費税額(支払った消費税額)を引いて納税額を計算します(連載第2回参照)。

ところが、預かったほうはともかく、支払った消費税額の計算はとても面倒なのです。消費税は電話代や交通費などのあらゆる経費に含まれていますし、機械や自動車といった資産を購入した代金にも含まれていますね。これらも、課税仕入になります。

すべてを集計するのは、中小の事業者にとって大きな事務負担です。

そこで、中小事業者に対しては、簡便法で計算する特例が認められています。預かった消費税額に、一定の率(みなし仕入率)を掛けた金額を支払った消費税額とみなし、納税額を計算するという方法です。

みなし仕入率は、業種別に下記図表1のように決められています。この方法は、いちいち集計する「原則課税」に対して、「簡易課税」と呼ばれています。

[図表1]消費税の「簡易課税」とは?

簡易課税制度を利用できるのは、個人なら前々年、法人なら前々年度(基準期間)の課税売上高が5000万円以下の事業者で、前期末までに届出が必要です。課税売上高が1000万円以下のさらに小規模な事業者は、消費税の納税義務を免除されます。

開業1年目と2年目も、基準期間の売上高がないため免税事業者となりますが、資本金などが1000万円以上ある事業者は免除になりません。

また、この期間に高額資産(税抜1000万円以上の棚卸資産または特定の固定資産)を取得すると、その期間を含めて3課税期間は免税も、簡易課税も適用されないことになっています。

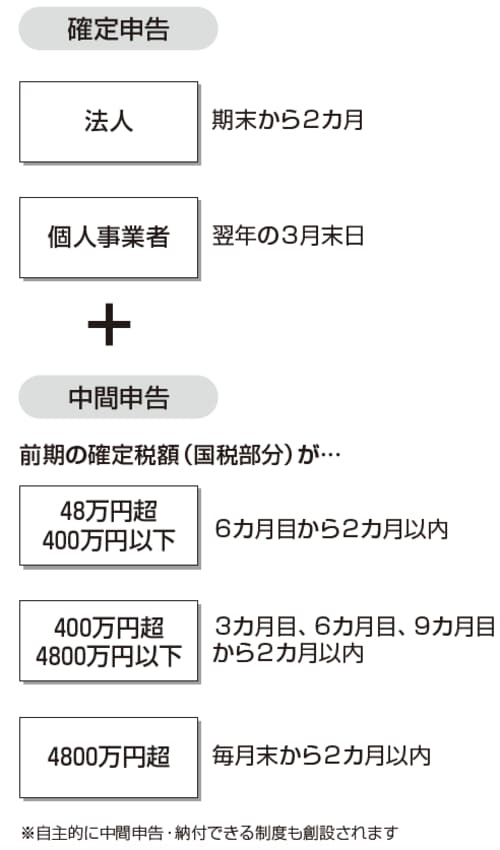

税額が48万円を超えると、翌期は「中間申告」が必要

消費税の計算は、法人税や所得税と同じ期間で行ないます(課税期間)。確定申告と納税の期限は、法人の場合は事業年度の終了の日の翌日から2カ月以内、個人事業者の場合は翌年3月末日までです。

ただし、確定申告で年税額(国税部分、以下同じ)が48万円を超えると、次の課税期間は6カ月目に「中間申告納税」をし、前年の確定税額の2分の1を納めなければなりません。

さらに、400万円を超えると3カ月ごとに4分の1、4800万円を超えると、なんと毎月中間申告をして12分の1を納めることになります。なお、各期間の仮決算をして中間申告税額を計算し、申告納付することもできます。

また、新規開店などで多額の課税仕入があって課税売上を上回った場合は、一定の届出をしておくと、申告して上回った消費税額を還付してもらうことができます。

[図表2]消費税の申告・納税期限は?