故人が「自営業者、会社役員」なら相続放棄を要検討

「遺産分割と相続放棄の違いについての知識は、とくにご主人が自営業や会社役員という場合に、重要になってきます。」

奥様「サラリーマンの家庭とは何が違うのかしら?」

「自営業や会社役員の方は、自社の連帯保証人になっていることが多いもの。その家族が経営にタッチしていない場合、会社の借入れについては何も知らないまま、隠れた借金のリスクを抱えているケースが多いです。」

奥様「夫が会社の借入れの連帯保証人になっているので、その債務を相続してしまう、というわけね。」

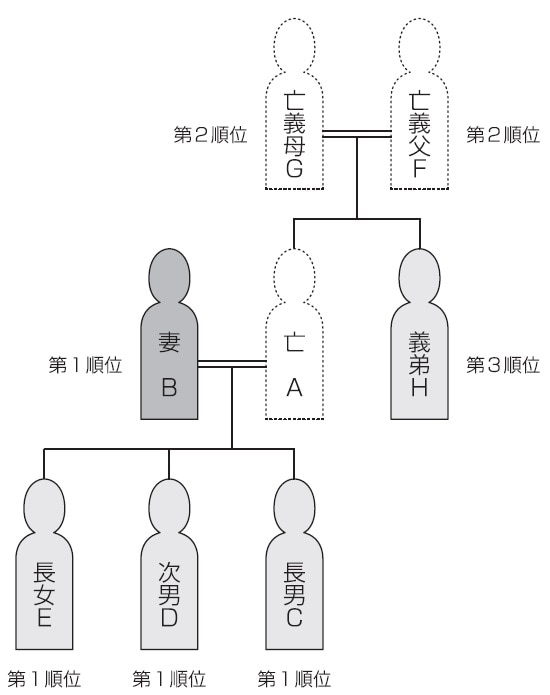

「もちろん、第1順位の相続人(奥様・子)が相続放棄をした場合、すべての財産と借金は第2順位・第3順位(親・兄弟姉妹など)に引き継がれます。次の相続人との話合いが重要になってきます。」

奥様「何も伝えずに、急に借金の督促が来たらびっくりしちゃうものね!」

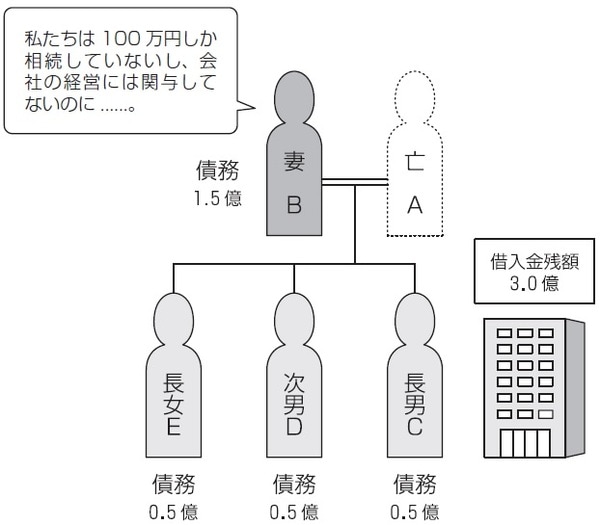

100万円相続しただけなのに「巨額の返済義務」が発生

ご主人(被相続人)が自営業である場合で、事業の後継者であるお子様が遺産をすべて相続し、奥様は何も相続しないということであれば、奥様は相続放棄を検討するべきです。なぜなら、借金等の返済義務は、法定相続分に応じて負担することになるからです。

たとえば、次のようなケースで大きなトラブルとなります。

甲株式会社(代表取締役A)は、銀行から事業のため3億円の借入れをしていました。代表取締役Aは、個人として甲株式会社の連帯保証の契約をしています(このように、会社の連帯保証人に社長個人がなることはよくあります)。

Aが死亡し、甲株式会社の後継者は、長男Cとなりました。亡Aの遺産は総額7,000万円ありましたが、妻Bと次男Dと長女Eは、それら遺産は甲株式会社の事業に必要だろうということで、気持ちの100万円だけを相続し、残りは長男Cが相続することになり、その旨を記載した遺産分割協議書を作成のうえ、B・C・D・Eは実印を押印しました。

それから5年後、長男Cは経営手腕を発揮できず、借入れ3億円を返済しないまま、甲株式会社の経営は破綻してしまいました。

このとき、甲株式会社が借金の残額3億円を返済できないとなると、次は連帯保証人に請求が行きます。契約書上の連帯保証人はAですが、Aはすでに死亡しているため、その連帯保証人としての地位は、法定相続分の割合で相続されています(妻B:1億5,000万円、C・D・E:各5,000万円)。銀行からの返済請求に、遺族は顔面蒼白です(図表1)。

B・D・Eとしては、「私たちは100万円ずつしか相続していないし、会社は長男Cが継いだのだから、会社の債務は関係ありません」と主張したいところですが、この主張は認められません。相続人として遺産分割協議をしているからです※1。

債務ナシで遺産100万円を受け取る方法

この場合、妻B・次男D・長女Eは、相続放棄をしておくべきだったのです。

妻Bのように事業の後継者ではない相続人は、経営状況を知らないからこそ、相続放棄を検討する必要があります。

後継者Cの立場からすれば、妻B・次男D・長女Eへの相続分がゼロというのもさびしいので、せめてハンコ代として「100万円ずつ」、としたのでしょう。この気持ちもよくわかります。

そのような場合は、遺産分割をするのではなく、妻B・次男D・長女Eが相続放棄を行い、全遺産を長男Cが相続してから、長男Cから妻B・次男D・長女Eにそれぞれ100万円を贈与する、という手法が考えられます※2。

なお、当初から妻Bが甲株式会社の連帯保証人になっているという場合は、たとえ相続放棄をしたとしても、その返済を免れることはできません。

よって、ご主人が事業の借入れをする際、奥様は連帯保証人になるべきではないといえます。万が一のとき、相続放棄によって債務を回避できるからです。

※1 なお、裁判例では、遺産分割協議に参加した相続人が、後日に多額の借金の存在を知って相続放棄しようとした例もあります。この裁判例では、まったく財産を受け取っていなかったこともあり、「遺産分割協議が要素の錯誤により無効なため、相続放棄できる」として、相続放棄が認められました(大阪高裁平成10年2月9日判決)。

とはいえ、遺産分割協議に参加して実印を押すこと自体が単純承認したととらえるのが原則であり、「あとで借金が判明したら、そのとき相続放棄できる」ということではありません。

※2 贈与の基礎控除である110万円を超えると贈与税がかかります。

事前に「相続放棄する旨」を伝えておくのがマナー

相続放棄を行う際、第1順位の奥様が相続放棄をすると、次は第2順位・第3順位の相続人が借金を背負います。

たとえば図表2のような場合、亡Aの相続人である妻Bと長男C・次男D・長女Eが全員相続放棄をすると、第3順位である義弟Hに相続権が移ります。

先順位の相続人が相続放棄した事実は、家庭裁判所等から通知や連絡などがされることはありません。亡Aに借金があるのであれば、義弟Hが引き継ぐことになりますので、前もって相続放棄を検討すべきことを知らせるべきでしょう。法的な義務ではありませんが、トラブル予防のため重要です。

相続放棄した「後」にしなくてはいけないこと

配偶者・子・両親・兄弟姉妹の全員が相続放棄をした場合、その遺産は「国のもの」となります(「国庫に帰属する」といいます)。

国のものとなるのであれば、相続放棄をした人にはもう関係がないかというと、そうではありません。相続放棄をした人は、次順位の相続人が管理を始めるまで、管理を継続しなければならないからです。

最後に相続放棄をした人は、裁判所に「相続財産管理人」の選任を申し立て、相続財産管理人にバトンタッチするまで、管理義務を免れることができません。相続財産管理人は、遺産を管理し、最終的には国に引き渡す業務を行います。

すべての遺産が現金であれば、国に引き渡して業務終了となりますが、実際にはそう簡単ではありません。不動産や有価証券がある場合には、できる限り売却等を行い、現金化しなければなりません。

遺産の中に不動産がある場合は、とくに要注意です。たとえば、建物が空き家で、老朽化して屋根が崩れ落ち通行人をケガさせてしまったり、倒壊して隣の家に倒れてしまったりした場合は、相続放棄をしたとはいえ管理責任が残っている以上、損害賠償請求を受けることになるでしょう。相続放棄をしたからといって、完全に安心はできないのです。

それならば、早々に相続財産管理人を選任すればよい、と思うかもしれませんが、相続財産管理人を選任するうえで問題になるのが費用です。相続財産管理人は弁護士や司法書士等の専門家がなることが一般的であり、その費用が発生します。専門家への報酬や、手続きの経費は相続財産から支払われることになります。

案件によりますが、選任の申立て時点で相続財産が潤沢にない場合は、申立人が、30万円から100万円程度を、裁判所に予納することになります。都市圏であれば、100万円以上の高額になることが多いようです。

坂本 将来

司法書士、行政書士

古谷 佑一

税理士

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】