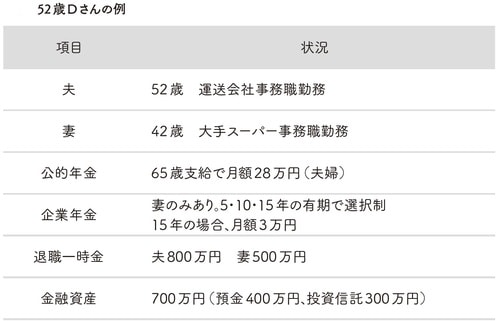

共働きで公的年金が安定している、10歳差の夫婦の事例

52歳のDさんは夫婦共働きなので、公的年金は比較的安定しています。恐らく日常生活費に関しては公的年金だけで余裕があるでしょうし、場合によっては旅行や趣味などにも一部を回せるかもしれません。

そのあたりを前提に、この場合の老後資金プランと対策を考えてみましょう。Dさんの特徴は夫婦ともに退職金はそれほど多くないものの、合計するとある程度まとまった金額になることです。また一方では奥さんの勤め先に企業年金があるので、これも加えると日常生活費はかなりゆとりができます。

一方で年齢差があることを考えると、将来、奥さんの一人暮らし期間が長くなることが想定されます。そうした基本的な状況設定を踏まえて、いくつかの戦略を考えてみましょう。

老後対策…夫婦で年金をずらして受給することも選択肢

①夫婦で年金繰り下げパターンを変える

公的年金の繰り下げは、支給額を増やす有力な手段ではありますが、このケースでは夫婦で年金繰り下げパターンを変えるべきでしょう。具体的に言えば、夫は繰下げをせずに65歳から受取り始める、そして妻は逆に思い切って繰下げし、75歳からにします。この最大の理由は歳の差です。

夫が65歳に達した時点では妻はまだ現役で働いていますから、夫も年金を受取らずに繰下げをしてもかまいません。

ただ、繰下げをすると、妻が受取る加給年金(年額で約39万円)が受取れなくなります。したがって、夫の公的年金は通常どおりの支給開始で受取れば良いでしょうし、逆に妻の場合は企業年金を15年の有期に指定しておけば、75歳までは毎月3万円を受取ることができます。

そこで妻の分の受取り開始を75歳にすることで、仮に65歳からの妻の受給額が月額14万円とした場合、75歳からの受給額は月額25万円強となります。この金額であれば、夫が亡くなっていても十分生活していくことは可能です。

②夫婦ともに65歳まで働く

できる限り長く働くほうが良いのは誰にとっても同じなのですが、Dさんの場合は夫婦ともに65歳まで働くのが良いでしょう。少なくとも65歳の夫の公的年金支給開始までは十分な収入が期待できますし、それ以降も妻が働く収入がありますから、生活面での不安はありません。

加えて妻が65歳になるまでの10年間、加給年金が年額約39万円は受取れますし、妻が60歳になれば、企業年金も受取ることができますので、恐らく生活資金のみならず趣味などの自己実現費もこれで賄うことができるでしょう。

③今からでもiDeCoに加入しておく

法改正によって、国民年金に加入していればiDeCoは65歳まで加入できるようになりました。夫の場合は企業年金のない会社に勤めていますので月額2万3千円、妻の場合は企業年金のある会社ですから月額1万2千円までは積立てが可能です(ケースによってはもう少し増やせる場合もあります)。

したがって、夫の場合、65歳まで積立てを続けると約358万円、妻の場合も65歳まで加入すると積立額の累計は約331万円ですので、合計すれば700万円近くになります。もし年率2%で運用できればその金額は830万円ぐらいになります。退職金に加えて、これだけの老後資産を作っておけば、さらに安心できるでしょう。

④退職金と手持ちの預金は取り崩さない

Dさんの場合、退職金は夫婦それぞれを合計すると1300万円となりますし、現在持っている金融資産が700万円ですから、まとまった形で保有できる金額は合計2000万円。これに前述のiDeCoで積み立てると2700〜2800万円ぐらいになります。

Dさんの場合は公的年金と企業年金でかなりゆとりをもって生活できるでしょうから、退職金や保有する金融資産は崩さなくても良いと思います。

むしろ将来的には妻一人の期間が長くなることを考えると、まとまった資金はできるだけ崩さずに取っておき、将来高齢者向け施設への入居費用としておけば安心なのではないでしょうか。

Dさんの場合は、老後資金といっても普通に生活している限り、ほぼ何も問題はなさそうです。やはり夫婦共働きで厚生年金に入っており、かつどちらか一人でも企業年金があるということが大きいと思います。

ただ、気を付けるべきことは、他の人に比べてキャッシュフローが潤沢にあるため、お金を使い過ぎないようにすることです。そのためにも中途で下ろすことができず、自動引落で積み立てていけるiDeCoの利用は必須だろうと思います。あとはなるべく退職金+保有資金を崩さないことでしょう。

大江 英樹

株式会社オフィス・リベルタス 代表取締役

1級ファイナンシャルプランニング技能士

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】