\2月7日(土)-8日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

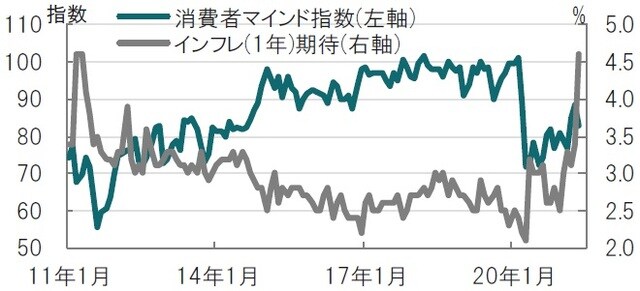

期待インフレ率:当局はインフレ上昇は一過性との見方ながら期待インフレ率は上昇

米連邦準備制度理事会(FRB)のウォラー理事は2021年5月13日の講演で、インフレ率が金融当局の目標である2%を上回るのは一時的だとしつつ、2022年まで続く可能性があるとの見解を示しました(図表1参照)。

米ミシガン大学が21年5月14日に発表した5月の消費者マインド指数(速報値)は82.8と、市場予想の90、4月の確定値88.3を大幅に下回りました。一方、同調査による期待インフレ率(1年先)は4.6%と約10年ぶりの高水準となりました(図表2参照)。

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

どこに注目すべきか:一時的、インフレ率、期間、消費者マインド

米国の4月の消費者物価指数(CPI、5月12日公表)が市場予想を大幅に上回ったことで、インフレ率上昇懸念が高まりました。しかし金融政策決定の場である米連邦公開市場委員会(FOMC)参加者はインフレ率の上昇が一過性との意見が支配的のようです。ただ市場ではインフレを懸念する声が根強く、解釈を巡って市場の変動も想定されます。

まず、4月の後のFOMC参加者のコメントの内容を確認します。ポイントは、4月のインフレ率上昇を受けて、物価に対する認識に変化があったのかについては、物価上昇は一過性との認識にほぼ変化は見られませんでした。例えば、タカ派(金融引締めを選好)と見られるメスター総裁でさえ、インフレ率上昇の判断を慎重に進める考えのようです。

次に、物価上昇の幅と期間についてです。CPIが前年比で4.2%となったことについて、FRBのウォラー理事やクラリダ副議長といった要職メンバーが素直に驚きを表明しています。想定以上の物価の上昇であったことは確かなようです。しかしながら(単月または短期なら)、許容範囲を超える上昇とまでは見ていないようです。

恐らく、より大切なのはインフレ率が2%を上回る期間についてです。インフレ懸念が語り始められた当初は、昨年の物価水準が低いことによる今年のインフレ率の急上昇は4-6月期がピークでその後急速に収束することから、一時的、もしくは一過性などの言葉で物価上昇の期間が表現されていました。ただ、ウォラー理事やクラリダ副議長のコメントからは、表現は同じながら、インフレ率が2%を上回る期間が年内どころか、来年以降となる可能性が示唆されています。従来の想定より、物価が落ち着く期間を延ばし始めているようです。

ただ、気になるデータもあります。あくまで1つのサーベイですがミシガン大学の期待インフレ率は4.6%に急上昇し(図表2参照)、その上で消費者マインドが低下しました。見方によってはインフレ懸念が消費マインドを縮小させたようにも見えます。もっとも、同サーベイの期待インフレ率は10年前にも急上昇しましたが、当時は一時的な上昇に留まりました。現局面も後で振り返れば一過性ということになるのかもしれません。しかし判断するのは時期尚早でしょう。不確実性の高さに比べ、当局の姿勢が一過性でまとまりすぎている点は気がかりです。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『4月の米CPI後の金融当局の発言』を参照)。

(2021年5月17日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【1/28開催】令和8年度の税制改正に対応!

不動産オーナーのための「経営戦略」

“不動産価格高騰“と“家賃停滞”のギャップ…

「資産インフレ貧乏」からの脱出シナリオ

【1/29開催】最新の案件情報も!

一部の企業オーナーが実践している“法人向け決算対策”

「日本型オペレーティングリース投資」基礎講座