\1月10日(土)-12日(月)限定配信/

税務調査を録音することはできるか?

相続税の「税務調査」の実態と対処方法

4月の米消費者物価指数:市場予想を大幅に上回り、市場でインフレ懸念が強まる

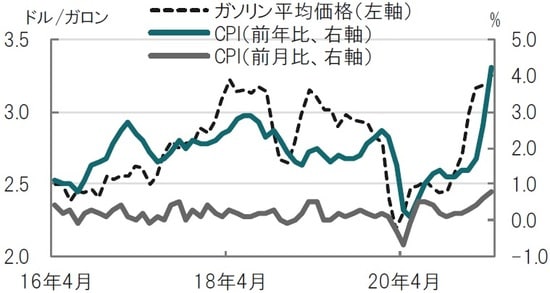

米労働省が2021年5月12日に発表した4月の消費者物価指数(CPI、1982~84年=100)は前年同月比の上昇率が+4.2%と、市場予想(+3.6%)、3月(+2.6%)を上回りました(図表1参照)。

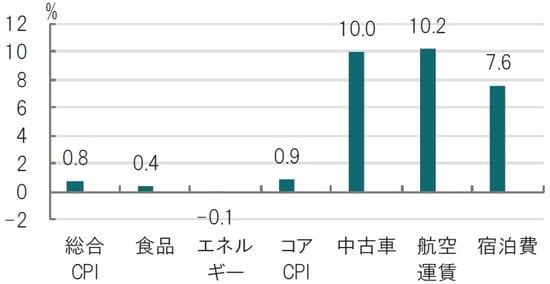

前月比では総合CPIが+0.8%と市場予想(+0.2%)を上回り、コアCPIも+0.9%と市場予想(+0.3%)を大幅に上回りました(図表2参照)。

どこに注目すべきか:4月CPI、ガソリン価格、中古車、供給問題

4月の米消費者物価指数(CPI)は市場予想を上回り、インフレ懸念を強める結果となりました。昨年4月頃の物価水準が低いことによるベース効果などは市場でも相当程度想定されていたと見られます。一方、前月比において市場予想と実績のズレが大きい点からは市場が足元の要因を過小評価していた可能性もあります。この点を踏まえ一過性の上昇かの判断が求められます。

米連邦準備制度理事会(FRB)がインフレ率として参照するのは5月28日に公表予定の4月分の米個人消費支出(PCE)価格指数(コア)です。しかし、CPIの動向も重要です。

4月総合CPIは前年同月比で3%後半の上昇を予想していましたが、4%台の結果は想定以上でした。4月のCPIの主な上昇要因としてはベース効果、原油価格(ガソリン価格)上昇、供給要因の3つを主に考えていました。

ベース効果についてはFRBのパウエル議長が先の米連邦公開市場委員会(FOMC)後の会見で総合CPIで1%、コアで0.7%のかさ上げを示唆していました。

ベース効果に加えて、米国では石油、特にガソリン価格と総合CPIの相関が高く、コアも限定的ながら間接的な波及効果が想定されていました。

なお、ガソリン価格は前年比では約50%と大幅な上昇となっていますが、前月比では4月はマイナス1.4%と下落に転じています。

恐らく、これまでの2つの要因は相当程度織り込まれていた可能性があります。しかし供給(不足)問題は幅広く、比較的最近の要因で想定具合は定まっていないと思われます。

今回のCPIを前月比で見ると、コアは+0.9%と、総合CPIを上回っています(図表2参照)。その原因の1つは中古自動車の上昇で、労働省によると上昇の3分の1程度が説明できると指摘しています。この背景は半導体不足や人手不足などにより自動車生産が需要に追いつかなかったのかもしれません。なお、新車価格の上昇は前月比+0.5%でした。供給不安は、しばらく続く可能性も想定され、今後の展開に注意が必要です。

なお、航空運賃や宿泊費、図表2にありませんが娯楽費などが4月は回復しました。新型コロナウイルスの影響が深刻であった部門において、一時的なのかもしれませんが、想定以上に回復が見られた点を見過ごすべきではないと思います。

単月の指標で物価を推し量ることは慎重であるべきで、後から振り返れば、当局が言うように一過性の上昇なのかもしれません。それでも物価上昇の再点検が強く求められます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『4月の米インフレ率が予想を上回った理由を考える』を参照)。

(2021年5月13日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【1/7開催】

高市政権、トランプ2.0、日銀政策、AIバブル…

2026年「日本経済と株式市場」の展望

【1/8開催】地主の資産防衛戦略

「収益は地主本人に」「土地は子へ」渡す仕組み…

権利の異なる2つの受益権をもつ「受益権複層化信託」の活用術

【1/8開催】

金融資産1億円以上の方のための

「本来あるべき資産運用」

【1/10-12開催】

「タックスヘイブン」を使って

節税・秘匿性確保はできるのか?

「海外法人」の設立法・活用法

【1/10-12開催】

遺言はどう書く?どう読む?

弁護士が解説する「遺言」セミナー<実務編>