\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

米グローバル企業の租税回避防止を狙った税制改革案

米バイデン政権が発表した税制改革案では、①連邦法人税率の引き上げ(21%→28%)、②米グローバル企業による過度な海外投資や海外利益移転の防止、③世界的な最低法人税率導入に向けた国際協調、④税制優遇の対象を化石燃料からクリーン・エネルギーへ変更、といった案が挙げられた。

総額2兆ドル超に及ぶ米インフラ投資計画の財源を確保するには、①の連邦法人税率の引き上げは欠かせない。しかし、軽率に税率を引き上げてしまえば、米グローバル企業は海外投資や海外利益移転を加速させ、かえって税収が減少しかねない。そこで②と③が重要になる。

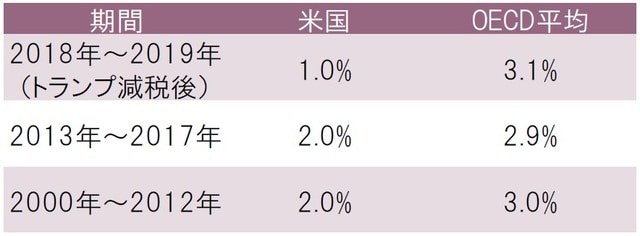

実際、米国の法人税収がGDP(国内総生産)に占める割合は、OECD(経済協力開発機構)の平均を下回っている(図表1)。

もともと米国の法人税収は2000年~17年にかけてGDP比で2%程度で推移していたが、トランプ前政権の大型減税によって2018年~19年は1%程度まで低下、3%程度のOECD平均との差がより一層拡大した。

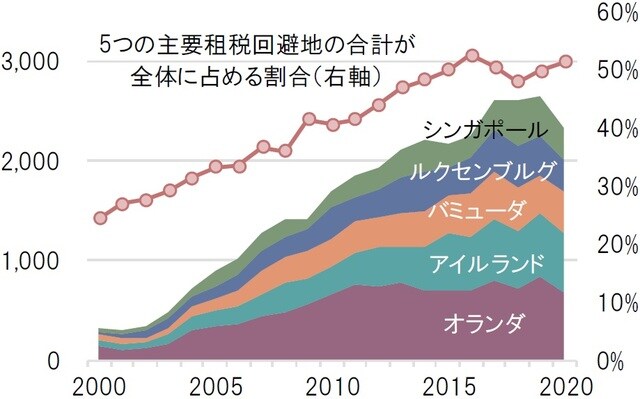

さらに、米国の対外直接投資収益をみると、主要租税回避地(オランダ、アイルランド、バミューダ、ルクセンブルグ、シンガポール)が全体に占める割合は過去20年で大きく上昇し、2020年時点では約52%となった。米グローバル企業の租税回避が顕著になっていることがうかがえる(図表2)。

出所:米商務省経済分析局のデータを基にピクテ投信投資顧問作成

イエレン米財務長官は世界的な「最低法人税率」の導入をG20で呼びかけた

4月7日に開催された20ヵ国・地域(G20)財務相・中央銀行総裁会議では、世界的な「最低法人税率」の導入がイエレン米財務長官より提案され、今年半ばまでに合意を目指すとされた。

今回のG20の共同声明には「保護主義と闘う」という文言が盛り込まれ、国際協調体制が復活したかのような印象を受ける。しかし、そもそも米国の税制改革案は、米国の雇用と国際競争力を取り戻すことを主眼としたインフラ投資計画の「財源確保」が目的である。むしろ、国際協調路線を取りつつも、自国利益の最大化を図るバイデン版「米国第一主義」を後押しする政策とも見て取れる。

今回の税制改革案が米国内で合意され、なおかつグローバルに「最低法人税率」が導入されることになれば、冷戦終結以降の「グローバル化」から2010年代後半以降の「脱グローバル化」へ、世界情勢の変化はさらに加速することになりかねない。米国はいま重大な岐路に立っているのかもしれない。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『バイデン版「米国第一主義」を目指す米税制改革案』を参照)。

(2021年4月12日)

田中 純平

ピクテ投信投資顧問株式会社

ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは